年明け以降、米ドル高・円安の動きが戻った理由

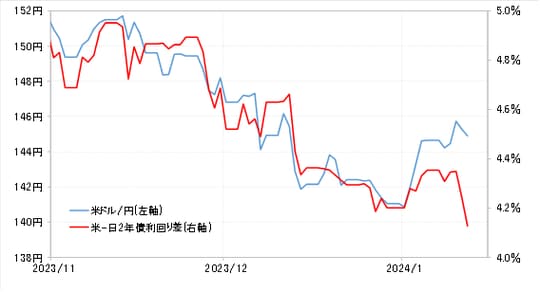

基本的に、金融政策を反映するのは長期金利ではなく短期金利です。そこで、米ドル/円に日米2年債利回り差を重ねたのが[図表4]になります。これを見ると、日米の金融政策に米ドル/円が主に反応したということなら、145円以上への反発はなく、足元では再び140円割れ含みになっていたのではないでしょうか。

図表3と4を見比べると、ここまでの米ドル/円は短期金利差ではなく長期金利差が主たる変動要因になってきたと考えられます。そうであれば、主たるテーマは金融政策ではなく、景気だったと考えるのが基本でしょう。

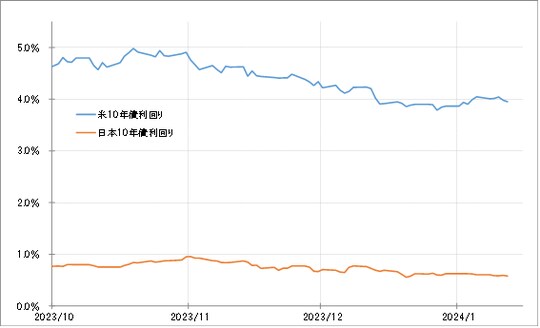

ちなみに、2023年12月20日から先週までの日本と米国の10年債利回りのレンジは、前者が0.55~0.63%で最大変動幅は0.08%、後者は3.78~4.04%で最大変動幅は0.26%でした。最大変動幅は後者が前者の3倍以上です(図表5参照)。

その意味では、金利差は「実質的には米金利の変動で決まった」といっても良いでしょう。

以上からすると、年明け以降米ドル高・円安に戻したのは、主に米長期金利が上昇したからであり、そんな米ドル高・円安も伸び悩みが目立ち始めたのは、米金利上昇に一巡感が出てきたためということになるでしょう。

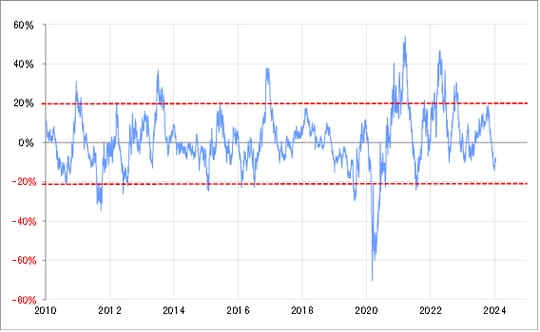

ではなぜ、年明けから米金利は上昇したのか? 米10年債利回りの90日MA(移動平均線)かい離率は、2023年の年末にかけて短期的な「下がり過ぎ」の目安となるマイナス20%近くまで拡大しました(図表6参照)。

これは、米景気の急減速を先取りした動きだったと考えます。ところが、急減速の「証拠」はなかなか確認されなかったため、短期的な「下がり過ぎ」の修正が入った、それが米金利上昇の基本的な背景だったと考えられます。

少し細かく見てきましたが、以上からすると年明けからの米ドル高・円安の動きは、日米の金融政策見通しの修正ではなく、米景気の急減速見通しにともない、米金利が短期的に「下がり過ぎ」気味になっていたことの反動が主因の可能性が高いです。

そうであれば、この先もこの構図が続く場合、米ドル高・円安が終わる目安は、米景気急減速の「証拠」の確認などにより米金利上昇が終了し、金利低下が再燃するタイミングでしょう。