1月23日~29日の「FX投資戦略」ポイント

〈ポイント〉

・先週は148円を超えて一段と米ドル高・円安が広がった。きっかけは、予想より強い米景気指標の結果などを受けて、米早期利下げ期待が後退し米金利が上昇したこと。

・米金利はテクニカルには分岐点を迎えている可能性あり。今週は2023年10~12月期米GDP発表などを受けて、「予想より強い米景気=米金利上昇」が続くかが、米ドル高・円安の行方を考えるうえでも最大の焦点。

・難しいところだが、「米金利上昇=米ドル高」の限界は近いとの考え方から、今週の米ドル/円の予想レンジは145~150円とする。

先週の振り返り…149円近くまで米ドル一段高

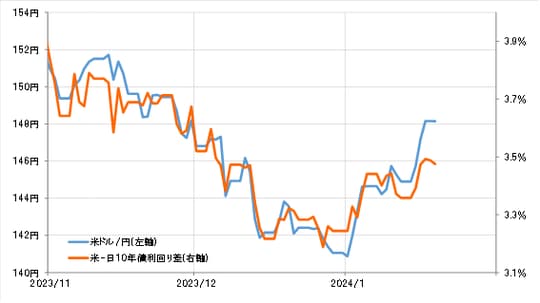

先週の米ドル/円は、この間の米ドル高値を更新すると、一時は148円台半ばまで一段高となりました(図表1参照)。

きっかけとなったのは、米経済指標の予想より強い結果や、FOMC(米連邦公開市場委員会)関係者による早期利下げ期待けん制と受け止められる発言などを受けて、FRB(米連邦準備制度理事会)の3月からの利下げ見通しの修正が本格化、米金利が上昇したことでした(図表2参照)。

では、米ドル高・円安は更に進むところとなるのか。それは、これまでの関係が続くなら、米金利が更に上昇するか次第ということになるでしょう。

後述するように、今週は2023年10~12月期の米実質GDP発表などが予定されているので、それらの結果を受けて米金利上昇が続くかが、米ドル高・円安の行方を考える上で最大の焦点と言えるでしょう。

ところで、最近の米景気指標発表は、なお予想より強い結果も多いことから、客観的には米金利上昇が止まる感じもしないというのが正直なところではないでしょうか。ただテクニカルに見ると、米金利上昇は大きな分岐点を迎えている可能性があります。

米10年債利回りは、2023年12月に一時4%を大きく下回るまで低下したことで、52週MA(移動平均線)を比較的長く、大きく下回りました。これは、経験的には米10年債利回りが金利低下トレンドへ転換した可能性を感じさせるものでした(図表3参照)。

そもそも、米10年債利回りが5%まで上昇したのは2007年以来のことでしたが、それは2023年7~9月期の米実質GDPがほとんど5%成長といった異例の伸びとなったなかで記録したものです。

異例の伸びが続くには限度があり、そういった意味では、やはり米10年債利回りはすでに天井を打って、低下トレンドへ転換した可能性が高いでしょう。

もしも、すでに米10年債利回りが低下トレンドに転換しているなら、それと逆行する金利上昇はあくまで一時的で限られることになります。過去の経験を今回のケースに当てはめると、米10年債利回りは4.2%を大きく越えないといった見通しになります。

いずれにしても、米10年債利回り上昇がまだ続くのか、それとも金利上昇はあくまで一時的で、限定的であることを確認することになるのか、それは米ドル高・円安の今後の行方を考えるうえで、最大の焦点ということかもしれません。