米国の利上げ打ち止め・米国景気はソフトランディング

そうは言っても、これだけ強烈な利上げを行ってきたわけだし、金利水準もじゅうぶん高い。経済にブレーキがかかり、米国景気がスローダウンするのはほぼ確実だ。問題は着地の仕方だが、これまでの経済指標の推移や諸条件を考慮すればソフトランディングの可能性が非常に高いと思われる。

「逆業績相場」と「金融相場」が同時進行するイメージ

それらを踏まえて来年の相場をサイクルに当てはめれば「逆業績相場」と「金融相場」が同時進行するようなイメージか。

米国景気の減速を背景に企業業績も伸び悩むが、景気減速の程度が深刻ではないので「足元の」業績を株式市場は悪材料視せず、「将来の」業績回復に目を遣るだろう。それはFRBの利下げ転換期待とセットである。つまり、景気・業績見通しと利下げ期待の綱引きとなる。

日本の景気は緩やかな成長維持

日本の景気は①マイルドなインフレの定着、②インバウンド、③経済対策、④円安の持続等で緩やかな成長維持。

それが米国の状況だとすると、日本は、インバウンドやデフレ終焉、経済対策の効果もあって国内景気は堅調さを保つ。そこに円安の継続も加わり、上場企業の業績は来年度も緩やかな増益が見込まれる。

日銀の緩和策修正はポジティブに受け止められる

日銀の緩和策修正はむしろデフレ脱却=金融政策正常化とポジティブに受け止められるだろう。

日銀の金融政策および為替について述べると、日銀が春にイールド・カーブ・コントロール(YCC=長短金利操作)撤廃するとみられるなど、金利が上がる可能性が出てきているがまったく問題なく、むしろポジティブ材料だ。

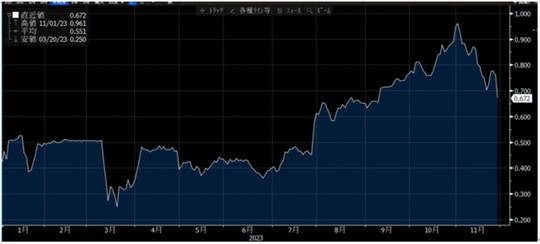

日銀は10月の金融政策決定会合で、長期金利の1%超えを容認する姿勢を示した。しかし足元の長期金利は0.7%を割り込んでいる(11月末時点)。

YCCが撤廃されたところで、日本の長期金利は1%前後がいいところだろう。さらに短期金利のマイナス金利も解除されるだろうが、マイナスがゼロになる程度だろう。さらに踏み込んだとしても0.25%が限度。ざっくり言って、「概ねゼロ金利」である。だから経済に対するインパクトはほとんどない。一方、金利正常化への一歩を踏み出したことで、ようやく日本も真の意味でデフレが終わり、真っ当な金融環境になるというポジティブな印象を市場に与えることになるだろう。

来年の円相場は円高が急速に進むことはなく、140円台から150円台の水準で推移すると見ている。確かにFRBが利上げを停止し、市場で将来の利下げ期待が高まれば米国金利は低下し、金利差は縮小する。しかし、上述の通り、日本の金利は絶対的な幅という点ではほとんど変動しないだろうから、米国金利がどこまで下がるかにかかっている。

前段で景気・業績見通しと利下げ期待の綱引きとなると述べたが、さらに利下げ期待についても、早期か否かという見方がわかれて、やはり綱引きとなるだろう。住宅価格や労働市場の堅調さを考えると、早期利下げ期待は裏切られる可能性が高い。それに気づいたとき、米国金利はそれほど低下しないだろう。金利差を材料にした円買いは続かないと思う。しかも、金利差というのは、あくまで為替の要因のひとつでしかなく、そのほかにも経常収支など需給面での円安要因を考えれば、上記の範囲が妥当な為替の見通しだ。

懸念材料としては、政治リスクが挙げられる。日本では岸田政権の支持率低迷。米国では大統領選。岸田首相が退陣し、岸田政権が掲げた「資産運用立国」の旗が降ろされてしまったとしたら、外国人投資家の失望売りを呼ぶかもしれない。でも具体的に有効な「素晴らしい」施策が打ち出されているわけではない。つまり、アドバルーンを上げただけなので、仮にここでポシャってしまっても、それほど影響はないだろう。外国人投資家の注目は、日本企業が改革を続けていくかどうか。継続的な改革によって長期的に成長していけるかどうか、そこを見ている。

トランプ返り咲きになっても、株価急落の大きなリスクにはならない

米大統領選の行方も懸念されるが、仮にトランプ返り咲きになっても、前回のときに特に「トランプ氏のせいで」経済がおかしくなったり、株価が下落してはいないので、大丈夫だろう。Xなどへの投稿で短期的なアップダウンはあっても大きなリスクにはならない。トランプ政権の4年間通算で米国株は大きく上昇した。その原動力となったのは、トランプ減税であり、FRBの連続利下げだ。

コロナ・ショックは大胆な金融・財政政策を呼び、結果的にハイテク株が急騰した。中国との貿易摩擦は一時的に相場の重石となっても、結局は財政・金融政策が経済と株価のパフォーマンスを左右するということである。

米国大統領選については、ここにきて明るいニュースがある。共和党の予備選でニッキー・ヘイリー氏を支持する声がウォール街中心に集まっているという。いまの段階では、まだなんとも言えないが、「バイデン vs. トランプ」一択しかなかった状況よりは、はるかにましだ。