本記事のポイント

・米国の利上げ打ち止め・米国景気はソフトランディング

・相場サイクルとしては「逆業績相場」と「金融相場」が同時進行するイメージ

・日本の景気は①マイルドなインフレの定着、②インバウンド、③経済対策、④円安の持続等で緩やかな成長維持

・日銀の緩和策修正はむしろデフレ脱却=金融政策正常化とポジティブに受け止められるだろう

・今期の業績は15%増益で着地。来期は前半2%、後半7%増益がコンセンサスに。PERは16倍台半ばに上昇、日経平均は2024年年末に4万2,000円を予想。

・企業の経営改革は継続。①M&A、②事業再編、③設備投資などが成長期待を高める。

2024年は「FRBの利上げが終焉する年」

かのウォーレン・バフェットが絶大な信頼を寄せ、世界最大のヘッジファンド、ブリッジウォーター・アソシエイツの創設者、レイ・ダリオをして「当代最高の投資家」と言わしめた、ハワード・マークスがなによりも一番重視するものは「市場サイクル」である。

彼は予測を信頼していない。将来になにが起き、どうすればリターンを高められるか、わかる投資家はほとんどいないという。将来を見渡すことができないのであれば、では、どうやってポートフォリオを組めばよいのか?

その答えは、市場がいま、サイクルのどこにいるかを理解することだ。ハワード・マークスはこう述べている。「この先どうなるのかは知る由もないかもしれないが、いまどこにいるかについては、よく知っておくべきだ」。

換言すれば、将来の予測はできないが、現状の分析はできるということだ。その伝で言えば、いちばんわかりやすいサイクルのひとつが、FRBの利上げサイクルだろう。FRBの金融政策については、もちろん、いつから利下げに転じるかという「将来の予測」はできない。

しかし、いまが、「利上げの最終局面」にいることは十中八九、間違いない。2024年は「FRBの利上げが終焉する年」と位置付けられる(もしくはすでに終了していて、それが「はっきりと確認される年」となるかもしれない)。これが来年の相場シナリオの基礎をなすものだ。「FRBが利上げを止めると相場はどうなるか」をまず考えるのである。

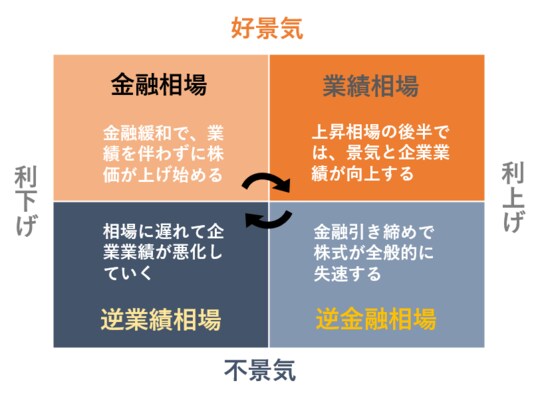

古典的な市場サイクルの捉え方に、「金融相場」「業績相場」「逆金融相場」「逆業績相場」というものがある。景気循環をベースに、金融政策の緩和・引き締めとそれに応じた景気の拡大・縮小を組み合わせたものだ。FRBの利上げが終焉するということは、「逆金融相場」が終わって、次は「逆業績相場」に移行することになるが、果たしてどうだろう。

この図式は極めて単純化されたもので、昨今の実態にはそぐわないところも多い。特に今般のFRBの金融引き締めは、インフレを鎮静化させることが第一の目標であったが、そもそもそのインフレは景気過熱によるディマンド・プル型のインフレではなく、コロナ禍が引き起こした供給制約によるところが大きい。

加えてロシア・ウクライナ戦争による資源価格上昇などが拍車をかけた面もある。当初より金融政策だけで対応できる性質のものではないという指摘がなされていた。景気の実態とはかけ離れた要素で起きていたインフレに呼応した金融政策であるので、その金融政策のサイクルと景気サイクルがズレてしまうのは、いわば当然と言えるだろう。