3―RILAの特性

アメリカでは、2010年にRILAが登場した。RILAを取り扱う保険会社の数は、2013年時点では4社に過ぎなかったが、その後徐々に増えて、2023年には17社となっている。

タイプの異なる、複数のRILAを販売している保険会社もある。本章では、RILAとはどういうものか、見ていこう。

1|第4の年金の呼び方は定まっていない

実は、第4の年金RILAには、保険会社によって、いくつかの呼び方がある。RILAの他に、「構造化年金(Structured Annuity)」、「指数連動型変額年金(Indexed Variable Annuity)」、「バッファ年金(Buffer Annuity)」といった呼び方である。

いずれも、同じ年金商品を意味している。本稿では、LIMRAの統計等で一般的に用いられている、RILAと呼ぶことにする1。

1 「構造化年金のアメリカでの普及-第4の年金は、どういう特徴を持っているのか?」篠原拓也(基礎研レター, 2020年6月9日)では、タイトルにもある通り、「構造化年金」としているが、本稿では、名称として、RILAを用いることとする。

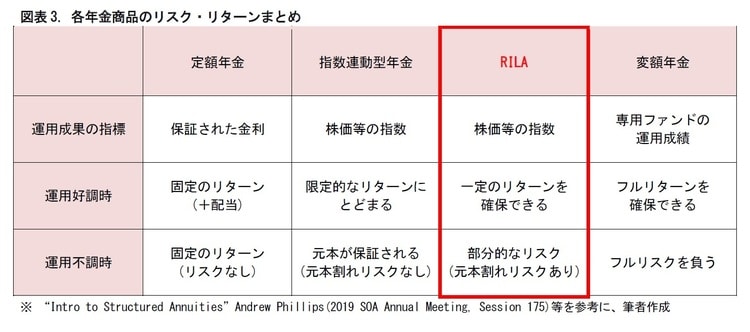

2|RILAのリスク・リターンは指数連動型年金と変額年金の間にある

伝統的年金に対して、RILAは、リスク・リターン特性でどのような位置にあるのか? それを簡単にまとめたのが、つぎの表だ。契約者のリターンが何に基づくか、という点では、指数連動型年金と同様、あらかじめ定められた株価等の指数に基づくことが一般的だ。

ただし、指数が上昇した時に契約者が受け取るリターンは、変額年金のようなフルリターンではないが、指数連動型年金よりも大きくなりうる。

逆に、指数が下落したときのリスクとして、指数連動型年金のような元本保証はないため元本割れとなることもあるが、変額年金のようにすべてのリスクを契約者が負うわけではない。

RILAは、顧客のリスクを限定的な水準にとどめながら、リターンを増加させる、ミドルリスク・ミドルリターンの商品と位置づけられる。

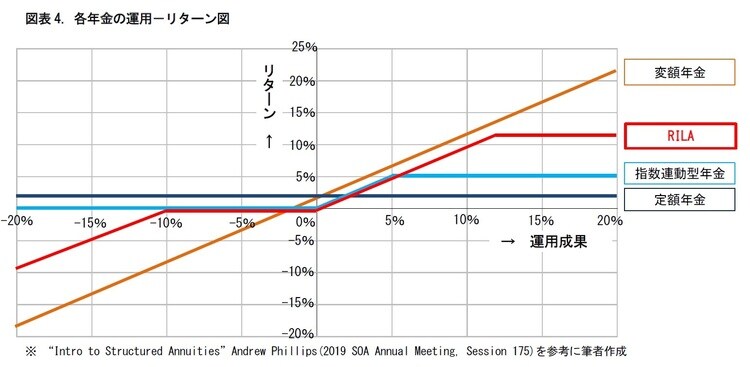

3種類の伝統的年金と、RILAの指数などの運用成果と、契約者が受け取るリターンの関係を図示すると、つぎのとおりとなる。(以降、この図を「運用-リターン図」と呼ぶ。)

変額年金(橙色)は、単純な右肩上がりで、運用成果が上がるにつれて、契約者のリターンが増える。定額年金(藍色)は、単純な横線で、運用成果によらず、契約者は一定の利率(図では2%)を受け取る。

指数連動型年金(水色)は、運用成果がマイナスでもリターンが元本保証される一方、リターンに上限(図では5%)が設けられていて、運用成果が上限を超えてもその上限までしかリターンを受け取れない。

そして、RILA(赤色)は、指数連動型年金の元本保証と上限に変更を加えたものとなる。RILAが、変額年金と指数連動型年金の間のリスク・リターン特性をもつことがわかる。