10月の「FX投資戦略」ポイント

〈ポイント〉

- 9月は「予想以上に強い米景気」の可能性が広がるなか、「米金利上昇=米ドル高・円安」が続き、1ドル150円の大台に肉迫する展開となった。

- 10月の最大の焦点は、「米金利上昇=米ドル高・円安」が続くかということ。米金利上昇は、経験的には「限界圏」を超えており、その意味ではいつ終ってもおかしくなさそう。記憶に残る株暴落など「不吉の10月」アノマリーの影響なども要注意。

- 以上を踏まえ、米ドル/円は2022年の高値、151円の更新にはいたらず反落に転じる可能性があることから、144~152円中心での展開を想定。

先月の振り返り…米ドル高値更新で150円に肉迫

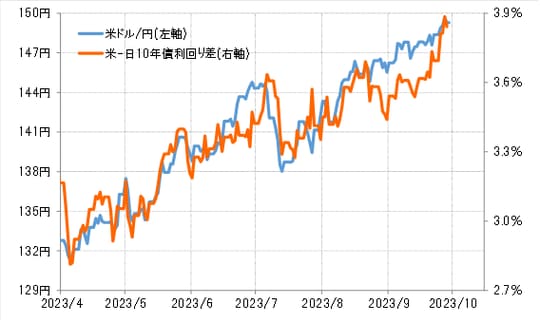

9月の米ドル/円は上昇傾向が続き、高値を更新、150円の大台に迫る動きとなりました(図表1参照)。このような米ドル/円の上昇は、米金利上昇を受けた日米金利差米ドル優位拡大で正当化されたと考えられます(図表2参照)。

米金利は、長期金利の指標である10年債利回りが、何と2007年以来となる4.6%以上に上昇しました。これは、一時は景気後退への転落すら懸念されたところから一変、足元の米景気はむしろ過熱が警戒されるようになったことの表れでしょう。

足元、7~9月期の米GDP成長率(前期比年率)について、定評のある予測モデルのアトランタ連銀のGDPナウは、9月29日更新の最新予想で4.9%としました。「成熟した先進国」である米国の四半期GDP成長率が5%前後といった「新興国並み」の結果になる可能性が浮上したなかで、予想以上の米金利上昇が起こり、それが米ドル高を一段と後押ししたと考えられます。

ただし、そういったなかでの米ドル高・円安も、中長期的な循環としては限界圏に達した可能性が高そうです。

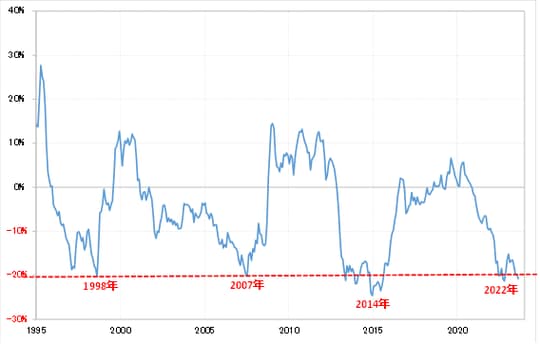

米ドル/円は、過去5年の平均値である5年MA(移動平均線)を最大でも3割上回ると上昇トレンド終了となるのがこれまでの基本でした(図表3参照)。つまり、5年MAを3割上回ったところは、米ドル/円上昇トレンドの限界圏というのが、経験則の示すところなのです。

9月に、一時150円に急接近となった米ドル/円の上昇は、5年MAを3割近く上回るものでした。その意味では、米ドル/円の上昇トレンドは、すでに「限界圏」に達しつつある可能性も考えられるわけです。

この点は、円の総合力の指標である実質実効レートと5年MAとの関係でも、同じような結論に達します。円の実質実効レートは、5年MAを2割下回ると下落(円安)が一巡するといったパターンがあったのですが、8月の実質実効レートは5年MAを2割以上下回りました(図表4参照)。

以上のように見ると、円安トレンドは循環的な限界圏に達している可能性があるものの、パウエルFRB(米連邦準備制度理事会)議長も、9月FOMC(米連邦公開市場委員会)後の記者会見で「米経済は予想以上に強い」と語ったように、予想以上に強い米景気が予想以上の米金利上昇をもたらすなかで、米ドル高・円安転換の「きっかけ」が得られなかったのが9月の米ドル/円相場でした。