金銭の貸付が贈与とみなされる場合がある

金銭の貸付は一定の期間内に返済があることを前提にしています。そのため、贈与税がかかることはありません。

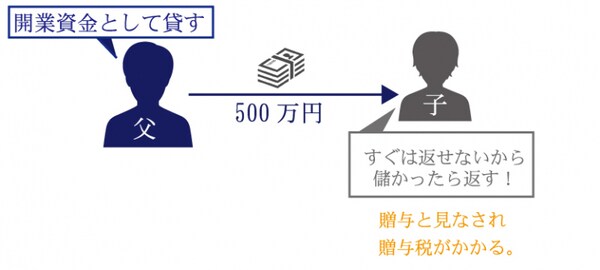

しかし、親子どうしのお金の貸し借りでは、第三者との場合とは異なり返済や利払いの契約があいまいになりがちです。当事者どうしは貸付・借入のつもりでも、返済期日を定めていなければ税制上は贈与とみなされます。

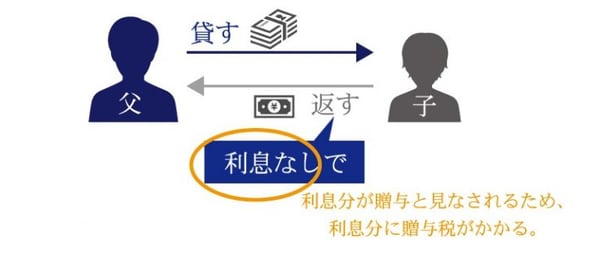

また、親子どうしであれば利息をかけないこともありますが、利息なしで貸付した場合は通常かかるはずの利息が贈与とみなされることがあります。

金銭の貸付や利息が贈与とみなされると、次の表に示す税率で贈与税が課税されます。贈与税の税率は最高で55%と非常に高く設定されています。

贈与税の速算表【特例税率】

親から子、祖父母から孫への贈与ではこの特例税率を適用します。ただし、贈与があった年の1月1日現在で子、孫が18歳以上の場合に限ります(上記以外の贈与では、異なる税率(一般税率)を適用します)。

◆基礎控除後の金額:200万円以下

税率10%、控除額ー

◆基礎控除後の金額:400万円以下

税率15%、控除額10万円

◆基礎控除後の金額:600万円以下

税率20%、控除額30万円

◆基礎控除後の金額:1,000万円以下

税率30%、控除額90万円

◆基礎控除後の金額:1,500万円以下

税率40%、控除額190万円

◆基礎控除後の金額:3,000万円以下

税率45%、控除額265万円

◆基礎控除後の金額:4,500万円以下

税率50%、控除額415万円

◆基礎控除後の金額:4,500万円超

税率55%、控除額640万円

基礎控除後の金額=贈与財産の金額-基礎控除額(110万円)

贈与税の額=基礎控除後の金額×税率-控除額

親子の間での金銭の貸付をめぐっては、「相続税の立て替え」が問題になることもあります。相続税は遺産を相続した本人が納めるものですが、遺産を換金できないといった事情から家族が立て替えて納税することもあります。

一時的に立て替えるだけであれば贈与にはなりません。

しかし、立て替えた相続税を長期間にわたって請求しない場合や、はじめから代わりに支払うつもりの場合は贈与となるので注意が必要です。