「贈与税」は贈与者から贈与を受けた人(受贈者)に課せられる税金です。とはいえ贈与を受けたら必ず課税されるというわけではありません。本記事では「贈与税」を非課税にするために利用可能ないくつかの「控除制度」について解説していきます。

基礎控除額110万円を上手く活用して節税する方法

贈与税を軽減したい場合は、条件が限定されているものの、特定の控除制度と基礎控除(110万円)との併用が可能なケースもあるので、参考にしてみてください。4つのケースを取り上げました。

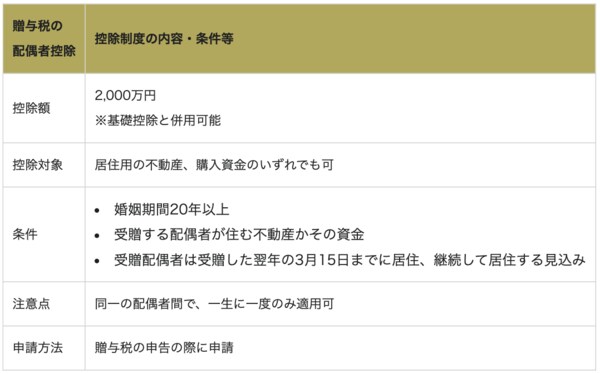

贈与税の配偶者控除制度

居住用の不動産を購入する際、夫婦間での贈与が行われたケースで利用できる控除制度です。基礎控除との併用が可能なので、最高2,110万円まで非課税となります。

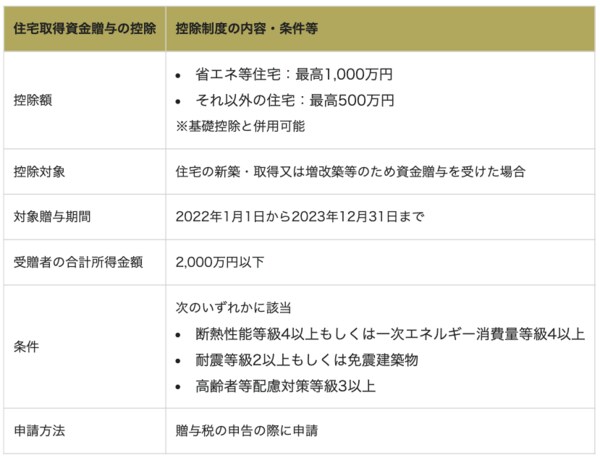

住宅取得資金贈与の控除制度

直系尊属(親・祖父母等)から住宅の新築等のため、資金贈与を受けた場合に利用できる控除制度です。基礎控除と併用が可能です。

教育資金の一括贈与の控除制度

直系尊属が30歳未満の子・孫の教育資金に充てる目的で、教育資金口座開設をした場合に適用される控除制度です。基礎控除と併用が可能です。

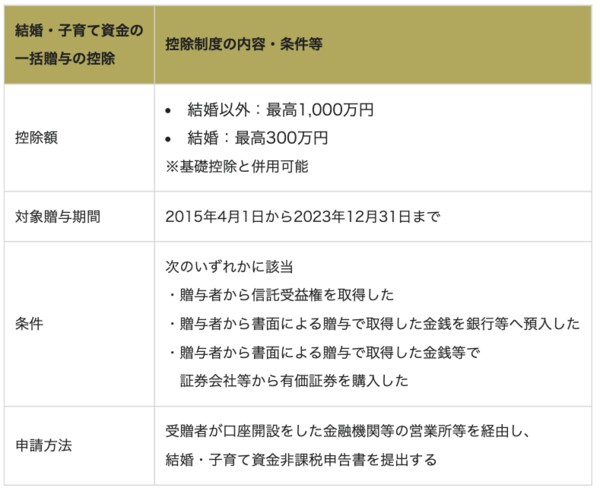

結婚・子育て資金の一括贈与の控除制度

直系尊属が20歳〜50歳未満の子・孫の結婚・子育て資金に充てるため、金融機関等で結婚・子育て資金口座開設をした場合に適用される控除制度です。基礎控除と併用が可能です。

【2023年に税制改正】従来と何が変わる?

2023年の相続税改正により、生前贈与加算が3年から7年に延長されます。2024年1月1日以降の贈与からの適用です。この改正で相続財産が増加し、相続税が重くなるケースも想定されます。

ただし、2024年1月1日からの適用なので、7年分の延長にカウントされるのは、最短で2031年1月1日の相続からとなります。また、延長された4年間で合計100万円が控除可能です。

もし、贈与税や相続税に関してわからない点があれば、税理士に相談してみましょう。税理士は税に関する豊富な専門知識を有しているので、依頼者の悩みや質問に的確なアドバイスを行ってくれるはずです。

後藤 光

株式会社サステナブルスタイル 代表取締役

株式会社サステナブルスタイル

代表取締役

株式会社サステナブルスタイル代表。遺品整理の現場で残された家族の姿をたくさん見てきた経験から、明らかに「円満なご家族」と「不穏な空気のご家族」に分かれることに気がつき「円満な相続」を迎えるために何ができるだろう、と考えたことをきっかけに、2022年8月10日、23篇に及ぶ相続に関する実話を紹介する本「もう会えないとわかっていたなら」を出版。Amazonの日本文学(日記・書簡)カテゴリで1位を獲得。同書籍の抜粋転載記事は、Yahoo!ニュースのライフカテゴリでアクセス数1位を記録。

相続終活のWebメディア「円満相続ラボ」を運営し、相続を円満に終えるために必要なノウハウを発信している。

株式会社サステナブルスタイル

相続終活メディア「円満相続ラボ」

著者プロフィール詳細

連載記事一覧

連載相続・終活の疑問を解決!円満相続にたどり着く方法を具体例とともに徹底解説

株式会社サステナブルスタイル

円満相続ラボは「全ての家庭に、相続の『かかりつけ医』を。」をコンセプトに、相続終活の情報発信を通じて、争う相続を減らし円満相続に貢献することを目的としている相続終活のWebメディア。まだまだ相続について詳しくない方が多い中で「円満相続ラボ」を通じて、相続の「こんなはずじゃなかった」を減らしていくために日々情報発信を行なっている。

相続終活に関する情報提供はもちろんのこと、コラムを読んでくださった方が抱えている課題に合った相続の専門家の派遣も行っている。

相続終活メディア「円満相続ラボ」

運営:株式会社サステナブルスタイル

協力:株式会社スタルジー

著者プロフィール詳細

連載記事一覧

連載相続・終活の疑問を解決!円満相続にたどり着く方法を具体例とともに徹底解説