法人設立で「得をする人」3つのパターン

――プライベートカンパニーを設立してメリットがあるのは、特にどんな人でしょうか?

黒「節税メリットを得ることができるのは、主に下記のような方です。

2.相続税対策をしたい人

3.オーナー社長

以下で詳しくみていきましょう」

1.副業を行っているサラリーマン

黒「『副業を行っているサラリーマン』は、所得税と法人税の税率の差を利用して節税できます。

日本において、個人の所得税は累進課税のしくみをとっており、[図表1]のように高収入であるほど税負担が重くなります。

いったん控除額は除いて考えると、住民税も含めて最大で約55%の税率になります。副業として不動産投資などを行っている場合、不動産所得についても給与と合算して税金の計算を行うため、税率が給与だけではなく不動産所得にもかかってきます。

一方、法人の実効税率はさきほども触れたように約34%ですから、高収入のサラリーマンが負担する所得税率よりも低くなります。

したがって、年収1,000万円を超えるような方が副業や資産運用を行う場合は、プライベートカンパニーを設立してそちらで運用を行うことで、税率を低くできる可能性が高くなります」

――そうなんですね。ほかにメリットはありますか?

黒「2点あります。1つ目は、所得を分散できるということです」

――「所得の分散」というと節税スキームの話でよく聞く言葉ですが、どういう意味でしょうか。

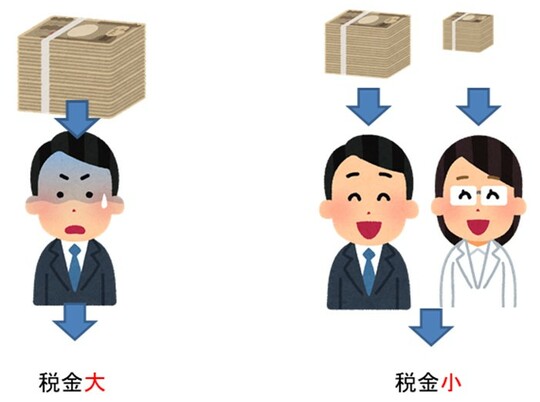

黒「先ほどもお話しましたが、個人の税金は稼げば稼ぐほど高くなります。そのため、すでにサラリーマンとしての収入がある本人がさらに追加で全額給与としてもらうより、たとえば奥さまなど、無収入や低収入のご家族に給与を渡して利益を分散したほうが、世帯全体でみたときに税金が少なく済みます。

――1人が高額な税率で税金を支払うより、複数人に分けて低い税率で税金を支払ったほうが、家計全体の手取りが増えるということですね。

黒「そのとおりです。もう1つのメリットは、経費にできる範囲が広がるということです。たとえば、役員社宅です」

――これはどんなものでしょうか。

黒「役員社宅とは、法人名義で借りた物件を役員に社宅として貸し出した場合、法人の負担分は経費として計上できる、というものです。役員の住まいを法人名義で契約し、会社は役員から一定額の家賃を徴収するのですが、こうすると少なくとも家賃の50%を経費にすることができます」

――家賃20万円とすると、少なくとも月10万円、つまり年間120万円の経費を作れるわけですね。これは大きいですね。

黒「はい。また、生命保険料の支払いに関しても、個人では生命保険料は経費計上できず、最大12万円の生命保険料控除が受けられるのみです。一方、法人であれば生命保険料を一定の割合で経費にすることができます」

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら