7月「FX投資戦略」のポイント

〈ポイント〉

・6月の米ドル/円は、FOMCの利上げ見通し上方修正を受けて「米金利上昇=米ドル高」が一段と広がり、一時145円台を記録した

・7月の焦点は、月末のFOMCをにらみ「米金利上=米ドル高」がどこまで続くか。一方で円安阻止介入の可能性、そして円安の循環的「行き過ぎ」懸念も出てきた

・7月の米ドル/円は、140~148円中心に円安、円高双方に荒れるリスクのある展開を予想

6月の振り返り…米利上げ見通し上方修正で米ドル続伸

6月の米ドル/円は続伸、140円の大台を超えて2022年11月以来の145円まで上昇しました(図表1参照)。振り返ってみると、米ドル/円は3月の米金融システム不安の浮上を受けて3月末には130円割れまで下落しましたが、そこからほぼ3ヵ月上昇傾向が続いてきたわけです(図表2参照)。

6月に米ドル/円が140円を大きく超えて一段高となったきっかけは、FOMC(米連邦公開市場委員会)でしょう。このFOMCが公表したメンバーの経済見通しである「ドット・チャート」では、さらに0.5%の利上げを想定していることが明らかになったのでした(図表3参照)。

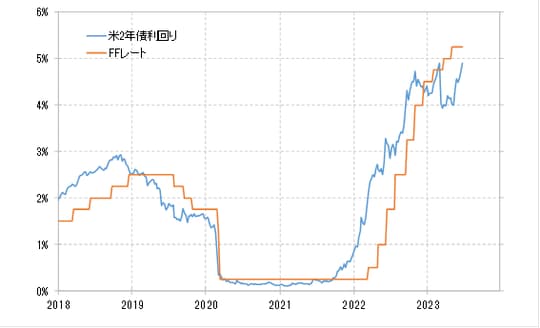

米2年債利回りなどの短中期金利は、この数ヵ月政策金利のFFレートを下回って推移していました(図表4参照)。その意味では、FFレートが近く引き下げられることを先取りした動きとなっていたわけです。ところが6月FOMCでは、そういった早期の利下げの可能性を否定しただけでなく、逆にさらなる利上げの見通しを示したわけです。

さて、米ドル/円は米2年債利回りと一定の相関関係が続いてきました。上述のような6月FOMCを受けて政策金利であるFFレートがさらに0.5%引き上げられるといった見通しになるなら、それと正反対にFFレートの引き下げを先取りしていた米2年債利回りは上昇に転じることになります。そのような米2年債利回り上昇を受けて、米ドル/円も140円を大きく超えて続伸したということでしょう。

それにしても、上述のようにFFレートがさらに0.5%引き上げられ、米2年債利回りもそんなFFレート並みに上昇するなら、これまでの関係からすると米ドル/円は2022年10月に記録したこの間の高値の151円を更新しかねないといった見通しになりますが、果たしてどうでしょうか(図表5参照)。

![[図表3]「ドット・チャート」の2023年末予想値](https://ggo.ismcdn.jp/mwimgs/e/5/540/img_e5f92200fdfe901b7293c71ab65a882c8463.png)