6月27日~7月3日「FX投資戦略」のポイント

・先々週の予想以上にタカ派のFOMCを受けた「米金利上昇=米ドル高」は先週も続き、米ドル/円は144円近くまで続伸

・ただ急ピッチの米ドル高・円安で、いくつかのシグナルには短期的「行き過ぎ」の兆しもあり

・145円前後では円安阻止介入再開の可能性も。今週の米ドル/円は、141~146円中心の展開を想定

先週の振り返り…米ドル続伸で144円に迫る

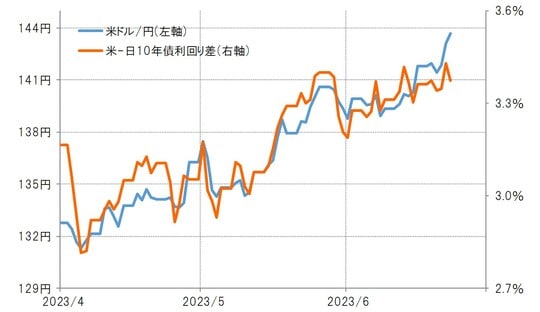

先週の米ドル/円は続伸し、この間の米ドル高値を更新、144円に迫る動きとなりました(図表1参照)。先々週行われたFOMC(米連邦公開市場委員会)が予想以上にタカ派だったことを受けて、米金利上昇が続いたことが主な手掛かりになったようです。

注目されたFRB(米連邦準備制度理事会)議長による議会証言では、パウエル議長が「年内さらに2回の利上げが必要になる可能性がある」と指摘しました。これを受け、金融政策を反映する米2年債利回りは一時4.8%程度まで上昇しました。

ただ、23日に発表されたユーロ圏の6月PMI(購買部担当者景気指数)が軒並み予想を下回ったことをきっかけにユーロ圏景気への懸念が浮上し、欧州主導で金利は低下、株安が広がりました。こういったなかで、144円近くまでの米ドル高・円安は、米金利や日米金利差から少しかい離が目立つところとなりました(図表2、3参照)。

こうした米ドル高・円安と金利のかい離が、継続するのかあくまで一時的なものに過ぎないかは注視する必要がありそうです。

今週はFRBが重視するインフレ指標とされる「PCEコアデフレーター」の発表も予定されているため、それらの結果を受けて(米ドル高・円安を裏づけるように)米金利が上昇するのかどうか、1つのポイントになりそうです。

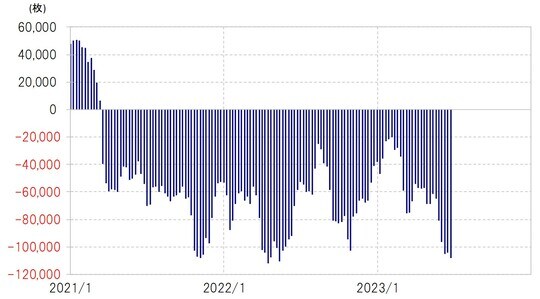

というのも、急ピッチで米ドル高・円安が進むなかで、短期的に「行き過ぎ」の可能性を示すシグナルも出てきたためです。たとえば、CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは10万枚以上と高水準の売り越しが続いており、円には「売られ過ぎ」の懸念があります(図表4参照)。

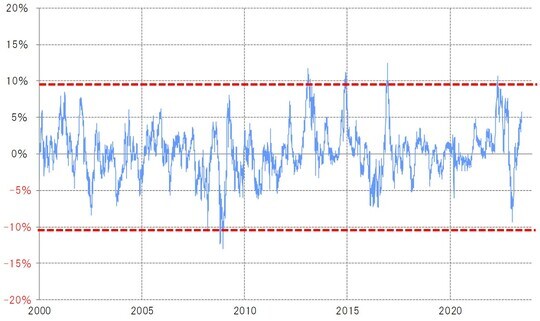

また、米ドル/円の90日MA(移動平均線)かい離率は、23日終値で6%近くまで拡大してきました(図表5参照)。経験上、同かい離率が10%近くまで拡大すると短期的な「上がり過ぎ」懸念が強くなります。したがって、さすがに米ドル/円も少しずつ「上がり過ぎ」気味になってきた可能性がありそうです。

こういったなかで、次回7月FOMCでの利上げ再開をにらみ米金利上昇が続くのでしょうか。米金利上昇が一息つくようであれば、急ピッチの米ドル高・円安が調整局面入りとなる可能性があります。