“届け出通り”に支払わないと損金にはできない

2.事前確定届出給与

黒「役員に対する賞与、つまりボーナスとして活用されているのが、この『事前確定届出給与』です。

法人税法上、役員への賞与は原則として損金算入ができません。しかし例外として、事前確定届出給与を活用すれば、役員賞与を損金に計上することが認められます。

事前確定届出給与を支給する手順は、以下のようになります」

1.株主総会等で役員への賞与額を決議する

2.「支給日・支給額」について、税務署に届け出る

3.届出通りに支払う

――思っていたより簡単ですね。税務署にはいつまでに出せばいいんでしょうか?

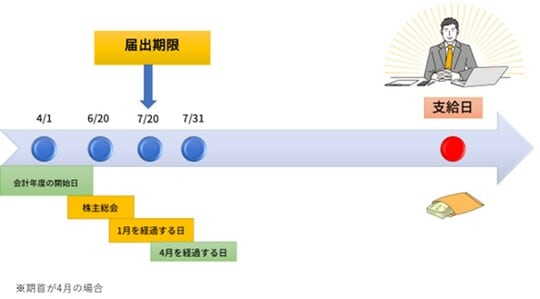

黒「提出期限は、

2.会計期間開始日より4ヵ月を経過する日

のうち、いずれか早い日になります。たとえば[図表3]のように、期首が4月で、株主総会を6月20日に行う場合は、7月20日までに出す必要があります」

――なるほど。じゃあ、その年度でどのくらい利益が出るかわからないし、とりあえず適当な数字で出しておいて、だいたいの感じで払えば、社長もボーナスがもらえるということですね。

黒「いやいや、適当にやってしまうと、せっかくボーナスを出しても損金にはできません。『届出通りに支払う』というのが、『事前確定届出給与』の大事なルールです。届け出た『支給日』『支給金額』が1日・1円でもズレていると、全額が損金算入できなくなります。

たとえば、事前確定届出給与で、9月に100万円、3月に100万円、合計で200万円を支給すると届け出たとします。業績が好調で思ったより利益が出たので、社長の3月のボーナスに50万円上乗せで150万円支給しました。このとき、損金はいくらまで認められると思いますか?」

――うーん、一応届け出ていますし、ちょっとくらい増やしてもいいような気がしますが、増やした50万円は除いても200万円はOKなのではないでしょうか。

黒「なるほど。残念ながらこの場合、先に9月に払っていた100万円も含めて、すべての額が損金不算入となります」

――差額ではなく、全額ですか。なかなか厳しいですね。逆に、3月分を50万円に減らしてもダメなのでしょうか?

黒「その場合も、支払った合計150万円全額が損金として認められません」

――なるほど。不便な気もしますが、厳しいルールが設定されているのですね。つまり、社長や役員がボーナスを経費にするには、次の年度の初めに税務署に届け出を出し、その半年か1年後くらいに届け出通りに支給するってことですね。みなさんも、実行する際は忘れないように工夫しておきましょう。

<<社長の資産防衛チャンネル【税理士&経営者】の全編動画はコチラ>>

黒瀧 泰介

税理士法人グランサーズ共同代表/公認会計士・税理士

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら