1.はじめに

大阪のオフィス市場は、昨年、過去10年で2番目に大きい約5万坪の大量供給があったが、空室率の上昇は小幅に留まり、成約賃料は前年と同水準を維持した。本稿では、大阪のオフィス市況を概観した上で、2027年までの賃料予測を行う。

2.大阪オフィス市場の現況

2-1.空室率および賃料の動向

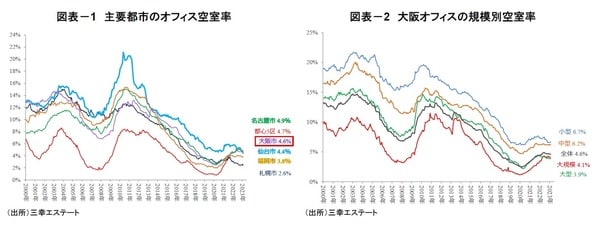

大阪市のオフィス空室率は、2020年4月の緊急事態宣言の発令以降、上昇基調で推移するなか、2022年に入り、その上昇スピードはやや減速した。三幸エステートによると、2023年2月時点の空室率は4.6%(前年比+0.2%)となった(図表1)。

空室率をビルの規模*1別にみると、「大規模4.1%(前年比+0.6%)」、「大型3.9%(同▲0.3%)」、「中型6.2%(同+0.0%)」、「小型6.7%(同▲0.6%)」となった。新規供給を受けて「大規模」が上昇した一方、「大規模」以外は横ばい、もしくは低下した(図表2)。また、テレワークの普及や働き方の変化等に伴うワークプレイスの見直しが進むなか、まとまった面積の募集では、入居テナントの決定に時間を要する事例が増えている。

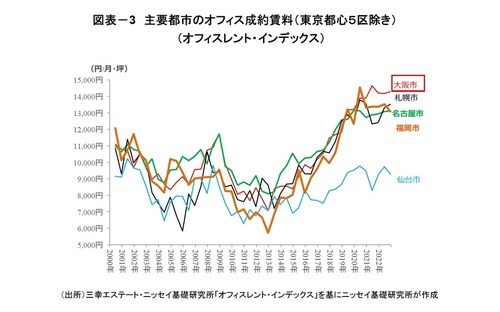

全国主要都市では、オフィス床の解約や事業拠点の一部閉鎖などに伴い、空室面積が増加傾向にあり、成約賃料にも頭打ち感がみられる。2022年下期の大阪市の成約賃料は、前期比+0.7%、前年比+0.6%となった(図表3)。

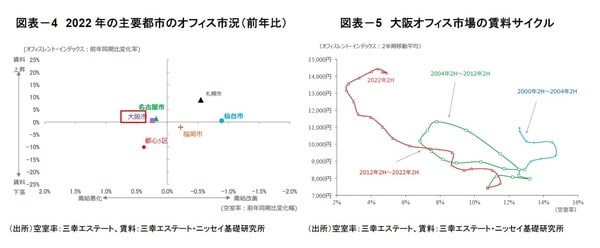

2022年の空室率と成約賃料の動き(前年比)を主要都市で比較すると、空室率は、仙台市・札幌市・福岡市が低下した一方、東京都心5区・大阪市・名古屋市が上昇した。また、成約賃料は、札幌市が上昇、東京都心5区が下落、その他の都市は概ね横ばいとなった(図表4)。

賃料と空室率の関係を表した大阪市の賃料サイクル*2は、2012年下期を起点に「空室率低下・賃料上昇」局面が長い間続いていたが、2020年下期から「空室率上昇・賃料上昇」局面へ移行し、現在は、次の「空室率上昇・賃料下落」局面に差し掛かりつつある(図表5)。

*1:三幸エステートの定義による。大規模ビルは基準階面積200坪以上、大型は同100~200坪未満、中型は同50~100坪未満、小型は同20~50坪未満。

*2:賃料サイクルとは、縦軸に賃料、横軸に空室率をプロットした循環図。通常、(1)空室率低下・賃料上昇→(2)空室率上昇・賃料上昇→(3)空室率上昇・賃料下落→(4)空室率低下・賃料下落、と時計周りに動く。

2-2.需給動向

三鬼商事によると、大阪ビジネス地区では、「大阪梅田ツインタワーズ・サウス」や「日本生命淀屋橋ビル」等、複数の大規模ビルが竣工したことに伴い、2022年末の賃貸可能面積(総供給面積)は、222.2万坪(前年比+4.4万坪)に増加した。

これに対して、賃貸面積(総需要面積)は、211.0万坪(前年比+3.0万坪)となった。この結果、大阪ビジネス地区の空室面積は11.3万坪(前年比+1.4万坪)となり、前年から+14%増加した(図表6)。

2-3.エリア別動向

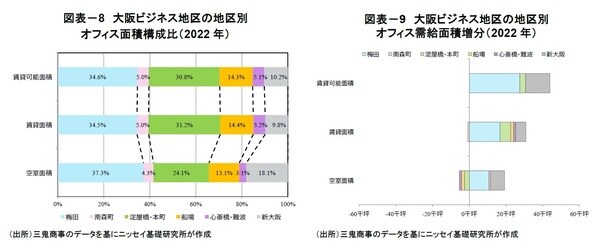

2022年末時点で賃貸可能面積が最も大きいエリアは「梅田地区(34.6%)」で、次いで「淀屋橋・本町地区(30.8%)」、「船場地区(14.6%)」、「新大阪地区(10.2%)」、「心斎橋・難波地区(5.1%)」、「南森町地区(5.0%)」の順となっている(図表8)。

賃貸可能面積は、「梅田地区」(前年比+2.8万坪)と「新大阪地区」(同+1.3万坪)で増加し、全体で+4.4万坪の増加となった(図表9)。

これに対して、賃貸面積は前年比+3.0万坪の増加となった。この結果、空室面積は、「梅田地区」(前年比+1.1万坪)と「新大阪地区」(同+0.8万坪)で増加し、全体で+1.4万坪の増加となった。

エリア別の空室率(2022年12月末)をみると、「心斎橋・難波地区3.1%(前年比▲1.1%)」、「淀屋橋・本町地区4.0%(同▲0.4%)」、「船場地区4.7%(同▲0.5%)」が低下した一方、「新大阪地区8.9%(同+3.1%)」、「梅田地区5.5%(同+1.2%)」、「南森町地区4.4%(同+0.7%)」が上昇した(図表10左図)。

また、エリア別の募集賃料(2022年12月時点)は、「梅田地区(前年比▲0.2%)」を除くすべてのエリアで上昇した(図表10右図)。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略