【Jグランドの人気WEBセミナー】

税理士登壇!不動産投資による相続税対策のポイントとは?

<フルローン可>「新築マンション」×「相続税圧縮」を徹底解説

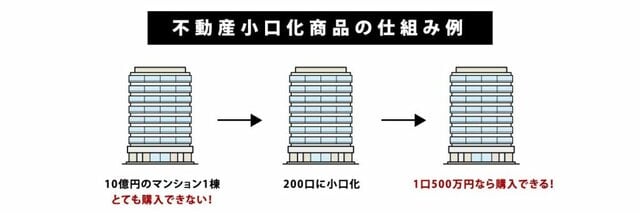

高額・人気物件に投資できる「不動産小口化商品」

一口数万〜数百万円単位に小口化された物件に出資することで、不動産のオーナーになれるのが「不動産小口化商品」です。同じ物件を複数の投資家と共同で出資するため、「共同出資型不動産」とも呼ばれています。

たとえば、利便性の良い立地の10億円のマンション1棟を200口に分けて投資家が購入する場合、1口500万円になります。このように手が出ないほど高額な物件でも、小口化されれば少額で出資できるようになるのが、不動産小口化商品の特徴です。なお、賃料や売却などの運用益は、口数に応じて不動産事業者から投資家に分配されます。物件の管理・運営は不動産事業者が行いますので、手間がかかることはありません。

「匿名組合型」と「任意組合型」の違いとは

不動産小口化商品には、「匿名組合型」と「任意組合型」の2つがあります。匿名組合型は、投資家が不動産事業者と匿名組合契約を締結して出資するものです。この場合、物件の所有権は不動産事業者となりますので、投資家が登記費用の負担をする必要はありません。これは投資家の名前が匿名となり、登記されないからです。投資家の責任は出資金額の範囲内で、不動産事業者からの分配金は雑所得となります。

任意組合型は、投資家が不動産事業者と任意組合契約を締結します。この場合、投資家は不動産事業者から小口化された物件の共有持分を購入するかたちになります。小口とはいうものの不動産事業者と一緒に共同出資することを意味しますので、物件の所有権は投資家にあります。つまり、通常の不動産投資と同じように物件が財産として評価され、相続税対策にもなります。

不動産投資に興味がある人で、相続税対策に不動産の取得が有効なことを知らない人はいないでしょう。有効な理由は、不動産の相続税評価額が時価よりも低くなるからです。これなら、相続税評価額と時価の差額分だけ相続財産を圧縮することができます。たとえば、一口500万円で取得した物件の相続税評価額が100万円だった場合、無税で贈与することができます。これは贈与税の基礎控除110万円の範囲内だからです。