事例の概要

まずは、今回紹介するAさん(仮名)ご夫婦の概要をお伝えします。

----------------------------------

【Aさんご夫婦のプロフィール】

●年齢:20代

●家族構成:夫婦2人

●世帯年収:900万円・会社員

【購入物件】

●物件種別:新築一戸建て住宅

●物件所在地:郊外

●借入金額:約3,500万円

●借入年数:35年

●家賃設定:なし(自ら居住)

----------------------------------

投資に興味を持ち始めたAさんご夫婦は、20代で世帯年収900万円というパワーカップルです。不動産投資を始めようと考えていましたが、まずは自ら居住する住宅を購入することになりました。35年ローンで3,500万円を借り、郊外に一戸建てを建てています。

それでは、事例を見ていきましょう。

「13年住んだら他人に貸す」投資戦略

Aさんご夫婦は、はじめは投資用物件を探していましたが、結局は自宅として一戸建てを購入することに決めました。自分たちが住むことによって得られるメリットが大きいと考えたからです。

Aさんご夫婦の戦略は「13年住んだら他人に貸す」というものです。

この戦略には、最初に自分たちが住むことによって、住宅ローン控除の恩恵を13年間も受けられるというメリットがあります。なおかつ13年経過した後は、貸し出すことによって利益を得ることができます。

最終的には、住宅ローンを完済すれば家賃収入がそのまま利益となり、老後の生活に不安を感じなくなると考えたのです。

住宅ローン控除適用後に貸し出す戦略の概要と注意点

住宅ローン控除の恩恵を受けながら、将来的には家賃収入も得るというのがAさんご夫婦の戦略です。ここでは、この戦略の概要と注意点を解説していきます。

<13年住んでから貸すメリットとは?住宅ローン控除の概要を説明>

住宅を購入する場合、はじめから投資用として購入するのではなく、自宅として住むことで住宅ローン控除を受けることができます。

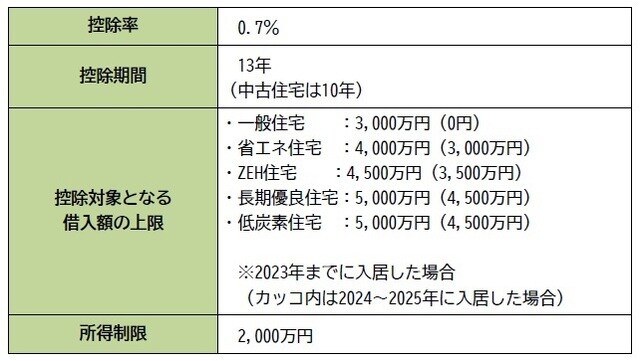

住宅ローン控除(住宅ローン減税)の概要は、【図表】のとおりです。

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%が、所得税や住民税から減税される制度です。たとえば年末のローン残高が3,000万円であれば、0.7%の21万円が減税されます。1ヵ月あたりに換算すると、月々17,500円の恩恵を受けられる計算です。

ただし、住宅ローン控除を受けるためには、自宅として自ら居住する必要があります。投資用物件やセカンドハウスは控除対象外のため、同じローン残高であっても21万円の減税を受けることはできません。

そのため事例のAさんご夫婦のように、まず自宅として住んでローン控除を受け、13年経過後に投資用物件として活用することを考える人もいます。

【注意点】賃貸に出すと、住宅ローンは借り続けられなくなる

自宅として住んだ後に投資用物件として活用する場合、注意点があります。自宅を貸し出すと、原則として住宅ローンを借り続けられなくなる点です。

一般的な住宅ローンは、借入目的が「自ら居住する住宅を購入すること」に限定されており、第三者に貸し出す場合、住宅ローンは借りられません。

そのため賃貸として活用する際には、銀行に相談する必要があります。金融機関によっては、住宅ローンのままで返済を続けられる可能性もありますが、不動産投資ローンなどへの借り換えが求められるケースも考えられます。

住宅ローンの金利は一般的に低く設定されているため、不動産投資ローンに切り替えると金利が高くなるかもしれません。投資用物件にすると家賃収入が得られるだけではなく、ローンの返済額が増えることも加味しておきましょう。

また自宅を貸し出す場合は、自分自身の住まいを別に用意する必要があるため、その家賃も必要となります。かかる費用を洗い出した上で、収支のシミュレーションを綿密に立てることが重要です。

まとめ

今回は事例を通し、不動産投資のポイントを解説しました。住宅ローン控除を受けた後に投資物件として活用する場合、原則として住宅ローンを借り続けられない点を念頭に置いておきましょう。借り換えにより金利が変わる可能性も考慮しておく必要があります。

事例のように数千万円というローンを組んで投資をすることに不安がある方は、少額投資から始めてみることがおすすめです。

たとえば不動産クラウドファンディングなら一口1万円から出資できるので、まずは少額からスタートし、不動産投資のコツをつかんでいくのもよいでしょう。

執筆:悠木 まちゃ

ライター・編集者

宅建士・FP3級の資格保有。国立校の建築学科を卒業後、ハウスメーカーに勤務し、営業・設計職を担当。新築戸建て住宅のほか、事務所建築や賃貸アパートの設計などを手掛ける。

その後、2019年よりフリーライター・編集者として活動。実務経験を活かし、不動産・金融系の分野を中心に記事執筆から編集まで行う。多数の企業メディアで編集を担当するほか、ライター向けオンラインサロンの添削講師としても活動している。