石上家の課税対象となる財産の総額

実際に石上家の例をもとに「相続税の計算方法」をお教えします。

〈石上太一氏の正味の遺産額〉

家屋 500万円 → 新築でない限り評価額は低めです。

土地 4,000万円 → 小規模宅地の特例で8割引きの800万円。

預貯金 4,000万円 → 分けやすい財産で特典なし。

生命保険 2,000万円 → 非課税枠500万円×4人で0円に。

有価証券 1,500万円 → おまけなし。相続の算定日は選べます。

→で注釈した理由は、相続税の節約技術は、法律に則って「課税価額」 をいかに抑えるか、にあるからです。税制上のおまけで最も大きいのは配偶者の税額軽減と小規模宅地の特例です。

▼配偶者の税額軽減

亡くなった人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかかりません。

① 1億6,000万円 ②配偶者の法定相続分相当額、ですから、100億円の遺産であっても、配偶者は半分の50億円までの相続なら1円も相続税がかかりません。

▼小規模宅地の特例

一定の条件を満たせば、相続する土地の相続税評価額を最大80%減額することができます。亡くなった人が居住していたか、事業等に使っていた土地であることが要件。配偶者または同居親族などが対象になります。土地の規模は宅地の場合は330㎡まで。

以上を当てはめると、石上家の課税対象になる財産の総額は「家500万円+土地800万円+金銭4,000万円+生命保険0円+有価証券1,500万円」の計6,800万円になります。

そして、さらに相続税の基礎控除額を考えます。3,000万円+600万円×4人=5,400万円 よって課税遺産総額は[6,800万円-5,400万円=1,400万円]となります。

相続税の計算

さて、ようやく相続税を計算することができます。

①課税遺産総額を法定相続分で取得したと仮定して「速算表」で計算。

乙:T:A:B=3:1:1:1 → 乙700万円、T、A、B 各233万円

これを速算表に当てはめて計算 母70万円、T、A、B 各23.3万円

②4人の相続税額を合計して、相続税額全体を算出。140万円です。

③この合計額を、実際の相続額で按分。今回は、実際に法定相続分で分割しているので、①の結果と一致します。

母70万円、T、A、B 各23.3万円

ここが重要です。母は法定相続分ですから70万円→ 0円になります。子は3人の合計70万円で変わらず。ということは、配偶者がいる相続の場合、相続税額は常に半分に減額されるわけです。

逆に配偶者がいない2次相続になるとおまけなしですから、相続税は跳ね上がります。小規模宅地の特例なし、死亡保険金2,000万円ほかの金融資産7,500万円がそのまま残っていると、相続税額は930万円!

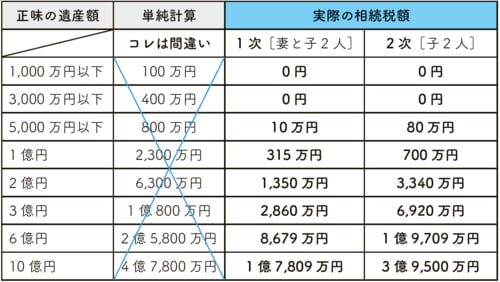

表は、遺産総額を単純に相続税速算表で計算した額と、税法に基づいて正しく速算表を使った場合の一家に係る「実際の相続税額」を記したものです。特例をきちんと把握していれば、生命保険を上手に使う程度の節税策で、“相続税恐れるに足りず”にすることは十分に可能なのです。