両親が年老いてきて相続を意識するようになると、相続税について気になる方もいるのではないでしょうか。

本記事では、相続税を理解するうえで鍵となる「基礎控除」について、計算方法や注意点などを詳しく解説しています。また、あわせて、相続税の求め方の手順も簡単に解説します。

1. 相続税の「基礎控除」とは?意味・計算式・使い方

相続税は、亡くなった人(被相続人)の財産を受け継ぐときに、その財産に対して課税されます。「基礎控除」を理解せずに、相続税を理解することはできません。

本章では、基礎控除の意味や計算式を紹介するとともに、どのような場面で用いるかについて解説します。

1.1. 基礎控除とは「相続した財産から控除できる金額」

基礎控除は、相続税だけでなく所得税や住民税にもある制度ですので、耳にしたことがある方も多いのではないでしょうか。

相続税における基礎控除とは、「被相続人が残した財産から一定の金額を差し引ける」ものです。

ただし、あくまでも、被相続人が残した財産全体から差し引くものであって、自身が相続する個別具体的な財産から差し引くものではありません。

1.2. 基礎控除はどうやって求めるのか?計算式はシンプル

基礎控除額は以下の計算式を用いて求めます。

3,000万円+(600万円×法定相続人の数)

例を用いて、実際に基礎控除額を計算してみます。

■例1 法定相続人が1人の場合

3,000万円+(600万円×1人)=3,600万円

■例2 法定相続人が6人の場合

3,000万円+(600万円×6人)=6,600万円

法定相続人が多ければ多いほど、基礎控除額が多くなります。したがって、法定相続人の数がポイントになります。法定相続人の範囲については、あとで詳しく説明します。

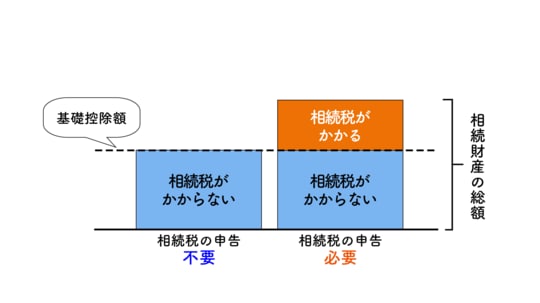

1.3. 基礎控除額は相続税の申告の要否を判断するために使う

遺産総額が基礎控除額以下である場合には、相続税は無税となり、申告書を税務署に提出する必要はありません。

遺産総額が何を示すかは第3章で後述するとして、先ほど用いた例における申告の要否を考えます。

■例1 法定相続人1名(基礎控除額3,600万円)、遺産総額2,000万円場合

基礎控除額≧遺産総額となり、申告は不要です。

■例2 法定相続人6名(基礎控除額:6,600万円)、遺産総額1億円の場合

基礎控除額<遺産総額となり、申告をする必要があります。

財産を相続する予定があるときには、まず基礎控除額を求めて、申告の要否を判断してください。

判断に迷うのは、たとえば、遺産総額が3,599万円、基礎控除額が3,600万円などといった、基礎控除額の範囲内ギリギリの場合です。確実に遺産総額に間違いがなければ申告をしなくても問題ありませんが、少しでも不安が残る際には、申告をしておくべきです。

もし、遺産総額に誤りがあり、正しい金額が基礎控除額を上回っていた場合には、本来は申告義務があるにも関わらず申告していないとみなされます。その場合、過少申告加算税だけでなく、無申告加算税も課されてしまいます。申告さえしていれば、課されるのは過少申告加算税のみです。

1.4.【豆知識】基礎控除の計算式が変わったのはいつから?

現行の基礎控除額の計算式が用いられるようになったのは、2015年1月1日からです。

2014年12月31日以前に受け継いだ財産においては、「5,000万円+(1,000万円×法定相続人の数)」という計算式を用いて、基礎控除額を求めていました。仮に法定相続人が1人であるとすると、2015年1月1日の前後では基礎控除額に2,400万円の差があります。

法改正により基礎控除額が引き下げられた結果、相続税の課税対象となる人が増えました。

2. 基礎控除の計算に必要な「法定相続人」とは?

本章では、「法定相続人」の範囲と数え方について解説します。

基礎控除額の計算式自体はシンプルでわかりやすいですが、法定相続人の数え方には注意が必要です。法定相続人の数え方を誤ると、まったく異なる基礎控除額になってしまいます。

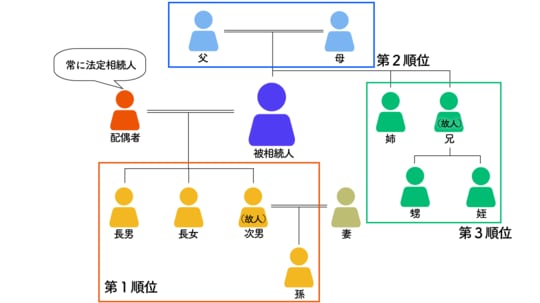

2.1. 法定相続人は民法で定められた「相続の権利を持つ人」

法定相続人とは、民法で定められている被相続人の財産を受け継ぐことができる相続人(相続の権利を持つ人)のことです。具体的には、被相続人の配偶者と血族が当たります。配偶者は必ず相続人になりますが、血族には次のように相続する順位が定められています。

- 第1順位:被相続人の子(子が亡くなっている場合は孫)

- 第2順位:被相続人の親(親が亡くなっている場合は祖父母)

- 第3順位:被相続人の兄弟姉妹(兄弟姉妹が亡くなっている場合は甥姪)

第1順位の相続人がいない場合は第2順位の相続人、第1順位の相続人も第2順位の相続人もいない場合は第3順位の相続人が法定相続人になります。

事実婚の夫婦や血族関係にない人は法定相続人にはなれません。

2.2. 法定相続人を数えるルール|こんなケースはどうなる?

法定相続人の数え方にはルールがあります。基本的には、基礎控除額の計算式の法定相続人に該当する人は、民法上の法定相続人と同じと考えればよいのですが、例外もあります。ここでは、法定相続人を数える際に注意すべき5つのパターンを紹介します。

2.2.1. 遺言書で法定相続人以外の人が遺産を譲り受けるケース

被相続人が遺言書を残していて、財産を受け継ぐ人が明記されているケースがあります。

たとえば、血縁関係のない第三者の場合や、第1順位にあたる法定相続人がいるにもかかわらず第2順位に当たる人が財産を受け継ぐ場合です。

上記の人は、民法、基礎控除額の計算のどちらにおいても法定相続人には該当しません。

2.2.2. 代襲相続以外で孫が相続するケース

被相続人の子が亡くなっている場合には、孫が代わりに財産を受け継ぎます。これを代襲相続(だいしゅうそうぞく)といいます。

代襲相続で相続人となった孫は、民法、基礎控除額の計算のどちらにおいても法定相続人に該当します。

しかし、代襲相続以外で孫が相続人となるケースでは、法定相続人には該当しません。たとえば、以下のようなケースです。

- 子が生存していて、遺言書に孫に財産を相続させたい旨が明記されている

- 子が生存していて、生命保険金の受取人が孫になっている

子が生存しているうちは、孫は代襲相続することはないので、法定代理人とは扱われないということです。

2.2.3. 人数制限を超える養子と、被相続人との間に法律上の親子関係がない子がいるケース

被相続人の子の中でも、法定相続人に該当する子と該当しない子がいる場合があります。

法定相続人に該当する子は以下の通りです。いずれも、被相続人と法律上の親子関係があります。

- 実子

- 普通養子縁組をして養子となった子

- 特別養子縁組をして養子となった子

- 配偶者の連れ子で、養子縁組をした子

- 普通養子縁組で養子に出した子

ただし、養子の場合、基礎控除額の計算において、法定相続人の数に含めることのできる人数に上限があります。以下の通りです。

- 実子がいる場合:養子1人

- 実子がいない場合:養子2人

他方、以下に該当する子は、被相続人と法律上の親子関係がないので、法定相続人に該当しません。

- 特別養子縁組で養子に出した子

- 配偶者の連れ子で、養子縁組をしていない子

特別養子縁組で養子に出す場合、法律上の親子関係が切断されます。

また、配偶者の連れ子は、養子縁組をしない限り、そもそも法律上の親子関係がありません。

これらの場合は、法定相続人に該当しないということです。

2.2.4. 相続放棄した人がいるケース

財産を受け継ぐ権利を放棄することを、「相続放棄」といいます。民法では、相続放棄をした人は「初めから」相続人とならなかったとされています。

しかし、基礎控除額の計算上は、相続放棄をした人も法定相続人の数に含めて計算します。

これは、相続放棄した人の有無によって基礎控除額が左右されるのは他の相続人にとって酷だからです。

2.2.5. 相続人の権利を剥奪された人がいるケース

相続人の権利をはく奪された人は、基礎控除額の計算における法定相続人に該当しません。

たとえば、被相続人を殺害しようとして刑事罰を受けた人や、遺言を偽造しようとした人は、「相続欠格」といって、民法上当然に相続権がはく奪されます。

他にも、被相続人に対して虐待をしたり、重大な侮辱を行ったりした人は、被相続人が生前に家庭裁判所に申し出ると、相続権がはく奪されます。これを「廃除」といいます。

ただし、これらは相続人ごとに個別に判断されるので、相続権をはく奪された人の子や孫が代襲相続をすることは可能です。代襲相続人は基礎控除額の計算における法定相続人に該当します。

3. 相続税の求め方を5つの手順で解説

本章では、相続税の求め方の手順を簡単に解説します。

「基礎控除額を計算したら、相続税を申告すべきことがわかった」「おおよその納税額を知りたい」という方は、本章で解説する手順通りに相続税を計算してみましょう。

もっと詳しく知りたいという方は、「相続税の計算方法|自分で計算するための基本的な知識とシミュレーション」で紹介していますので、そちらも参考にしてください。

手順1:「課税価格」を求める

相続税の計算は、被相続人が残した財産を洗い出すことから始めます。以下で解説する、「プラスの財産」から「マイナスの財産」と「非課税の財産」を除いた財産(遺産総額)に、相続税が課税されます。

【プラスの財産】

(1)被相続人が死亡時に所有していた財産

例)現金、不動産、著作権など経済的価値のあるもの

(2)被相続人が死亡時には所有していないものの、死亡によってもたらされる財産

例)死亡退職金、死亡保険金など

(3)被相続人の亡くなる前3年以内もしくは相続時精算課税制度を利用して、被相続人から贈与を受けた場合には、贈与を受けた時点での財産の価額

【マイナスの財産】

被相続人が残した債務

例)借金、未払金、未納の税金など

【非課税の財産】

(1)葬儀費用、納骨費用

日常礼拝をしているもの(墓地、仏壇や神棚など)

(2)国や地方公共団体、認定NPO法人など定められた団体に相続人が寄付をした相続財産

(3)相続人が受け取る生命保険金や死亡退職金の非課税枠(500万円×法定相続人数)

手順2:基礎控除額を用いて課税遺産総額を計算

「手順1」で求めた遺産総額から、基礎控除額を差し引いて課税遺産総額を求めます。

基礎控除額は「第1章」で紹介した通り、「3,000万円+(600万円×法定相続人の数)」の計算式を用いて計算してください。課税遺産総額が「0円」の場合は、相続税は無税となり申告をする必要はありません。

ちなみに、財産を受け継いだ人のおよそ9割が課税遺産総額が「0円」となっており、申告をしていません。

手順3:相続税の総額を計算

被相続人の財産にかかる相続税の総額は、各相続人の「仮の税額」を求め、それらを合算することで求められます。「仮の税額」は、ひとまず法定相続分のとおりに相続したと仮定し、次の計算式を用います。

各相続人の仮の税額=課税遺産総額×各相続人の法定相続分×税率-控除額

各相続人の法定相続分については、以下の通りです。代襲相続の場合も同様です。

- 相続人が配偶者と「子」(第1順位)⇒配偶者:子=1/2:1/2

- 相続人が配偶者と「親」(第2順位)⇒配偶者:親=2/3:1/3

- 相続人が配偶者と「兄弟姉妹」(第3順位)⇒配偶者:兄弟姉妹=3/4:1/4

相続税の税率については、課税遺産総額が高くなるごとに税率が段階的に上昇していく累進税率が採用されています。税率と控除額については、国税庁ホームページの「相続税の税率速算表」を参照してください。

手順4:実際の相続割合から各人の相続税額を求める

各相続人の相続税額は、手順3で求めた相続税総額を、相続人が実際に取得した財産の割合で按分して求めます。

財産の取得割合は必ずしも法定相続分通りになるわけではなく、協議によって決定するケースや遺言書に明記されているケースがあります。そこで、手順3で求めた相続税の総額を実際の財産の取得割合を用いて按分することで、実情に基づいた各相続人の相続税額が求められます。

手順5:各人の条件に合った控除を相続税に適用させる

手順4で求めた相続税額から要件に当てはまる税額控除の額を差し引くと、納税額が確定します。税額控除とは、相続税額そのものから一定の金額を減らすことができる控除です。要件や控除額については、あとで詳しく説明します。

また、本記事では解説しませんが、贈与税額控除や外国税額控除と呼ばれるものもあります。「相続税対策に生前贈与を活用するため知っておきたい基礎知識」で解説していますので、詳しく知りたい方はそちらを参考にしてください。

4. 基礎控除以外にもある!相続税の税額控除を3つ紹介

税額控除にはいくつか種類があります。本章では代表的な3つの控除について、要件や控除額を詳しく解説しています。

要件に当てはまる税額控除を適用すれば、相続税を減らしたり、無税にしたりすることができます。取りこぼしなく適用しましょう。

税額控除①:配偶者控除

被相続人の配偶者は、税額が軽減されます。正確には「配偶者の税額軽減」といいます。

【控除額】※どちらか多い額が上限

- 1億6,000万円

- 配偶者の法定相続分にあたる金額

■注意点

- 法律上の婚姻関係のある配偶者のみが該当し、事実婚の夫婦は利用できない

- 相続税が無税になった場合でも、申告しなければならない

- 申告期限までに遺産分割ができていない場合は、原則として利用できない(所定の手続きを行えば利用可)

税額控除②:未成年者控除

相続人が未成年である場合、相続税額から定められた金額を減額できます。

■要件

- 日本国内に居住していること

- 財産を相続したときに18歳未満であること

- 法定相続人であること

■控除額

10万円×(18歳-その相続人の年齢)

■注意点

- 「相続税額<控除額」の場合、控除しきれない額については、扶養義務者の相続税額より差し引くことが可能

- 未成年者控除を利用して無税となった場合、申告不要

税額控除③:障害者控除

相続人が障がい者である場合、相続税額から定められた金額を減額できます。

■要件

- 日本国内に居住していること

- 財産を相続したときに85歳未満であること

- 法定相続人であること

■控除額

- 一般障害者:10万円×(85歳-その相続人の年齢)

- 特別障害者:20万円×(85歳-その相続人の年齢)

■注意点

- 「相続税額<控除額」の場合、控除しきれない額については、扶養義務者の相続税額より差し引くことが可能

- 障害者控除を利用して無税となった場合、申告不要

まとめ

相続税を計算するうえで出発点となる「基礎控除」について解説しました。

基礎控除額を計算するときは、法定相続人の範囲・数え方に注意して、正確な金額を算出する必要があります。相続が発生する前に基礎控除額を求めたうえで、相続税が課税される可能性があるとわかれば、事前に対策をとることもできます。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~