相続税には「配偶者控除」という制度があり、被相続人の配偶者は税制上優遇を受けられます。夫婦のどちらか一方が死亡したときに残された財産は、生前に夫婦2人で協力して築き上げた財産だからです。

本記事では、配偶者控除の内容や要件、活用するうえでの注意点やデメリットを解説しています。配偶者控除の理解を深めて、いつかのタイミングで必ず発生する相続に備えましょう。

1. 相続税の「配偶者控除」とはどんな制度か?

配偶者控除は、正しくは「配偶者の税制軽減」という名称です。名称のとおり、被相続人の配偶者の税額が軽減される制度です。

1.1. 配偶者控除は配偶者の相続を優遇する制度

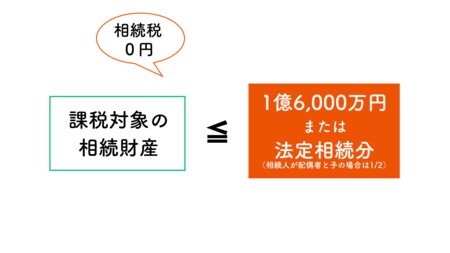

配偶者が受け継いだ課税対象の財産に対して、以下の金額のどちらか多いほうまでは相続税が無税となります。

- 1億6,000万円

- 配偶者の法定相続分にあたる金額

配偶者控除を利用することで、多くの配偶者が、相続税の負担に苦しむことなく財産を受け継ぐことができます。ここまで優遇されている相続人は、配偶者しかいません。

配偶者控除が創設された理由は以下の3つです。

- 配偶者の協力なくしては、被相続人は富を築くことはできないため

- 被相続人の亡きあとの生活資金として使われる財産に相続税を課すと、生活が困窮するおそれがあるため

- 配偶者が相続してから期間を空けずに死亡して子らへの相続が発生すると、同一財産へ二重に課税することとなるため

このような背景から、税制優遇されているのです。

1.2. 配偶者控除に影響のある「法定相続分の割合」とは?

「法定相続分」とは、民法で定められている相続財産の取り分のことで、法定相続人ごとに決められています。配偶者は以下のように法定相続分が定められています。

|

法定相続人 |

配偶者の法定相続分 |

|

配偶者のみ |

遺産のすべて |

|

配偶者+子 |

遺産の1/2 |

|

配偶者+親 |

遺産の2/3 |

|

配偶者+兄弟姉妹 |

遺産の3/4 |

しかし、法定相続分はあくまで取り分の目安であって、必ずしもその通りに財産を分割する必要はありません。実際には、「誰がどの財産をどのくらいもらうか」ということを決める遺産分割協議や、遺言書に従って財産の取得割合を決めます。

2. 相続税の配偶者控除を使うための「3つの要件」

本章では配偶者控除を受けるための3つの要件を紹介します。

要件1:法律上の夫婦である

大前提として、法律上の夫婦でなければなりません。民法において「婚姻は、戸籍法の定めるところにより届け出ることによって、その効力を生ずる」と規定されており、婚姻届を提出してはじめて法律上の夫婦と認められます。

事実婚の夫婦やパートナーシップ制度を利用しているカップルは、配偶者控除を使うことはできません。ちなみに、相続税のみならず、所得税や贈与税の配偶者控除も、法律上の夫婦であることが要件となっています。

要件2:遺産を隠さない

隠し財産が税務調査で判明した場合、その財産に対しては配偶者控除を使えません。

要件3:相続税が計算上「0」になっても申告する

配偶者控除を利用して相続税が無税になった場合でも、必ず申告書を提出しなければなりません。

税務署は、申告書を提出したことを以って、配偶者控除が使える対象者であることを把握します。したがって、申告書を提出してはじめて使える控除です。

申告書の提出方法は、第4章で改めて説明します。なお、無申告を税務署に指摘されると、延滞税や無申告加算税が課されてしまいます。

3. 配偶者控除額を求める流れを確認しよう

配偶者控除額を求める流れをみていきましょう。

本章では、2パターンに分けて配偶者控除額を求めています。実際に相続税額を計算しますが、計算手順の詳細な解説は省略します。

相続税の計算手順は「相続税の計算方法|自分で計算するための基本的な知識とシミュレーション」で紹介していますので、詳しく知りたい方はそちらを読んでみてください。

パターン①:配偶者の課税対象額が1億6,000万円以下の場合

以下のケースで計算します。

- 法定相続人:配偶者、子

- 遺産総額:2億5,000万円

- 配偶者の受け継ぐ財産:1億5,000万円

(1) 課税遺産総額を求める

課税対象の財産より基礎控除額(3,000万円+600万円×法定相続人の数)を差し引きます。

- 2億5,000万円-(3,000万円+600万円×2人)=2億800万円

(2) 相続税の総額を求める

各相続人の仮の税額を算出し、それらを合算します。

- 配偶者:2億800万円×法定相続分1/2×税率40%-控除額1,700万円=2,460万円

- 子:2億800万円×法定相続分1/2×税率40%-控除額1,700万円=2,460万円

- 相続税総額:2,460万円+2,460万円=4,920万円

(3) 配偶者の相続税額を求める

相続税総額を実際の財産の取得割合で按分します。

- 配偶者:4,920万円×(1億5,000万円/2億5,000万円)=2,952万円

ただし、配偶者の受け継ぐ財産は「1億5,000万円<1億6,000万円」のため、配偶者控除が適用されます。

控除額は2,952万円です。

パターン②:配偶者の課税対象額が1億6,000万円を超える場合

以下のケースで計算します。

- 法定相続人:配偶者、子A、子B

- 遺産総額:6億円

- 配偶者の受け継ぐ財産:3億円

(1) 課税遺産総額を求める

課税対象の財産より基礎控除額(3,000万円+600万円×法定相続人の数)を差し引きます。

- 6億円-(3,000万円+600万円×3人)=5億5,200万円

(2) 相続税の総額を求める

各相続人の仮の税額を算出し、それらを合算します。

- 配偶者:5億5,200万円×法定相続分1/2×税率45%-控除額2,700万円=9,720万円

- 子A:5億5,200万円×法定相続分1/4×税率40%-控除額1,700万円=3,820万円

- 子B:5億5,200万円×法定相続分1/4×税率40%-控除額1,700万円=3,820万円

- 相続税総額:9,720万円+3,820万円+3,820万円=1億7,360万円

(3) 配偶者の相続税額を求める

相続税総額を実際の財産の取得割合で按分します。

配偶者:1億7,360万円×3億円/6億円=8,680万円

ただし、配偶者の受け継ぐ財産は「3億円≦法定相続分3億円」のため、配偶者控除が適用されます。

控除額は8,680万円です。

4. 配偶者控除を申告する手続|期限あり

第2章で述べた通り、配偶者控除を利用するためには申告書を提出する必要があります。申告書自体は税務署で入手できます。国税庁のホームページからもダウンロード可能です。申告書を提出する際は、以下の点に留意してください。

4.1. 申告期限

被相続人が死亡したことを知った日の翌日から10ヵ月以内です。特別な事情がない限りは、被相続人の死亡日になります。たとえば、被相続人の死亡日が3月10日である場合は、翌年の1月10日が申告期限です。ただし、申告期限の日が土日や祝日にあたる場合には、その翌日が期限です。

4.2. 提出先

被相続人が死亡した際に住民登録をしていた住所地を所轄する税務署です。「相続人の住所地を所轄する税務署」ではありません。所轄の税務署がわからない場合は、国税庁のホームページで検索が可能です。

4.3. 添付書類

以下の添付書類が必要です。

- 被相続人の出生から死亡までの戸籍謄本(被相続人が死亡してから10日を経過した日以後のもの)

- 遺言書または遺産分割協議書の写し

- 相続人全員の印鑑証明書(2において遺産分割協議書の写しを添付する場合)

5. 配偶者控除を申告するときに気をつけたいポイント

申告をきちんと行えば、配偶者控除は原則として承認されます。

しかし、虚偽の申告をした場合には認められません。先述したように、隠し財産には配偶者控除は適用できません。配偶者控除を用いるときは、必ず正直に申告しましょう。なお、相続財産の隠ぺいに対しては、最も重いペナルティである重加算税が課されます。

6.「二次相続」とは?配偶者控除のデメリットになりうる

本章では、「二次相続」について解説します。

配偶者控除を用いた場合、配偶者は無税となるケースが多いです。そのため、一見メリットしかないように思われますが、二次相続で財産を受け継ぐ子がいた場合、配偶者控除によってデメリットを被る可能性があります。

6.1. 二次相続とは遺産を相続した配偶者が死亡したときの相続

遺産を受け継いだ配偶者が死亡した場合、配偶者の所有していた財産はその子が相続します。これが「二次相続」です。

一次相続において、相続税が無税になるからといって配偶者がすべての財産を受け継ぐと、二次相続で子に大きな税負担がのしかかります。二次相続は一次相続に比べ、相続税が高額となるためです。理由は以下の3つです。

- 基礎控除額が600万円減る

- 配偶者が一次相続で受け継いだ財産と、配偶者がもともと所有していた財産との両方に対して相続税が課税される

- 配偶者控除が適用されない

6.2. 二次相続では配偶者控除は適用されない

先に述べた理由の1つである「配偶者控除が適用されない」という点について、詳しく説明します。

二次相続では、配偶者に該当する人がいないので、配偶者控除が使えません。仮に一次相続において、配偶者が2億円を無税で受け継ぎ、そのまま2億円を残して亡くなったとします。

すると、二次相続において、2億円すべてに相続税が課せられてしまうことになります。

そのような事態を避けるためには、配偶者控除の活用だけでなく、子に対し、以下のような方法も併用することをおすすめします。

- できるだけ早期から贈与税の暦年課税を活用して、非課税枠の110万円の範囲内で毎年財産を子に移動させておく

- 暦年贈与以外の生前贈与の非課税特例も活用する

- 生命保険(一時払い終身保険)に加入して、死亡保険金の受取人を子にする(「法定相続人の数×500万円」という非課税枠を活用する)

7. こんなときはどうする?特殊なケースの取り扱い

相続においては、想定していなかったことが起こる可能性もあります。本章では、起こりうる3つの特殊なケースの対処法を説明していきます。想定外の事態が起きてから慌てることがないように、確認しておきましょう。

7.1. 申告の必要性を知らなかったケース

税務署よりお尋ねの文書がきてからはじめて相続税の申告の必要性を知るケースがあります。申告期限を過ぎてしまってから申告をしても、配偶者控除は利用できますので、すみやかに申告をしましょう。

ただし、無申告加算税や延滞税が課されます。

7.2. 遺産分割の前に配偶者が死亡したケース

配偶者が存命しているものとして、配偶者控除の適用を受けることができます。配偶者の財産の取得割合は、存命の相続人が協議によって決めます。その場合、亡くなった配偶者からの相続については、二次相続として申告を行うことになります。

なお、一次相続において、亡き配偶者が相続する場合としない場合とで、どちらのほうが相続税額が少なくなるか、慎重に見極める必要があります。

7.3. 申告後、追加で遺産があることがわかったケース

申告漏れの遺産があることが判明した場合、修正申告を行います。修正申告を行えば、申告漏れの財産にも配偶者控除を適用できます。

ただし、相続人全員が遺産の存在を認知していなかった旨を証明しなければなりません。なぜなら、故意に遺産を隠したと判断された場合、配偶者控除は利用できないからです。

また、税務調査で申告漏れを指摘された場合は、過少申告加算税が課されます。一方、自発的に申告漏れに気が付いた場合は、過少申告加算税は課されません。

8. 配偶者のその他の制度|新設の「配偶者居住権」とは?

2020年4月1日に施行された「配偶者居住権」とは、被相続人の配偶者が、無償で引き続き自宅に住み続ける権利のことをいいます。

自宅の権利を分離し、居住する権利を配偶者が相続するというものです。所有する権利を別の相続人が相続するという仕組みによって、配偶者が自宅の不動産を相続しなくとも、住み続けることが可能になります。

現在の日本では平均寿命が伸びたことから、夫婦の一方が亡きあとも配偶者は長期にわたって生活を続けていくことが当たり前となりました。そこで配偶者は住居に加え、老後の生活資金も確保しなければいけません。

しかし、他の相続人との遺産分割に折り合いがつかず、住居を手放さないといけないケースも考えられます。配偶者居住権を取得すれば、住居が他の相続人の所有物であっても住み続けることができます。

老後の生活が心配な方は、配偶者居住権を活用することも検討しましょう。

まとめ

相続税の配偶者控除について解説しました。

配偶者控除を活用することで、大幅に相続税を減額することが可能なケースがあります。活用する際には、必ず税務署に申告書を提出してください。遺産を隠すなどの虚偽の申告は絶対にしてはいけません。

また、二次相続における税負担の増加も考慮し、他の相続税対策を併用することも検討するとともに、配偶者が受け継ぐ財産額は慎重に決めましょう。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~