あなたにオススメのセミナー

「7/5~7/11のFX投資戦略」のポイント

<ポイント>

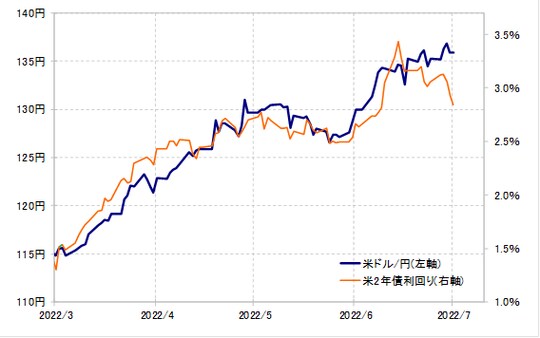

・米ドル高・円安は、5月の一服を経て、6月は早速再燃し、一時137円近辺を記録した。ただ6月15日のFOMC以降は低下傾向となっている米金利とのかい離が目立っている。

・最近の米金利低下は、FFレート引き上げが3%以下にとどまるといった米利上げ見通しの下方修正の可能性あり。7月末FOMCに向けてそういった見方が強まるようなら、「米金利上昇=米ドル高」転換も注目されそう。7月予想レンジは132~137円中心か。

気になる米ドルと米金利のかい離

6月の米ドル/円も米ドル高値更新が続き、一時137円近辺まで上昇しました(図表1参照)。

少し気になるのは、このところ米ドル/円と米金利の関係にかい離が目立ってきたということです。

米ドル高値更新の動きを尻目に、米金利は6月15日のFOMC(米連邦公開市場委員会)以降低下傾向が続きました(図表2参照)。たとえば、米国の金融政策を反映する米2年債利回りは、この間3.4%程度をピークに、7月1日には3%を大きく割り込むまで低下しました。

米金利の上昇は、2021年1月102円から展開してきた米ドル高・円安を、基本的に正当化してきました。この関係を前提にすると、米ドル高・円安が140円を超えていくためには、米2年債利回りが4%以上に上昇する必要がありました(図表3参照)。

ところが、上述のように米2年債利回りは4%を目指すどころか、逆に先週は3%を割り込んできたわけです。

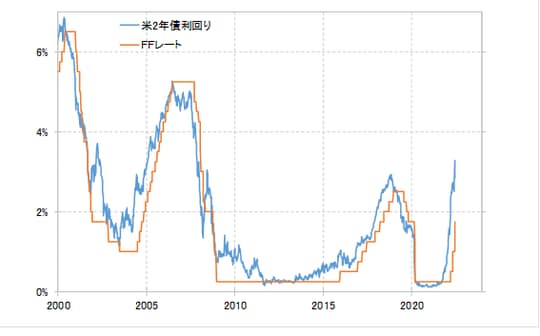

米2年債利回りは、金融政策を反映するとされるだけあって、基本的に米国の政策金利であるFFレートと連動します(図表4参照)。

したがって、米2年債利回りのピークも、基本的にはFFレートとほぼ一致してきました。ということは、米2年債利回りが4%まで上がるかは、米利上げ見通し、つまりFFレートが4%まで引き上げられるかが目安となります。

米2年債利回りがこれまでに3.4%程度まで上昇したということは、原則として最低0.25%単位で変更されるFFレートからすると、3.5%まで引き上げられることを織り込む動きだったといえそうです。

ところが、すでに述べたように、米2年債利回りは先週にかけて3%を大きく割り込むまで低下となりました。

普通に考えたら、この米2年債利回りの低下は、これまでのFFレートの3.5%までの引き上げは過剰な織り込みであり、どうやらFFレートの引き上げは3%未満にとどまるかもしれないといった具合に米利上げ見通しの下方修正を反映している可能性があります。