融資審査ではまず「この3項目」に注意

1. まず損益計算書の利益をチェック

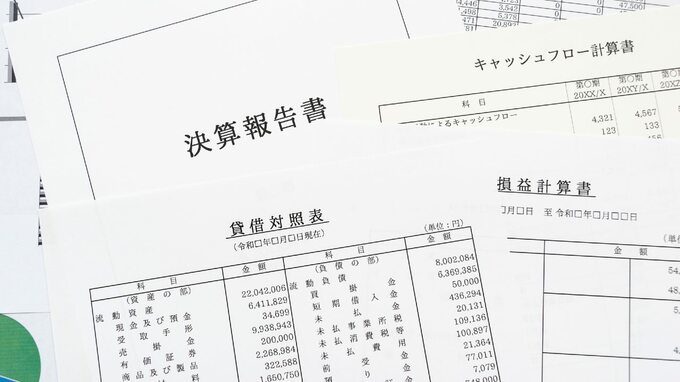

決算書には「貸借対照表(BS)」「損益計算書(PL)」「キャッシュフロー計算書(CF)」の3種類がありますが、特に小さな会社の場合は、まずPLの利益が重視されます。

利益には5種類ありますが、融資の審査では主に以下の3つが見られます。

●売上総利益

売上から原価を引いた利益で、いわゆる「粗利益」と呼ばれるものです。

もし粗利がマイナスであった場合、常に原価割れ販売の状態を意味します。ビジネスモデルそのものに問題があり、まず融資は難しいと考えるべきでしょう。

●営業利益

売上総利益から人件費などの必要経費を引いて算出します。いわゆる本業によって得られる利益を指すため、営業利益が赤字の場合、返済力が低いと判断されます。

●経常利益

営業利益に投資や借入れの利子などが計上された利益です。経常利益が黒字の場合、融資をした際に、他の利息等の支払をしても会社に利益が残っていることを表しますが、赤字の場合は事業全体の収益が悪いと判断され、マイナス評価となります。

つまり、審査の第一のポイントは黒字か否かです。赤字の場合は、審査は厳しくなります。ただし、赤字が一時的なものならば、短期で黒字に戻すことが可能であるという説明ができれば挽回も可能です。

また、創業から7~8ヵ月が赤字だったとしても、9ヵ月目から黒字転換し、売上・利益が伸びている、あるいは、まだ赤字でも黒字転換の兆しが見える将来性をプレゼンできれば、創業から徐々に右肩下がりになっているようなケースよりも、ポジティブに判断されます。

2. 純資産(=会社の自己資本)で自己資本比率を見る

BSに表示される純資産は、会社の総資産から負債を引いて算出した自己資本を示します。負債が多く自己資本比率が低い場合、債務超過と判断され、融資は難しくなります。

中小企業の一般的な自己資本比率は15%程度です。万一、それを下回り、債務超過の状態ならば、経営改善計画を作成し、経営をどう立て直すかの説明が必要となります。

3. フリーキャッシュフロー(使用できる現金)がどれぐらいあるかを確認

フリーキャッシュフローとは、設備投資費用や営業活動に必要な費用を支払った後に残る「会社が利用できる現金」です。これが潤沢にある会社は、融資の返済に充てられる現金があることを指し、評価につながります。