原油価格は落ち着いた推移

原油価格は、ウクライナ情勢の緊迫化を背景に3月7日に一時1バレル=130.50ドルまで急騰したが、足元では概ね100ドルを挟んでの落ち着いた推移となっている。

3月に2008年7月以来、13年8ヵ月ぶりの高値をつけたあと、中国でのロックダウン(都市封鎖)やIEA(国際エネルギー機関)加盟国(米国含む)による戦略石油備蓄の協調放出の発表などを受け、4月11日には一時92.93ドルまで調整した(高値から28.8%の下落)。

ただその後はEUがロシア産原油の段階的な禁輸措置を検討するとの報道に加え、リビア産原油の供給不安などを背景に再度反発の動きを強め、4月18日には一時109.81ドルまで回復した(取材時点の4月29日の日本時間では106ドル程度で推移する)。

EIA(米エネルギー情報局)は有事(ロシアによるウクライナ侵攻)を受け、WTIスポット平均価格見通しを2022年で79.35ドル(2月)⇒101.17ドル(3月)⇒97.96ドル(4月)、2023年で64.48ドル(2月)⇒84.98ドル(3月)⇒88.57ドル(4月)へ変更。平時における需給バランスからみれば足元の原油価格はファンダメンタルズ水準から乖離しているとみられる。

IEAは月報で「4月のロシア産原油の供給減少は平均で日量150万バレルと想定している」とし、4月13日には「5月以降は消費国主導の自主的なロシア産原油禁輸の影響が本格化し、日量300万バレル近くの供給が減る可能性がある」と述べた。

ただ、

②OPECプラスの減産幅縮小(増産)

③IEA加盟国の戦略石油備蓄放出

等により、原油市場が急激に供給不足に陥ることはないとしている。

ロシアからの日量300万バレル程度の輸出減は概ね市場で織り込まれているとみられるが、地政学リスクが継続する限り、原油価格の下支え要因として働こう。当面の原油価格は高止まりでの推移を想定している。

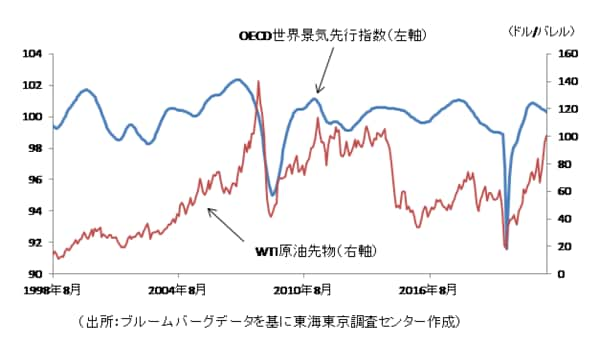

とはいえ、OECDの世界の景気先行指数はピークアウト(原油価格は世界の景気先行指数に概ね遅行して下落する傾向がある[図表1]。

かつIMFの世界経済見通しは下方修正方向にあり、地政学リスクの後退や年後半から来年前半にかけての景気の減速度合いによっては原油価格の調整リスク(70~80ドル程度までの調整リスク)もあり留意したい。

リーマンショックのときには株価が原油価格に先行して調整した後、リスク資産である原油と株価の急落が同時にもたらされていたこともあり、確率は低いもののリスクシナリオが顕在化した場合に備えたポートフォリオ管理は徹底しておきたい。

ただ、現状の株式市場では年後半から来年前半にかけての調整リスク(リスクシナリオ)はそこまで織り込まれていないとみられる。