あなたにオススメのセミナー

【関連記事】「儲かるなら自分がやれば?」と投資セミナーで質問すると

社員の手取りは増え、会社の負担が減る「社宅制度」

会社は負担を抑えて、資金をできるだけ手元におきたい。社員は手取りを増やしたい。

この両方を実現する方法の一つが社宅制度。

方法は簡単で、会社が物件を借りて、社員に社宅として提供する。

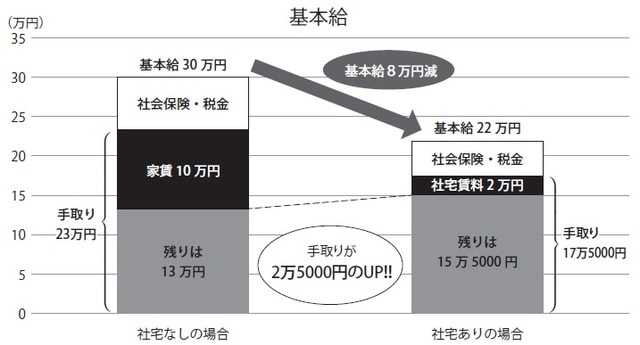

例えば、基本給30万円で家賃10万円のマンションに住んでいる社員がいたとしよう。基本給30万円だと、手取りは23万円くらい。そこから家賃を払うので、残りは13万円くらいになる。このマンションを会社が借りて、社員に貸す。

ただ、借りて貸すだけだと会社の負担が増えるので、社員の基本給も減らす。

まずは本人の基本給を8万円下げて22万円にする。その分、社会保険料と税金が下がるので、手取りを計算すると17万5000円くらい。ここから社宅の賃料として2万円徴収する。

■「基本給を減らして家賃天引き」でも、最終的な手取りは「大幅増」

社宅制度を作る際のルールとして、社員に社宅をタダで提供すると社員に給与所得として税金がかかるので、少額は社員から徴収することをオススメする。そのため、少しだけ家賃を受け取る。金額は家賃の2割くらい。

この時点で社員の手取りは15万5000円になり、自分で家賃を払っていた時と比べて2万5000円近く増えることになる。1年で考えると1ヵ月分の給与くらいになる【図表】。

一方の会社は、マンションの賃料負担が増えるが、その分は社員の基本給を下げることによって補える。また、社員の給料が下がれば、その分の社会保険料の会社負担分も下がる。

仮に社員1人(社宅1つ)につき月1万5000円の社会保険料の削減になると、社宅を利用する社員が10人いれば年間180万円になる。

社員は手取りが増えて、会社は負担が減る。まさにウィン・ウィン。

社宅住まいの主な対象となるのは、賃貸マンションやアパートで一人暮らしをしている若い社員になるだろう。

社宅にする物件は、社員が見つけた物件でもいいし会社で見つけた物件でもいい。どんな物件であれ、会社が物件のオーナーと賃貸契約を結ぶ。それだけで社宅として提供できる。それだけのことで社員も会社もメリットが得られる。

当然、社員の収入に関わるため社員との話し合いが必要だが、メリットを伝えれば「やりたい」と手を挙げる社員は多いはず。

「会社が家賃を負担する」

「手取りが増える」

「年間で基本給1ヵ月分くらいになる」

そう聞けば、社員として断る理由はないだろう。

細かく見ると、物件によっては敷金、保証金、礼金などが発生する。会社が物件の借り手となるため、火災保険と仲介手数料も会社が負担することになる。その分は社員に支給するボーナスから減額するなどして調整することも可能だろう。敷金、保証金、礼金などは契約時の1回だけしかかからないため、調整の手間も最小限で済むはずだ!

通常、天引きした「社宅家賃」は「雑収入」にするが…

社宅を社員に貸して、給料から賃料を天引きする。さて、この収入はどう処理するか。

銀行などの金融機関から融資を受けたい場合は、決算書の見栄えが良いほうがいい。その点から考えると、損益計算書の営業損益に入れるのが良い。

社宅の賃料は、一般的には雑収入として処理する。

雑収入とは、本業以外の収入を指す営業外収益の一つで、損益計算書では営業利益の下で加算する。つまり、雑収入として処理することで経常利益が増える。

これは銀行などの金融機関の視点から見ると、いいこと。銀行などの金融機関では、融資担当者が営業利益と経常利益を見るため、評価を良くするためには、この2つの金額が多いほど良い。

ただ、経常利益が増えるよりも、その上にある営業利益が増えたほうがさらに見栄えが良くなる。見栄えが良いということは評価が高くなり、融資も受けやすくなるということ。

そこで、社宅の賃料を販売費および一般管理費にする。収入なのに販売費および一般管理費で処理するの? と思われるかもしれないが、「従業員負担経費」という科目を使い金額をマイナス表記にする。

賃料が年間100万円なら、営業外収益の部のなかで雑収入にするのではなくて、その1つ上の販売費および一般管理費で、マイナス100万円の経費として処理し、営業利益を100万円増やすのである。

マイナスの経費ということは利益が増えるということ。銀行は本業でいくら儲けているかを評価するため、営業利益が100万円増えたほうが評価が高くなるのである。

社員から天引きするマイナスの経費として、賄い代などの食事代、保険料、社用車の使用料なども同様の方法で処理できる。

菅原 由一

SMGグループ CEO

SMG菅原経営株式会社 代表取締役

SMG税理士事務所 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】