あなたにオススメのセミナー

【関連記事】金への各種投資方法と注意点-基本的な仕組みについて

トピック:粘り腰を見せる金価格~2022年の相場展望

昨年は世界的にコロナ禍からの経済活動再開が進み、インフレが進行、多くの中央銀行が金融緩和の縮小や利上げに舵を切るなど投資環境に大きな変化が現れた一年であった。コモディティにおける代表的な資産である金(Gold)相場について、昨年の相場を振り返り、今年の相場展開を展望する。

■2021年の振り返り・・・意外な粘り腰をみせた

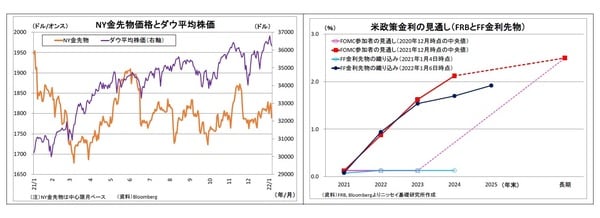

まず、2021年の金相場の動きを振り返ると、世界の中心的な指標であるNY金先物価格(中心限月・終値ベース)は、一昨年末に1トロイオンス1895.1ドルであったものが、昨年末時点では1828.6ドルとなった(表紙図表参照)。つまり、一年を通じて見た方向感は「下落」となったわけだ。

そして、下落の背景には二つの押し下げ材料の存在がある。一つはコロナ禍からの「世界的な経済活動の再開」だ。昨年はワクチンの普及などに伴って米国を始めとする多くの国で経済活動の再開が進められ、景気が持ち直した※。この結果、企業業績が改善して株価も上昇した。こうした危機からの脱却は安全資産の金にとっての逆風になった。

※IMFの10月見通しによれば、世界の2021年の実質成長率は5.9%と2020年の▲3.1%から大きく回復する見込み。

もう一つの押し下げ材料は、これとも関連するが、「FRBの金融緩和縮小・利上げ観測」だ。米国経済・雇用が回復に向かったうえ、供給制約もあって物価上昇率が上昇したことを受けて、FRBは昨年11月に量的緩和縮小を開始、12月にはさらに縮小ペースの加速を決め、今年以降の利上げの加速を示唆した。昨年年初の段階では、FRBが示唆していなかったこともあり、市場も今年・来年の利上げを想定していなかった。

ただし、以降に段階的に織り込みが進んだことで、一昨年末に0.9%だった米長期金利(10年国債利回り)は昨年末には1.5%台に上昇し、保有しても金利が付かない金の相対的な魅力を低減させることを通じて金の逆風になった[図表1][図表2]。

このように二つの逆風が吹いたことで昨年の金相場は下落したわけだが、年間の下げ幅は66.5ドル(3.5%)と限定的に留まり、年後半に至っては横ばい圏で底堅く推移した。FRBの政策が大きく転換した割には、意外と粘り腰を見せた印象だ。

そして、粘り腰の背景には二つの下支え材料の存在がある。

一つは「コロナの感染再拡大」だ。昨年はアルファ株、デルタ株、オミクロン株と次々に変異株が発生し、世界的に拡大した。市場では行動規制の強化に伴う世界経済減速懸念が燻り続け、安全資産である金の根強い需要に繋がった[図表3]。

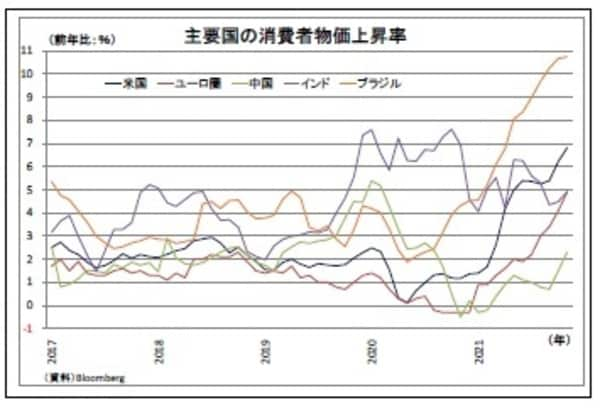

そして、より大きなもう一つの下支え材料が「世界的なインフレ」だ。経済活動の再開に伴う需要の増加に供給制約とエネルギー価格上昇の影響が加わったことで、主要国では物価の急上昇が発生した。

特に米国では11月の消費者物価上昇率が前年比6.8%上昇と39年ぶりの高い伸びを記録し、エネルギーと食料品を除いたコア指数でも同4.9%上昇するなど、インフレが鮮明になっている。インフレはFRBの金融政策正常化を後押しし、米金利上昇を通じて金相場の押し下げ材料の一因になった反面、インフレに強い実物資産である金の魅力を高め、相場の下支えに寄与した。

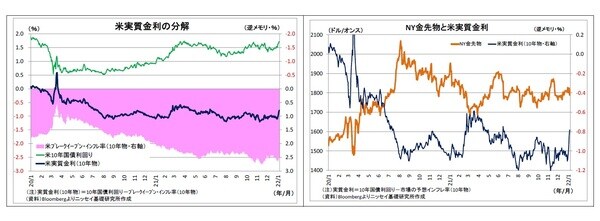

より具体的に表現すると、既述の通り、米長期金利は一昨年末時点の0.9%台から昨年末時点の1.5%台へとおよそ0.6%上昇したものの、同時に、インフレ高進を受けて市場の予想インフレ率であるブレークイーブンインフレ率(10年物)もこの間に約0.6%上昇したことで、NY金先物価格と逆相関性が強い米実質金利(長期金利-ブレークイーブンインフレ率・10年物)の上昇が抑えられ、昨年末時点でも▲1.0%台と極めて低位に留まったため、NY金先物の下落が抑制された形になっている[図表4][図表5][図表6]。

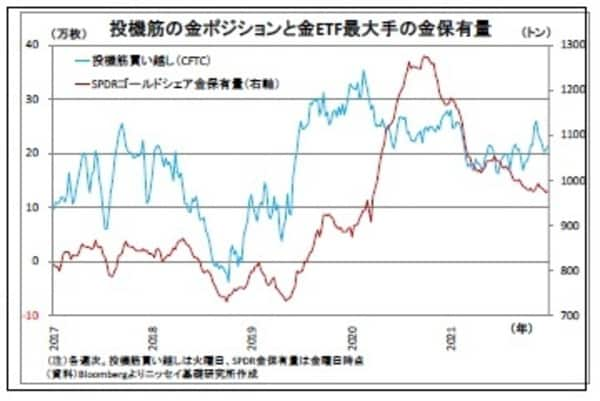

ここで、昨年の投資家の動きを確認しておくと、確かに金投資を圧縮する動きがみられた。世界最大の金ETFであるSPDRゴールドシェアの金保有量ならびにシカゴ投機筋の金先物買い越し高は昨年内に2割前後減少している。

ただし、減少したとはいえ、水準で見ると、どちらもコロナ禍前である2019年以前の平均的な水準を未だ上回っており、投資家の金に対する根強い需要がうかがわれる。

■2022年の展望・・・引き続き下向きだが大崩れはなさそう

次に今年の金相場の展望を考える。今年に入ってから、オミクロン株の経済への影響に対する市場の警戒感が緩和したうえ、FOMC議事要旨が予想よりもタカ派的な内容であったことを受けて、直近6日時点のNY金先物は1トロイオンス1789.2ドルと昨年末からやや水準を切り下げている。

今年の金相場を考えるうえで最大の材料に位置付けられるのはやはり米金融政策だ。メインシナリオとしては、オミクロン株の米経済への影響は限られ米経済が堅調な回復を辿ること、さらに米物価上昇率が目標である2%を明確に上回って推移することを受けて、FRBは年前半に量的緩和を終了して利上げを開始、年内に3回の利上げを実施することが見込まれる(詳細は図表17)。これに伴って、先々の利上げ観測が高まり、現在1.7%をやや上回っている米長期金利はさらに上昇するだろう。

ちなみに、米物価上昇率は既述の通り2%を上回って推移するものの、コロナ感染の抑制によって供給制約が緩和していくことやエネルギー価格上昇が一服することによって、方向感としては緩やかに低下に向かうと見ている。市場の予想インフレ率であるブレークイーブンインフレ率もやや低下するだろう。

このため、NY金先物と逆相関性が強く、相場を考えるうえでのカギとなる米実質金利(長期金利-ブレークイーブンインフレ率・10年物)が「長期金利の上昇」と「ブレークイーブンインフレ率の低下」という二重の押上げ圧力を受けて上昇し、金相場の押し下げに繋がると見ている。

ただし、金相場が大崩れする可能性は低いだろう。

まず、市場は既に今年のFRBの利上げを相当織り込んでいるため、米長期金利の上昇は歴史的に見れば低い水準である2%程度に留まるはずだ。

また、物価の急低下が見込まれない以上、ブレークイーブンインフレ率の急低下も見込まれないことから、現在▲0.8%付近にあり、NY金先物と逆相関性の強い米実質金利(10年物)の上昇幅は限定的に留まり(具体的には0.5~0.6%程度)、年間を通じてマイナス圏に留まると予想される[図表7]。

さらに、来年秋以降には米国の政治リスクも高まると見込まれる。11月初旬に行われる米中間選挙が行われるが、従来、中間選挙は大統領(が属する党)への批判票が集まりやすいとされ、上院か下院で、大統領と異なる政党が過半数を占める「ねじれ」が発生しやすい。

さらに、バイデン政権に対する支持率は既に大きく落ち込んでいることから、民主党が上院・下院のいずれか若しくは両方で過半数を維持できず、ねじれが発生する可能性が極めて高い。

「ねじれ」が発生した場合、バイデン政権の政権運営は厳しさを増す。予算が絡む政策は共和党の反対で実現が困難になるうえ、上院を落とした場合には人事や条約の承認も難しくなり、政策の実行力が低減する。そうなると、大統領が自身の権限の強い外交・安全保障領域での成果を焦り、米中摩擦が激化する懸念が高まる。

また、バイデン政権がレームダックに陥ることで2024年大統領選での再選が見通せなくなり、米国の政治・経済の先行き不透明感も強まるだろう。こうした事態は安全資産である金の需要に繋がると思われる[図表8]。

従って、メインシナリオとしては、今年のNY金の想定レンジを1トロイオンス1570~1900ドル、年末時点の価格を1650ドル程度と予想している。つまり、昨年末から1割程度下落することを見込んでいる。

しかしながら、金投資の意義が乏しいと考えているわけではない。なぜなら、オミクロン株をはじめとするコロナ変異株の今後の動向やそれが景気・物価に与える影響、FRBの金融政策や米国政治の行方と景気・市場への影響などについてはそれぞれ不透明感が強く、市場の先行きの不確実性が依然として高いためだ。

不確実性の高い状況であるだけに、内外株式など一般的に投資の主体となる資産とは異なる値動きをすることが多く、資産運用にあたってリスクヘッジ機能の一翼を担う金の重要性は引き続き高いと考えている。