【関連記事】PC購入代や水道光熱費…テレワークで「認められる経費」は?

交際費は「年間800万円まで」経費にできるが…

まずは交際費について基本を押さえておこう。

取引先との接待で、仕事の発注者となる担当者を口説き落とすために、会食の場を設けたり、プレゼントを用意したりすることがあるはず。

このような飲食接待活動にかかる費用で、1人あたり(同席した人1人あたり)の金額が5000円を超えるものが会計上の交際費になる。交際費は原則として損金にできない。

しかし、会社が資本金1億円以下の法人であれば、年間800万円までは損金に算入できることになっている。中小企業の多くはこの条件に該当するはず。つまり、800万円までは利益から引くことができ、引いた分だけ税金は安くなる。

ポイントは、年間800万円という上限があること。これを超えた分は経費にできない。仮に交際費が1000万円かかったとすると、経費にできるのは800万円が上限であるため、残りの200万円は損金にならない。これはもったいない。

「3つの活用法」で賢く損金算入

この問題を解決する方法は3つある。

【①役員報酬を増やす】

まずは社長や役員の交際費を交際費とせず、ポケットマネーから払うようにする方法。

当然ながら「自腹でよろしく」と言っても納得しないだろうから、自腹で払っても実質的な手取り額が減らないように、役員報酬の金額を増やす。

そして、交際費800万円の上限を超える部分を自腹にする。

役員報酬は損金になるため、800万円の上限を超えてしまう分についても、きちんと役員報酬として損金にできるというわけ。本人の所得税は増えるけど、損金にできないよりはいいよね。

【②分社化】

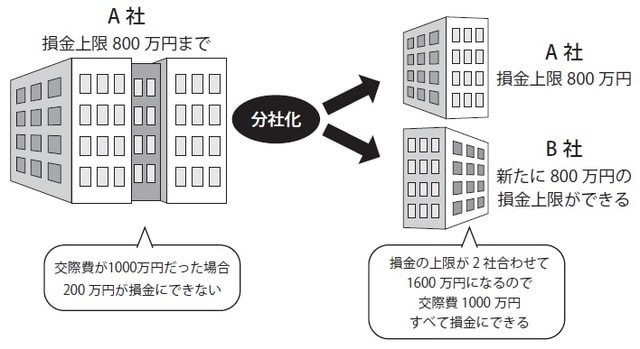

2つ目の方法は、分社化。子会社を作り、交際費の上限を増やす方法。

仮に年間の交際費が1000万円だった場合、1社で損金に算入できる金額は800万円までだけど、もう1つ会社が増えれば新たに800万円の上限ができる。合計で1600万円の上限となり、残りの200万円も損金にできる。

【③個人事業を立ち上げる】

分社化は交際費の上限を高くする効果が見込めるけど、デメリットもある。例えば、税務手続きが増える。決算も2社分に増える。そこで考えたいのが、社長個人が個人事業主になる方法。

個人事業主は確定申告をする必要があるため、役員報酬を増やして交際費に対応する方法よりもハードルは高い。ただ、会社を作って決算手続きをするよりも楽。

また、分社化すると800万円の枠がもう1つできるけど、800万円という上限が消えるわけじゃない。そのため、会社を1つから2つにしても、交際費が2000万円かかった場合は400万円が損金不算入になる(2000万円‒800万円×2社)。

一方、個人事業主の交際費には上限がない。そのため、社長は上限を気にすることなく、4番のエースとして思う存分営業や接待に飛び回ることができる。

中小企業は、社長の人脈や能力で仕事をたくさんとっていることが多く交際費も社長が中心になって使っている。

こういう場合は、社長が個人事業を作る。

会社で引き受ける仕事と個人事業で引き受ける仕事をきっちり分けて、会社で使う交際費が800万円の上限を超えないように注意しつつ、交際費を会社と個人事業に振り分けていく。

仕事の分け方としては、例えば、小売店なら実店舗を会社、ネットショップを個人事業などと分け、飲食店なら、1つ目の店は会社、2つ目の店は個人事業に分けることが可能。

ただし、どんな分け方でも良いのだが、個人事業のほうでもそれなりに利益が出ることが前提条件。利益がなければ経費を作る必要性なんてないからね。

回収不能な売掛金は「貸倒損失」として処理

売掛金は貸借対照表の資産の一つ。

資産というとプラスの財産という印象を持つかもしれないが、実際には少し違う。売掛金が回収できれば、現金になる。これは大事。資金繰り経営ではいかに現金を持つかが重要だから。

ただ、見方を変えると、売掛金は資産の現金化を妨害している要因でもある。貸借対照表の資産の部(表の左側)の中で、売掛金が増えれば現金が減り、売掛金が減れば現金は増える。

売掛金をゼロにするのは難しいかもしれないが、ゼロに近いほど現金は増え、資金繰りは楽になる。

資金繰り経営では現金が重要で、極端に言えば、現金ではない資産をどれだけたくさん持っていても資金繰り経営のプラスにはならないのだ。

プラスどころか、マイナスになることもある。それは、取引先の倒産などによって売掛金が回収できなくなるケース。回収不能な売掛金は、資産に含めていても意味がない。

貸倒損失として処理し、その期の損金にする。そうすればその分の利益が減り節税につながる。どうせ回収できないのであれば、損金にしたほうがいいよね。

貸倒損失の処理を税務署に否認されないように、税務上の要件を確認し、請求書、納品書、回収に努めた証拠(内容証明郵便や催告書のコピーなど)をそろえる。

ただし「売掛取引の貸し倒れは絶対阻止」が大前提

ただ、回収できるに越したことはない。そのためのポイントは、取引先にとって支払いの優先順位が高い相手になること。取引先はすべての支払いをストップしているわけではない。口うるさい相手に対しては優先順位を高くして支払っている。逆になにも言ってこない相手に対しては、支払いを遅らせている。つまり口うるさい相手になることが重要なのである。期日を1日でも過ぎたらすぐに催促の電話を入れるなど。

売掛金は取引先に貸すお金。貸す以上は回収不能になるリスクは常に伴う。

そのことを念頭に置けば、売掛金を回収するまでの期間を短くしたり、売掛の取引を減らしたりして、前受金の取引に変えていくといった取り組みも必要だ!

菅原 由一

SMGグループ CEO

SMG菅原経営株式会社 代表取締役

SMG税理士事務所 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】