『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

iDeCo(個人型確定拠出年金)は、老後の資産形成への関心の高まりを受け、年々加入者が増えています。

実施機関である国民年金基金連合会の調べによると、2025年12月末時点の加入者は382万人を超えています。

しかし、いざiDeCoを始めようと金融機関を調べていくと、

「SBI証券と楽天証券に絞ったけれど、どっちがおすすめ?」

「取り扱っている商品の違いは?」

「手数料が安いのはどっち?」

といった疑問を抱えたまま、なかなか始められない方も多いのではないでしょうか。

そこでこの記事では、SBI証券と楽天証券のiDeCoサービスに焦点を当て、両社の違いをわかりやすく解説します。

どちらの証券会社でiDeCoを始めるか迷っている方は、ぜひ参考にしてください。

なお、筆者はiDeCoをSBI証券、NISAを楽天証券で資産運用を行っています。その理由や使い分け方のコツについても紹介しているので、ぜひ最後までご覧ください。

〈目次〉

1.【比較表】SBI証券と楽天証券のiDeCoはどっちがおすすめ?

6.1. SBI証券と楽天証券の「iDeCo」…それぞれに向いている人の特徴

1.【比較表】SBI証券と楽天証券の「iDeCo」はどっちがおすすめ?

iDeCoは、20歳から原則60歳まで(2022年5月からは一定の条件を満たせば65歳まで)毎月決まった額(5,000円以上・1,000円単位)を積み立てて運用し、その成果を60歳以降に受け取る「私的年金制度」です。

iDeCoでは「拠出時」「運用中」「受給時」の3つのタイミングで税制優遇を受けられるため、老後資産を形成する手段として、NISAと並んで注目されています。

ただし、iDeCoは1人1口座しか持てず、複数の金融機関を併用することはできません。

途中で変更することは可能ですが、手続きの手間と手数料がかかるため、最初の口座選びが重要になります。

そこでおすすめなのが、ネット証券のなかでも特に人気の高いSBI証券と楽天証券です。

2023年3月1日付の日本経済新聞の記事によると、iDeCoの加入者はこの2社だけで全体の51%と過半数を占めています。それでは、iDeCoを始めるなら、SBI証券と楽天証券のどちらのほうがおすすめでしょうか?

結論からお伝えすると、iDeCoについては、以前は低コストの銘柄が豊富なSBI証券が優位でした。しかし、楽天証券にも従来より低コストのファンドが加わったことから、現在はどちらも遜色なくおすすめです。

そのため最終的には、どのシリーズの投資信託を選びたいか、あるいはNISAとiDeCoの口座を同じ証券会社でまとめたいかどうかといった“使い方の違い”が判断材料になります。

まずは、両社のiDeCoに関する主な項目を比較表で紹介します。各項目のポイントは後ほど解説するので、ここでは概要をつかんでおけば大丈夫です。

■SBI証券のiDeCoのプランについて

SBI証券のiDeCoには「セレクトプラン」と「オリジナルプラン」の2種類がありますが、オリジナルプランは2021年1月で新規受付を停止しています。これから始める場合は、セレクトプラン一択となります。

詳しくは、『SBI証券のiDeCo「オリジナルプラン」はおすすめか?「セレクトプラン」に変更すべきかについても解説』をご覧ください。

■SBI証券と楽天証券の「iDeCo」比較表

※ターゲットイヤー型:退職年をゴールに設定し、最初は株式を中心とする積極的な運用を行い、年を経るごとに少しずつ債券の割合を増やしてリスクを下げていくファンドのこと。

\iDeCoの口座数第1位/

2. iDeCoの金融機関選びで失敗しない3つのポイント

SBI証券と楽天証券のiDeCoの違いを説明する前に、まずはiDeCoの金融機関選びで押さえておくべきポイントを3つお伝えします。

繰り返しになりますが、iDeCoは1人1口座しか持てず、基本的には最初に選んだ金融機関で何十年と運用を続けることになります。そのため、たとえば「近所の銀行に窓口があるから」などの理由で安易に選んではいけません。

それぞれ解説します。

・iDeCo口座の選び方のポイント①:毎月の「運営管理手数料」が無料かどうか

iDeCoの口座は、手数料ができるだけ安い金融機関を選ぶことが鉄則です。

なぜなら、iDeCoは数十年にわたって運用を行うため、毎月発生するランニングコストのわずかな差でも、将来の受取額に大きな違いとして表れるからです。

このiDeCoの手数料には、①「どの金融機関でも必ずかかる手数料」と②「金融機関によって金額が異なる手数料」があります。

そして、②の「金融機関によって金額が異なる手数料」のうち、「毎月の運営管理手数料」が無料の口座を選ぶことがiDeCoのコストを抑える最大のポイントです。

iDeCoではどのような手数料がかかるのか、分けて見てみましょう。

① 必ず発生するiDeCo手数料

iDeCoの手数料に関して、どの金融機関でも必ず発生するものを紹介します。

■加入時手数料(初回のみ)

iDeCoの実施機関である「国民年金基金連合会」に、加入時の手数料として初回のみ2,829円(税込)を支払います。

■口座管理手数料(毎月)

iDeCoの運用期間中は、口座管理手数料として、次の機関に毎月合計171円(年間2,052円)の支払いが発生します。

- 国民年金基金連合会:105円(税込)※ 掛金を拠出する場合

- 信託銀行:66円(税込)

何らかの理由でiDeCoへの掛金の拠出を止めている場合でも、これまでの掛金を運用している信託銀行への66円の手数料は毎月発生します。

■給付時手数料

iDeCoで積み立てた資産を受け取る際、振り込みの都度440円も手数料が発生します。

② 金融機関によって異なるiDeCo手数料

iDeCoの手数料に関して、金融機関によって異なるものを2つ紹介します。

ただし、最初からiDeCoの金融機関を変更することを想定して始める人はいないため、2番目の「移換時手数料」については、あまり気にする必要はありません。

■運営管理手数料(毎月)

iDeCo口座を開設した金融機関に毎月払う手数料で、最も差が出る項目です。高いところでは毎月440円(税込)かかり、年間では5,280円、30年間加入すると158,400円にもなります。

■移換時手数料

iDeCo口座を途中で他の金融機関へ変更する際にかかる手数料です。4,400円(税込)ほどかかる金融機関が多いものの、無料のところもあります。

\運営管理手数料が無料/

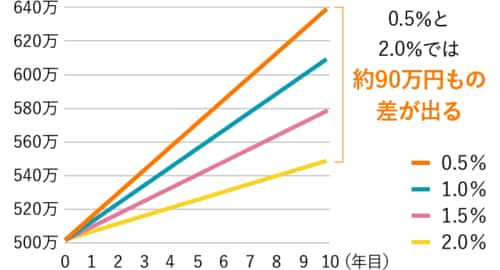

・iDeCo口座の選び方のポイント②:商品ラインナップ

各金融機関のiDeCoサービスで最も差が出るのが、商品ラインナップです。どの投資信託を扱うかは各金融機関が決めるため、加入者は自分が投資したい商品を取り扱っているiDeCo口座を選ぶことになります。

その際に重視したいのが、信託報酬(投資信託の運用や管理にかかる手数料)が低いインデックスファンドの充実度です。

日経平均株価などの株価指数に連動した運用を目指す「インデックスファンド」の信託報酬は、年率0.1~0.2%程度の低コストの商品が多くなっています。

一方、指数を上回る運用成果を目指す「アクティブファンド」は、ファンドマネージャーの人件費などのコストも含まれるため、信託報酬は年率1~3%程度とやや高めです。

信託報酬は保有している信託財産(残高)から毎日差し引かれるため、運用期間が長くなるとコストの差が大きく積み上がります。

そのため、同じ指数に連動するインデックスファンドであれば、信託報酬が少しでも低い銘柄を選ぶことが、最終的に残る資産を増やすポイントとなります。

投資信託にはいわゆる「隠れコスト」もありますが、これは運用報告書などであとから判明するものであり、銘柄選びの段階で過度に気にする必要はないと筆者は考えています。

・iDeCo口座の選び方のポイント③:安心してお金を預けられるかどうか(サポート体制など)

iDeCoは何十年にもわたって運用するため、金融機関との付き合いも長期に及びます。

そのため、iDeCoの口座選びでは、口座数がある程度多く個人投資家に支持されているかや、電話サポートの対応が充実しているかといった付加価値的な要素も重要です。

安心して長期運用できる金融機関を選びましょう。

■iDeCoのポイント還元の有無について

NISAでは、毎月の積立額をクレジットカードで決済するとカードのポイントが還元されるサービスが人気で、口座選びの判断基準の一つになっています。

しかし、iDeCoの積立額(掛金)の決済は銀行口座からの引き落としが基本なので、購入時にポイントが貯まることはありません。

3. SBI証券のiDeCoは人気の「eMAXIS Slimシリーズ」が充実

ここでは、SBI証券のiDeCo(セレクトプラン)の特徴を紹介します。

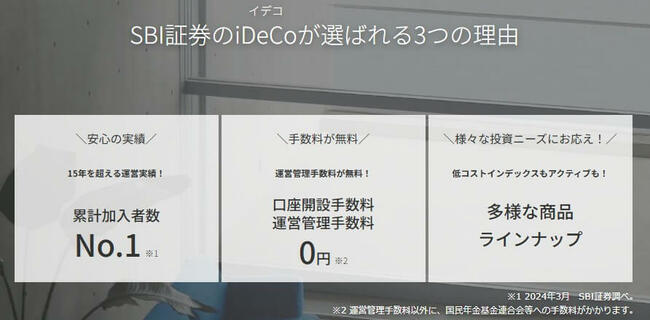

SBI証券のiDeCoは、2026年1月5日にオリコンから発表された最新の「おすすめのiDeCo 証券会社ランキング・比較」で、第1位の評価を獲得しています。

3.1. SBI証券のiDeCoのコスト面の特徴

SBI証券のiDeCoでは、運営管理手数料が無料です。

また、取扱銘柄38本のうち17本がインデックスファンドとなっており、楽天証券の15本よりも多くなっています。

3.2. SBI証券のiDeCoの商品ラインナップ

次に、SBI証券のiDeCo(セレクトプラン)の商品ラインナップを見てみましょう。カテゴリーごとに分類し、信託報酬が低い順に並べています。インデックスファンドには「〇(マル)」を付けているため、一目で判別できます。

なお、ファンド名をクリックすると、その投資信託の目論見書(投資信託の説明書のようなもの)や最新の価格、チャートなどの詳細情報を確認できます。

■お知らせ

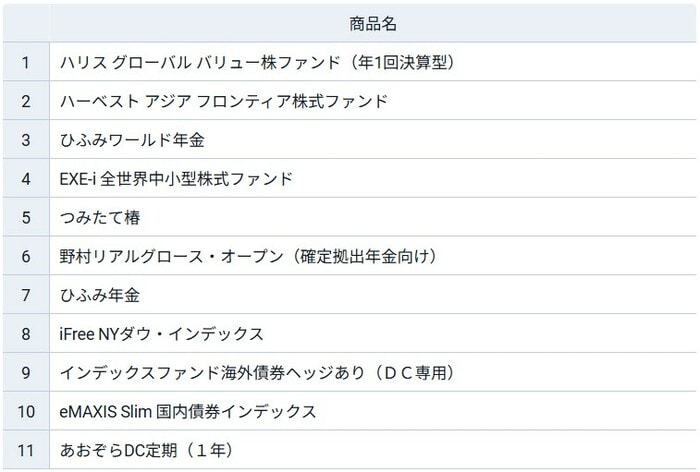

2025年12月26日、SBI証券はiDeCoの運用商品の入れ替えを発表。以下のリストで「除外予定」と記載のある銘柄は、今後選べなくなります。そして、2026年10月を目途に対象商品を除外し、新たな銘柄が追加される予定です。

詳細は、SBI証券の公式サイト『SBI証券iDeCoセレクトプラン運用商品見直しのお知らせ』をご覧ください。

■SBI証券のiDeCo(セレクトプラン)商品一覧

| 資産クラス | インデックス ファンド |

ファンド名 | 信託報酬 (税込)/年 |

|---|---|---|---|

| 国内株式 | 〇 | 0.143% | |

| 〇 | 0.143% | ||

|

除外予定 |

0.836% | ||

| 0.935% | |||

| 0.99% | |||

| 1.65% | |||

| 国内債券 | 〇 | 0.132% | |

| 国内REIT | 〇 | 0.275% | |

| 全世界株式 | 〇 |

※ eMAXIS Slim 全世界株式(オール・カントリー)の取り扱いはなし |

0.05775% |

| 〇 | 0.10219% | ||

| 〇 |

除外予定 |

0.245% | |

|

除外予定 |

1.1% | ||

| 1.34% | |||

| 1.98% | |||

| 米国株式 | 〇 |

0.0814% |

|

| 〇 |

除外予定 |

0.2475% | |

| 0.99% | |||

| 先進国株式 | 〇 |

0.09889% |

|

| 〇 |

0.09889% |

||

| 〇 |

0.176% |

||

|

1.463% |

|||

| 新興国株式 | 〇 |

0.1518% |

|

|

2.124% |

|||

| 海外債券 | 〇 |

0.154% |

|

| 〇 |

0.176% |

||

| 〇 |

0.242% |

||

|

0.8294% |

|||

| 海外REIT | 〇 |

0.297% |

|

| コモディティ |

0.99% |

||

| バランス型 |

0.143% |

||

|

0.1749% |

|||

|

0.2525% |

|||

|

0.58% |

|||

| ターゲット イヤー型 |

0.6297% | ||

| 0.6373% | |||

| 0.64629% | |||

| 0.6437% | |||

| 元本確保型 | - |

除外予定 |

ー |

除外予定と追加予定の商品のリストは、以下をご覧ください。

「除外予定商品一覧」

「追加候補運用商品」(2025年12月26日時点)

除外候補の商品で運用している方には、2026年6月ごろにSBI証券から今後の対応について連絡があります。

なお、実際に除外が決まった場合、その銘柄での新規の買付はできなくなりますが、保有分が強制的に売却されるわけではありません。また、除外後も、iDeCo口座で引き続き保有し、運用を続けることは可能です。

・SBI証券のiDeCoの主なおすすめ銘柄

SBI証券のiDeCoでは、業界最低水準の運用コストを将来にわたって目指し続ける運用方針で人気の「eMAXIS Slimシリーズ」を取り扱っている点が大きな特徴です。

「eMAXIS Slimシリーズ」は、『個人投資家が選ぶ!Fund of the Year 2025』のインデックス部門で、上位20本のうち8本がランクインしているほどの人気シリーズです。

SBI証券のiDeCoでは、この「eMAXIS Slimシリーズ」を8本用意しています(楽天証券のiDeCoでは、eMAXIS Slimシリーズの取り扱いはなし)。

他社が信託報酬を引き下げた場合、同じテーマの「eMAXIS Slimシリーズ」も引き下げられる可能性が高いため、「eMAXIS Slimシリーズ」を選んでおけば、他のファンドの信託報酬が気になるストレスから解放されます。

ここでは、SBI証券のiDeCoで選べる「eMAXIS Slimシリーズ」のなかから、おすすめの4銘柄を紹介します。なお、純資産やトータルリターンの数字は、ウェルスアドバイザー株式会社の2026年2月2日時点のデータを使っています。

eMAXIS Slim 全世界株式(除く日本)の詳細を見る

| ファンド名 | eMAXIS Slim 全世界株式(除く日本) |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス(除く日本) |

| 基準価額 | 34,184円 |

| 純資産額 | 9,843.65億円 |

| 信託報酬(税込) | 0.05775% |

| トータルリターン | +20.31%(1年)、+27.87%(3年)、+21.48%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 『eMAXIS Slim全世界株式(オール・カントリー)』から日本を除く先進国と新興国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 すでに日本の個別株式を保有しており、日本株の資産構成比を高めたくない人におすすめ。 「個人投資家が選ぶ! Fund of the Year 2025」のインデックス部門では、第4位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

eMAXIS Slim 米国株式(S&P500)の詳細を見る

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 |

39,431円 |

| 純資産額 |

10兆1,066.44億円 |

| 信託報酬(税込) |

0.0814% |

| トータルリターン | +19.24%(1年)、+26.23%(3年)、+24.56%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

eMAXIS Slim 先進国株式インデックスの詳細を見る

| ファンド名 | eMAXIS Slim 先進国株式インデックス(除く日本) |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 |

40,539円 |

| 純資産額 |

1兆1,671.96億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +19%(1年)、+28.52%(3年)、+22.67%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 日本を除く世界の主要先進国(22ヵ国・地域)の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「個人投資家が選ぶ! Fund of the Year 2025」では、インデックス部門で第7位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

eMAXIS Slim バランス(8資産均等型)の詳細を見る

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 資産クラス | バランス型 |

| 連動する指数 | バランス型なのでなし(合成指数) |

| 基準価額 | 20,152円 |

| 純資産額 |

4,593.02億円 |

| 信託報酬(税込) | 0.143% |

| トータルリターン | +15.91%(1年)、+14.98%(3年)、+10.93%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。8つの資産 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

また、「eMAXIS Slimシリーズ」以外では、以下の2本も低コストで運用できるおすすめのファンドです。

SBI・全世界株式インデックス・ファンドの詳細を見る

| ファンド名 | SBI・全世界株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | FTSEグローバル・オールキャップ・インデックス |

| 基準価額 |

31,521円 |

| 純資産額 | 3,571.14億円 |

| 信託報酬(税込) | 0.1102% |

| トータルリターン | +20.69%(1年)、+26.76%(3年)、+20.44%(5年) |

| 運用会社 | SBIアセットマネジメント |

| ファンドの特色 |

愛称は『雪だるま(全世界株式)』。3つのETF「バンガード・トータル・ストック・マーケットETF」(VT)、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

ニッセイ外国株式インデックスファンドの詳細を見る

| ファンド名 | ニッセイ外国株式インデックスファンド |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 53,538円 |

| 純資産額 | 9,841.32億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +18.97%(1年)、+28.48%(3年)、+22.61%(5年)、+15.47%(10年) |

| 運用会社 | ニッセイアセットマネジメント |

| ファンドの特色 | 2013年12月10日に設定され、同タイプのファンドとしては長い運用実績をもつ。 日本を除く世界の主要先進国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「個人投資家が選ぶ! Fund of the Year 2025」のインデックス部門では、第3位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

3.3. SBI証券のiDeCoサポート体制

SBI証券のiDeCoについて不明点がある場合は、「iDeCo専用のコールセンター」に問い合わせできます。

土日も受付していますが、土曜・日曜は新規加入に関する問い合わせのみの対応となっている点に注意しましょう。

\人気の「eMAXIS Slimシリーズ」が8本/

■SBI証券 iDeCoサポートデスク

- フリーダイヤル:0120-581-214

- 携帯からの場合:0570-065-214(有料)

- 受付時間:8時~17時(平日・土日)

※ 土日は、新規加入に関する問い合わせのみ

■補足

SBI証券には、5つの質問に答えるだけでリスク許容度を9段階で表示し、iDeCoで運用する銘柄を提案してくれる「DC Doctor」があります。

SBI証券のiDeCo口座を持っていなくても「トライアル版」は利用できますが、iDeCoを開設すると「フル機能版」が使えるようになり、運用状況の確認など、より多くの機能を利用できるようになります。

4. 楽天証券のiDeCoはより低コストの「楽天プラス・シリーズ」がおすすめ

SBI証券の次は、楽天証券のiDeCoの特徴を見ていきます。

4.1. 楽天証券のiDeCoのコスト面の特徴

楽天証券のiDeCoも、SBI証券と同様に運営管理手数料は無料です。

また、iDeCoの取扱銘柄数37本(2026年2月3日時点)のうち、15本がインデックスファンドとなっています。

4.2. 楽天証券のiDeCo商品ラインナップ

SBI証券のiDeCoと同様に、楽天証券のiDeCoの商品ラインナップを見てみましょう。

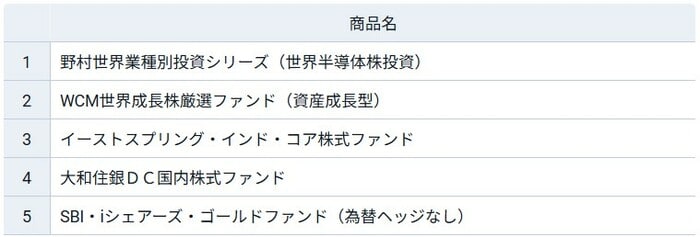

■お知らせ

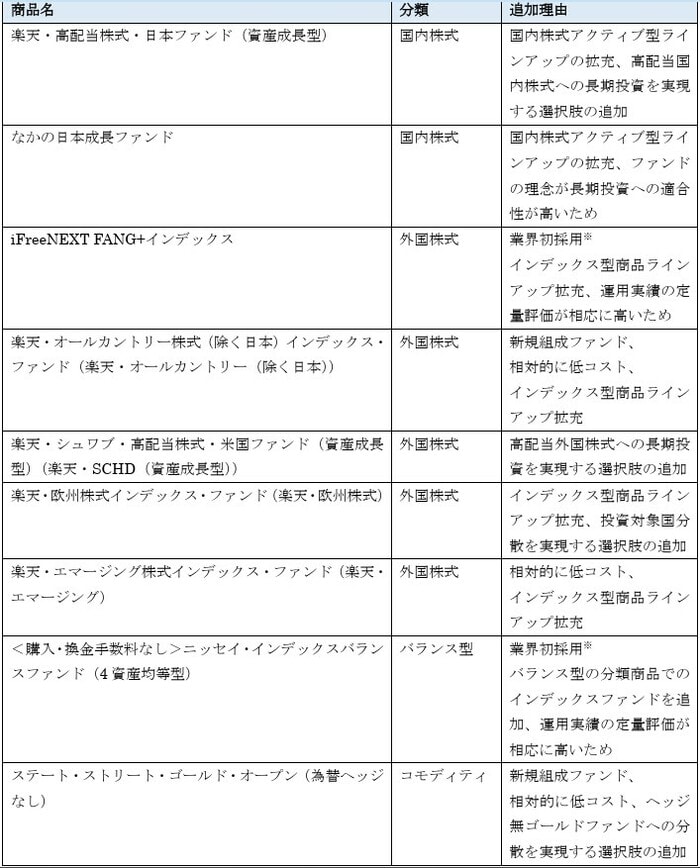

2025年9月19日、楽天証券はiDeCoの運用商品の入れ替えを発表。以下のリストで「除外決定」と記載のある銘柄は、2026年4月1日以降は選べなくなります。そして、同日より「iFreeNEXT FANG+インデックス」などを含む9銘柄が新たに加わります。

詳細は、公式サイトの『【重要】【iDeCo(個人型確定拠出年金)】運用商品入替についてのご案内』をご覧ください。

■楽天証券のiDeCo商品一覧

| 資産クラス | インデックス ファンド |

ファンド名 | 信託報酬 (税込)/年 |

|---|---|---|---|

| 国内株式 | 〇 |

0.143% |

|

| 〇 | 0.176% | ||

|

除外決定 |

0.913% |

||

|

1.078% |

|||

|

除外決定 |

1.683% |

||

|

除外決定 |

1.705% |

||

| 国内債券 | 〇 |

除外決定 |

0.154% |

|

0.66% |

|||

| 国内REIT | 〇 | 0.275% | |

|

1.045% |

|||

| 全世界株式 |

〇 |

0.0561% |

|

|

〇 |

0.179% | ||

|

除外決定 |

0.913% |

||

| 1.085% | |||

|

1.463% |

|||

|

除外決定 |

1.54% |

||

| 米国株式 | 〇 |

0.077% |

|

|

〇 |

0.162% | ||

| 〇 | 0.198% | ||

| 0.99% | |||

| 先進国株式 | 〇 |

0.09889% |

|

| 新興国株式 | 〇 |

0.275% |

|

| 海外債券 | 〇 |

0.187% |

|

| 〇 |

0.22% |

||

| 〇 |

0.275% |

||

|

1.54% |

|||

| 海外REIT | 〇 |

0.297% |

|

| コモディティ |

0.895% |

||

| バランス型 |

0.162% |

||

|

0.58% |

|||

|

0.66% |

|||

|

除外決定 |

1.21% |

||

|

1.292% |

|||

| ターゲット イヤー型 |

0.8275% |

||

|

0.8375% |

|||

|

0.8375% |

|||

| 元本確保型 | ー |

除外と追加対象の商品の一覧は、以下をご覧ください。

「除外商品一覧(決定)」

「追加商品一覧(決定)」

2026年2月2日に正式に除外が決定し、4月1日以降は、除外対象となった商品の新規買付ができなくなります。一方で、同日からは追加対象商品の配分設定が可能になります。

なお、除外が決まった商品は、iDeCo口座で新規での買付はできなくなりますが、保有分が強制的に売却されることはありません。除外後もiDeCo口座で引き続き保有し、運用を続けることは可能ですので、ご安心ください。

・楽天証券のiDeCoの主なおすすめ銘柄

楽天証券は、2024年から2025年にかけて、より低コストの楽天・プラスシリーズの3銘柄をiDeCoの商品ラインナップに追加しました。

- 楽天・プラス・オールカントリー株式インデックス・ファンド

- 楽天・プラス・S&P500インデックス・ファンド

- 楽天・プラス・NASDAQ-100インデックス・ファンド

楽天証券のiDeCoで主力だった、楽天インデックスシリーズ(「楽天・全世界株式インデックス・ファンド」や「楽天・全米株式インデックス・ファンド」など)よりも信託報酬が低いファンドが選べるようになったことで、よりコストを抑えた運用が可能になりました。

楽天・プラスシリーズは、同じ指数に連動するeMAXIS Slimシリーズよりも信託報酬が低い点でも知られています。

■iDeCoで選べる「全世界株式」と「米国株式」の信託報酬の比較

| 資産クラス | 証券会社 | 銘柄 | 信託報酬率 (税込・年率) |

|---|---|---|---|

|

全世界株式 |

楽天証券 |

楽天・プラス・オールカントリー株式インデックス・ファンド |

0.0561% |

| SBI証券 |

eMAXIS Slim 全世界株式(除く日本) |

0.05775% | |

|

米国株式 (S&P500) |

楽天証券 |

楽天・プラス・S&P500インデックス・ファンド |

0.077% |

| SBI証券 |

eMAXIS Slim 米国株式(S&P500) |

0.0814% |

そのため、資産形成の王道といえる「全世界株式」「米国株式」のインデックスファンドを楽天証券のiDeCoで選ぶなら、次の2銘柄がおすすめです。ウェルスアドバイザー株式会社の2026年2月2日時点のデータを使って紹介します。

楽天・プラス・オールカントリー株式インデックス・ファンドの詳細を見る

| ファンド名 | 楽天・プラス・オールカントリー株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 基準価額 | 17,433円 |

| 純資産額 | 6,695.46億円 |

| 信託報酬(税込) | 0.0561% |

| トータルリターン | +20.41%(1年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

2023年10月27日より運用が開始された全世界株式ファンド。愛称は『楽天・プラス・オールカントリー』。 楽天証券の「投信残高ポイントプログラム」の対象で、ポイント還元率は年率0.017%。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

楽天・プラス・S&P500インデックス・ファンドの詳細を見る

| ファンド名 | 楽天・プラス・S&P500インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 | 17,546円 |

| 純資産額 |

8,807.15億円 |

| 信託報酬(税込) | 0.077% |

| トータルリターン | +15.63%(1年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

2023年10月27日より運用が開始された米国株式ファンド。愛称は『楽天・プラス・S&P500』。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

また、全世界株式から新興国を除いた「先進国株式」や、株式と債券を組み合わせた「バランス型」を選ぶなら、次の2銘柄が候補となります。

たわらノーロード先進国株式の詳細を見る

| ファンド名 | たわらノーロード先進国株式 |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 43,648円 |

| 純資産額 | 1兆1,046.47億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +18.97%(1年)、+28.48%(3年)、+22.63%(5年)、+15.5%(10年) |

| 運用会社 | アセットマネジメントOne |

| ファンドの特色 |

外国株式パッシブ・ファンド・マザーファンドへの投資を通じて、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

セゾン・グローバルバランスファンドの詳細を見る

| ファンド名 | セゾン・グローバルバランスファンド |

| 資産クラス | バランス型 |

| 連動する指数 | バランス型なのでなし(合成指数) |

| 基準価額 |

30,828円 |

| 純資産額 |

6,354.67億円 |

| 信託報酬(税込) | 0.56% |

| トータルリターン | +13.15%(1年)、+17.83%(3年)、+12.91%(5年)、+8.73%(10年) |

| 運用会社 | セゾン投信 |

| ファンドの特色 |

世界最大級の運用会社バンガード社の8本のETFを通じて国内外の株式と債券に50%ずつ投資をし、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

4.3. 楽天証券のiDeCoのサポート体制

楽天証券には「iDeCo専用ダイヤル」があり、iDeCoに関する疑問を土日祝日を問わず質問できます。

そのため、平日は仕事で忙しい会社員でも、楽天証券なら土日にゆっくり相談して不安を解消できます。

\iDeCoに低コストの楽天・プラスシリーズが追加/

■楽天証券 iDeCo専用ダイヤル

- フリーダイヤル:0120-545-401

- 携帯からの場合:0570-000-401(有料)

- 受付時間:8時30分~17時(平日)、9時~17時(土日祝)

余談ですが、電話番号の末尾「401」になっているのは、米国の確定拠出年金が「401k」と呼ばれ、日本の確定拠出年金の通称が「日本版401k」であることを意識したものだと考えられます。

覚えやすい工夫ですね。

5. SBI証券と楽天証券の「iDeCo」を3項目で比較

ここまで、SBI証券と楽天証券のiDeCoの特徴を紹介してきました。ここで一度、ポイントを整理しながら比較してみましょう。

比較①:「運営管理手数料」はどちらも無料

運営管理手数料は、iDeCoのなかでも金融機関が独自に決められる数少ない手数料です。

この運営管理手数料は、SBI証券でも楽天証券でも無料です。

比較②:「商品ラインナップ」はどちらも人気シリーズの取扱いあり

iDeCoは原則60歳まで引き出せず、長期保有が前提となります。そのため、同じ資産クラスのインデックスファンドであれば、信託報酬がより低い銘柄を選んでおくと、運用成績を最大化できる可能性が高くなります。

ここでは、SBI証券と楽天証券でiDeCoで扱う、同じ資産クラスのインデックスファンドどうしの信託報酬を比較してみましょう。赤字のほうが信託報酬が低いことを示しています(クリックすると、その銘柄の詳細が表示されます)。

■各資産クラスの「最低信託報酬」を比較

| 資産クラス |  |

|

|---|---|---|

| 国内株式 | 0.143% | 0.143% |

| 国内債券 | 0.132% | 0.154% |

| 国内REIT | 0.275% | 0.275% |

| 全世界株式 | 0.05775% | 0.0561% |

| 米国株式 | 0.0814% | 0.077% |

| 先進国株式 | 0.09889% | 0.09889% |

| 新興国株式 | 0.1518% | 0.275% |

| 海外債券 | 0.154% | 0.187% |

| 海外REIT | 0.297% | 0.297% |

これを見ると、最近の資産形成では主流となっている「全世界株式」と「米国株式」については、楽天証券のほうが信託報酬が低いことがわかります。これらは、楽天証券のiDeCo商品ラインナップに新たに加わった、「楽天・プラスシリーズ」の銘柄です。

そのため、iDeCoを「全世界株式」と「米国株式」で運用する場合、コスト面だけで比較すると、信託報酬の差の分だけ楽天証券のほうが最終的な運用成績が有利になる可能性があります。

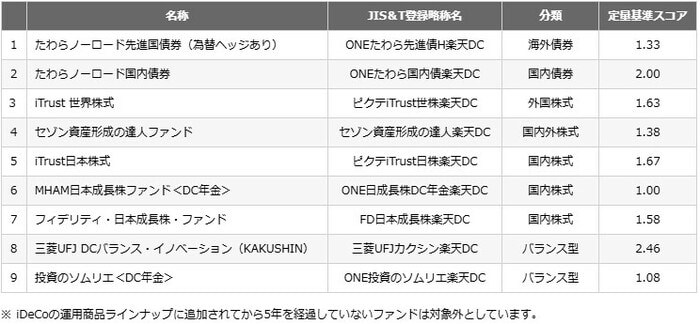

このことを裏付けるために、信託報酬の異なる4つのファンドの運用成績を比較した下記のグラフをご覧ください。

たとえば、信託報酬が0.5%(オレンジ色)と2.0%(黄色)のファンドでは、10年後の運用成績におよそ90万円もの差が生じます。

これは、信託報酬が毎月の積立額(掛金)ではなく、保有している信託財産(残高)に対してかかるためです。運用期間が長くなるほど残高も大きくなり、その分コストがリターンに与える影響も徐々に大きくなっていきます。

ただし、eMAXIS Slimシリーズの「全世界株式」も「米国株式」は、楽天・プラスシリーズに合わせて信託報酬が引き下げられる可能性もあります。そのため、現在SBI証券でiDeCoを運用している場合でも、コストだけを理由に楽天証券へ乗り換える必要がありません。

実際、eMAXIS Slim 米国株式(S&P500)の信託報酬は、2025年1月25日から0.0814%へと引き下げられました。

比較③:「サポート体制」は楽天証券なら土日の相談可能

iDeCoのサポート体制については、SBI証券も楽天証券も土日も含めて電話問い合わせに対応しているため安心です。

ただし、SBI証券は土日の対応が「新規加入に関する問い合わせ」に限定されます。

一方、楽天証券は内容を問わず土日も問い合わせができるため、iDeCo加入後のことも考慮すると、サポート体制は楽天証券のほうがやや手厚いと言えるでしょう。

\iDeCo加入後も土日に電話問い合わせが可能/

6. SBI証券と楽天証券…使い分けのヒントと筆者の運用プラン

ここまで、SBI証券と楽天証券のiDeCoについて、さまざまな視点から比較してきました。

本章では、まず両社のiDeCoがそれぞれどのような人に向いているのかを整理します。そのうえで、筆者が実際にどちらのiDeCoで運用しているのか、そしてNISAとの使い分けのヒントについても紹介します。

6.1. SBI証券と楽天証券の「iDeCo」…それぞれに向いている人の特徴

SBI証券と楽天証券のiDeCoは、どちらも運営管理手数料が無料で、低コストのインデックスファンドも充実しており、どちらも優れたサービスです。そのため、最終的にどちらを選ぶべきか迷っている方も多いでしょう。

ここでは、それぞれがどのような人に向いているかを判断するための目安を紹介します。ぜひ参考にしてください。

6.1.1. SBI証券のiDeCoがおすすめの人

SBI証券のiDeCoは、人気のeMAXIS Slimシリーズで運用したい方に特におすすめです。SBI証券では、このシリーズを8本取り扱っています。

このeMAXIS Slimシリーズは、楽天・プラスシリーズよりも運用歴が長く、純資産も大きいため、実績のあるファンドで運用したい方にも向いています。

さらに、すでにSBI証券のNISAでeMAXIS Slimシリーズの商品(「オルカン」など)を積み立てている方であれば、SBI証券のiDeCoでも同じシリーズを選ぶことで、商品の管理がしやすくなるなどのメリットもあります。

\iDeCoの口座数第1位/

6.1.2. 楽天証券のiDeCoがおすすめの人

楽天証券のiDeCoは、「全世界株式」または「米国株式」をできるだけ低コストで運用したい方に特におすすめです。

将来のことはわかりませんが、現時点の信託報酬は、楽天・プラスシリーズのほうがeMAXIS Slimシリーズよりも低い水準となっています。そのため、コストを最優先したい方に向いています。

ただし、すでにSBI証券のiDeCoでeMAXIS Slimシリーズで運用を始めている場合は、楽天証券のiDeCoへ乗り換える必要はありません。eMAXIS Slimシリーズは今後も信託報酬が引き下げられる可能性があり、十分に競争力のある商品です。

また、すでに楽天証券のNISAで資産形成を始めている方であれば、iDeCoも楽天証券で始めることで、資産を一元管理しやすくなるメリットがあります。楽天証券は直感的に操作できる使いやすさが評判で、初心者にもおすすめです。

\iDeCoのサイトが使いやすいと評判/

6.2. 筆者の「iDeCo」運用プラン

筆者は、SBI証券のiDeCoで10年以上運用しており、現在は「eMAXIS Slim 全世界株式(除く日本)」を選択し、毎月23,000円を拠出しています。

筆者のiDeCo資産状況

では、なぜiDeCoは楽天証券ではなくSBI証券で始めたかというと、以前まではSBI証券のiDeCo(当時は「オリジナルプラン」)のほうが、低コストのインデックスファンドが充実していたためです。

もし今からiDeCoを始めるとしたら、NISA口座と合わせて楽天証券を選んでいたかもしれません。ただし、SBI証券のiDeCoでも十分な含み益が出ているため不満はなく、楽天証券へ乗り換える予定はありません。

SBI証券と楽天証券のiDeCoはどちらも優れており、最終的には「どっちのほうが自分に合うか」という好みの問題になります。

\iDeCoの口座数第1位/

6.3. 筆者の「NISA」運用プラン

筆者は、iDeCoはSBI証券で運用している一方、NISAは楽天証券を利用しています。積立設定している銘柄と積立額は、以下のとおりです。

■筆者の「NISA」積立設定状況

| 口座区分 | 銘柄 | 決済手段 | 積立額 |

|---|---|---|---|

| NISA (つみたて投資枠) |

楽天・プラス・オールカントリー |

クレカ積立 ※楽天カード(一般) |

100,000円 |

| NISA (成長投資枠) |

楽天・シュワブ・高配当株式・ |

楽天キャッシュ | 50,000円 |

筆者の「NISA」積立設定状況

もし今から楽天証券でiDeCoを始めるとしたら、NISA積立投資枠と同じ「楽天・プラス・オールカントリー株式インデックス・ファンド(愛称:楽天・プラス・オルカン)」を選ぶかもしれません。

\楽天ポイントがお得に貯まる/

7. よくある質問【FAQ】

最後に、楽天証券とSBI証券のiDeCoに関するよくある質問に7つ回答します。本文と重複する内容もありますが、復習のためにお役立てください。

Q1. 楽天証券のiDeCoで「楽天ポイント」は貯まりますか?

楽天証券のiDeCoでは、楽天ポイントは貯まりません。

Q2. SBI証券のiDeCoではポイントは貯まりますか?

SBI証券には、さまざまなシーンでポイントが貯まる「SBI証券のポイントサービス」がありますが、iDeCoは対象外となっています。

ちなみに、iDeCoでもポイント還元が受けられるのが松井証券です。「最大1%貯まる投信残高ポイントサービス」では、iDeCo口座を含む松井証券で保有している投資信託の残高に応じて、「松井証券ポイント」が還元されます。

Q3. SBI証券から楽天証券、もしくは楽天証券からSBI証券にiDeCo口座を「移換」できますか?

iDeCo口座は1人1口座しか開設できませんが、金融機関の変更自体は可能です。

ただし、手続き中は2~3ヵ月ほど運用がストップするうえ、変更前のiDeCo口座で運用していた商品は強制的に売却され、現金化されてから新しい金融機関に移されます。そのため、移換を行うかどうかは慎重に判断してください。

Q4. 楽天証券のiDeCoでは「eMAXIS Slimシリーズ」は買えますか?

楽天証券のiDeCoでは、eMAXIS Slimシリーズの投資信託を買うことはできません。

ただし、楽天証券の課税口座(総合口座・一般口座)やNISA口座であれば、「オルカン」をはじめとするeMAXIS Slimシリーズのファンドを購入できます。

Q5. SBI証券と楽天証券で実施しているiDeCoのキャンペーンはありますか?

現在、SBI証券では『最大5万円分!iDeCoで豪華グルメが当たるキャンペーン』を実施しています(2月19日まで)。

また、楽天証券では、『iDeCoで税負担ダイエット!2026年節税スタートダッシュキャンペーン』を実施しています(3月31日まで)。

Q6. iDeCoをやめたほうがいいのはどんな人ですか?

iDeCoをあまりおすすめできないのは、たとえば次のような方です。

- すぐに資金を引き出せる安心感を重視する人

- 所得控除の恩恵が少ない専業主婦(主夫)

- すでに十分な退職金や年金の対策をしている人

一方、NISAであれば緊急時は売却して現金化できるため、貯金額がまだ少なくて不安な場合は、NISAを優先するという選択肢も有効です。

Q7. iDeCoでおすすめしない金融機関の特徴はありますか?

iDeCoを始める金融機関を選ぶ際は、まず運営管理手数料が有料の一部の銀行は避けたほうが賢明です。

また、運営管理手数料が無料でも、商品ラインナップが少なく、信託報酬の高い銘柄が多い金融機関も選択肢から外しましょう。

8. まとめ

この記事では、SBI証券と楽天証券のiDeCoに焦点を当て、両社の違いを徹底比較してきました。

最後に、冒頭で紹介した比較表で特に重要な箇所を抜粋して掲載するので、復習用にご活用ください。

■SBI証券と楽天証券の「iDeCo」比較表

iDeCoに関しては、楽天証券の商品ラインナップに低コストの「楽天・プラスシリーズ」が加わったことで、「eMAXIS Slimシリーズ」を擁するSBI証券のiDeCoと比べても、どちらで始めても遜色なくおすすめになりました。

口座選びの基準は人それぞれで「これが正解」というものはありません。最終的には、自分が愛着を持って長く使える口座で始めるのが一番です。

iDeCoは「節税投資の王様」と言われることもあるように、本来支払うべき税金が非課税になるお得な制度です。NISAとあわせて活用することで、将来のお金の不安を軽減する有力な選択肢になります。

本記事が、あなたがiDeCoを始める金融機関を決めるヒントになれば幸いです。

■SBI証券 iDeCoサポートデスク

- フリーダイヤル:0120-581-214

- 携帯からの場合:0570-065-214(有料)

- 受付時間:8時~17時(平日・土日)

※ 土日は、新規加入に関する問い合わせのみ

■楽天証券 iDeCo専用ダイヤル

- フリーダイヤル:0120-545-401

- 携帯からの場合:0570-000-401(有料)

- 受付時間:8時30分~17時(平日)、9時~17時(土日祝)