二世帯住宅は相続税を大幅に圧縮できるメリットあり

二世帯住宅には相続税を大幅に節税できるというメリットがあります。相続税には様々な特例や控除がありますが、二世帯住宅であれば土地部分に「小規模宅地等の特例」を適用できる可能性が高く、親の相続における相続税の大幅節税につながるのです。

小規模宅地等の特例とは

被相続人等の居住用・事業用に供されていた宅地等(土地や敷地権)を法定相続人が取得する場合、一定の適用要件を満たせば、宅地等の相続税評価額を最大80%減額できる特例です(建物には適用できません)。

小規模宅地等の特例は「被相続人が宅地等をどのように使用していたのか」で特例の名称が異なり、それぞれ特例が適用される上限面積や減額率が異なります(図表1)。

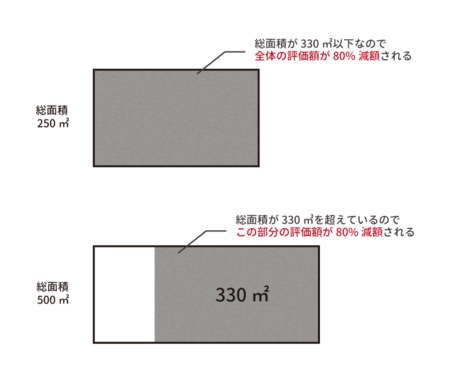

二世帯住宅は被相続人の自宅となるため「特定居住用宅地等」に該当し、相続した自宅の土地のうち330㎡までの評価額を80%減額できます。330㎡を超えた部分は減額できません(図表2)。

たとえば、本来であれば二世帯住宅の土地(総面積250㎡)の相続税評価額が1億円であった場合、小規模宅地等の特例の適用要件を満たせば、相続税評価額が2,000万円まで減額されるのです。小規模宅地等の特例(特定居住用宅地等)は、被相続人が居住していた部分に相当する敷地面積に対して減額が適用されます。

ただし二世帯住宅は例外的に「敷地の全体」に減額の適用ができるため、敷地面積を世帯別に分ける必要はありません。

特例が適用される二世帯住宅の間取り

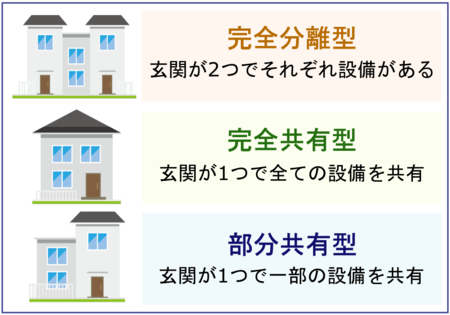

小規模宅地等の特例が適用される二世帯住宅は、間取りや形態に決まりはありません。二世帯住宅であれば「完全分離型」「完全共有型」「部分共有型」のいずれにおいても、小規模宅地等の特例が適用できます(図表3)。

ただし、同じ敷地内にある別々の建物、たとえば「母屋と離れ」で同居している場合は、建物自体が別々であるため同居とはみなされず、小規模宅地の特例は適用されません。予め2つの建物を渡り廊下でつないで1つの建物にするなどの対策が必要ですので、該当される方は相続税に強い税理士や司法書士に相談されることをおすすめします。

小規模宅地等の特例には居住要件や保有要件がある

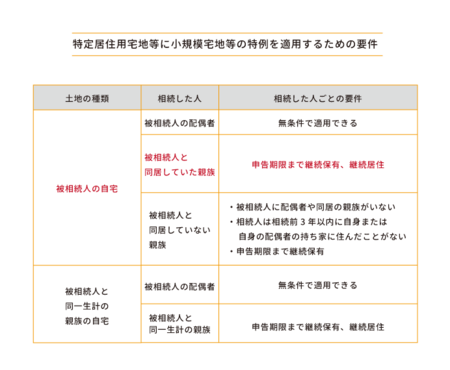

小規模宅地等の特例(特定居住用宅地等)を適用させるには、「誰が宅地等を取得するのか」によって、満たすべき居住要件や所有要件があります。二世帯住宅における相続であれば、宅地等を取得するのは「被相続人の配偶者」もしくは「被相続人と同居していた親族」かと思いますが、[図表4]のように居住要件と所有要件が異なります。

「被相続人と同居していた親族」が二世帯住宅を取得する場合は、相続税の申告期限(被相続人の相続が発生したことを知った翌日から10ヶ月以内)まで継続して居住・保有することが特例適用の条件となります。

なお、二世帯住宅で被相続人と同居していた親族は一般的には「被相続人の子供」ですが、被相続人の法定相続人であれば所有要件と居住要件を満たせば特例が適用されます。