配当割引モデル(DDM法)

オルタナティブ戦略の中心的役割を担うヘッジファンドには、多様な運用戦略がある。そして、数多くあるヘッジファンドのなかから有用な戦略を持つヘッジファンドを見極めるにあたっては、これまで世界中で投資・運用戦略のベースとなり、長い歴史を持つ「伝統的ファイナンス理論」の仕組みとその限界をしっかりと理解することが重要である。

この伝統的ファイナンス理論を基にした「配当割引モデル」は、DDM(Dividend Discount Model)とも呼ばれる投資理論の一つで、普通株式の理論株価は、将来的に予測されるディスカウント済みの配当の合計値であるという考え方に基づく。

債券の評価方法との比較が非常に容易な株式の評価モデルであり、配当割引モデルの計算方法には、1.成長を計算しないモデルと2.成長を計算するモデルがある。

■成長を計算しないモデル

たとえば、配当金をDとし、1年後の株価はPによって示されるとする。また、割引率(株主資本コスト)を「r」とした場合、以下の計算式で表される(定額配当割引モデル)。

株価=1株当たりの予想配当÷割引率

ここでは、割引率を仮に10%と仮定する。ある企業の配当金が1株当たり50円だとした場合、理論株価は以下のようになる。

P=50÷10%(0.1)=500

よって、配当割引モデルによる理論株価は500円として計算ができる。

■成長を計算するモデル

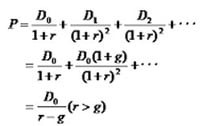

次に、成長性を加味した定率成長配当割引モデル(毎年一定の割合で配当額が成長すると仮定した割引モデル)は、以下の形で計算できる。

D=1株当たりの予想配当

r=株主資本コスト

g=配当成長率

少し難しくなるが、その他に、以下の計算式を用いる二段階(多段階)成長配当モデルなどもある。

なお、以上のような配当割引モデルには、次のような欠点がある。

【配当割引モデル(DDM法)の欠点】

①配当がない企業にはモデルが適用できない。

②配当成長率のgは良い景気サイクルや企業のビジネスサイクルのときには高く、逆に悪い景気サイクルや企業のビジネスサイクルのときには低く出る。そのため、どの時点の配当成長率をベースとして使うかで大きくブレる可能性がある。

③仮に二段階(多段階)モデルを活用した場合、どの時点でどの程度まで成長率が落ちていくのかを予測することが難しく、投資判断者によって理論株価の振れが出やすくなる。

④株主資本コストの算出は、CAPM(資本資産価格モデル)のβ(ベータ)に影響を受けるが、βの算出は過去のデータを基に算出しており、将来の配当を割り引く時に過去のβに依拠していいのかという問題点がある。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!