複数のヘッジファンド戦略を組み合わせてリスクを管理

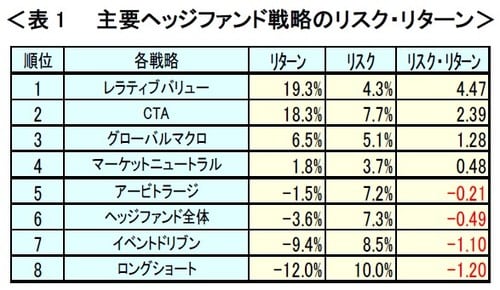

【表1】は、テールリスク(ここでは極めて低い確率で大幅下落するリスク)を避ける一つのアイデアとして、パリバショック及びリーマンショックを背景に急落の動きとなった2007年7月末~2009年2月末までの、主なヘッジファンド戦略のリスク・リターンの相対順位を示したものだ(月次のユーリカヘッジ・ヘッジファンド指数で算出)。

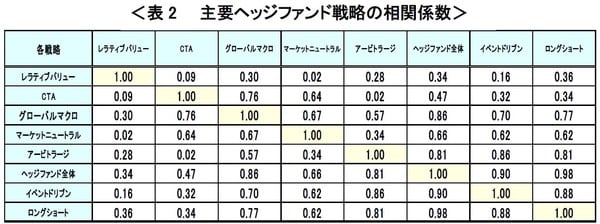

また、【表2】は、主なヘッジファンド戦略の相関係数(1から-1までの範囲で表され、値動きの連動性を測る指標)を示したものだ。

「①レラティブバリュー戦略」(割高・割安な相対価値を見極め、ロング・ショート等を組み合わせることで収益を上げる投資手法)や、トレンドに追随する「②CTA戦略」に加え、「③グローバルマクロ戦略」(世界中の国や地域のマクロ経済見通しや財政・金融政策などを踏まえた上で各国の株式、債券、為替のポジションを構築し、収益を上げる投資手法)や、「④マーケットニュートラル戦略」(ロングとショートポジションを組み合わせ、市場の変動による影響を極力受けないようにしながら収益を狙う投資手法)の4つがリスク・リターンの順位が高く、他の戦略に対する相関も低い。

このような複数のヘッジファンドを組み合わせ、ポートフォリオに取り入れることで上昇相場に追随しつつ、相場急変に対するリスクヘッジ手段も確保できる可能性を示しており、検討に値しよう。

もちろん、日中、日次、週次のデータでは異なる結果が生じることもあるし、同戦略のファンド内でも異なるプロファイルが生じることもある。加えて、歪度や尖度のブレによる非正規性もあり、多様な指標から複合的に判断することが重要であることに変わりはない(参照:『「歪度管理」を活用して日本株の長期上昇トレンドに乗る方法』)。

特にレラティブバリュー系のヘッジファンドのなかには、突発的な危機などに直面した場合、負の歪度や大きな尖度が見られものもあるため、異なるプロファイルを持つレラティブバリューファンドへの分散投資に加え、レラティブバリュー戦略と比較的相関の低いグローバルマクロやCTAなどの異なるプロファイルの戦略を組み合わせることで、テールリスクを管理することも重要だと考えている。

中村 貴司

東海東京調査センター

投資戦略部 シニアストラテジスト(オルタナティブ投資戦略担当)

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~