「サイコロジカルライン」を活用した日本株投資戦略

今回はヘッジファンドのマーケットニュートラル戦略を活用し、下値リスクを管理しながら長期の日本株(日経平均株価)上昇に追随するためのアイデアを考えたい。

日経平均株価はコロナショックを受け、2020年3月に16,000円台の安値まで急落。その後はV字回復の動きとなり、2021年に入り30,000円の大台を突破するなど力強い動きとなった。

とはいえ、急ピッチな株価上昇に伴う高値警戒感に加え、2021年初比でプラスのパフォーマンスで推移する上半期(1~6月)と比較し、下半期(7月~12月)には相対的にパフォーマンスが軟調となる傾向がある「アノマリー(経験則)」を警戒する見方もある。

日本においては、上半期の1月から6月の期間にマスメディアで相場の先行きについて楽観的な見通しが多いと言われる。また、下半期の7月から12月には先行き慎重な見通し表現が増加する傾向がある。これは、株式市場も見通しに影響されやすいという学術的研究に基づくものだ。

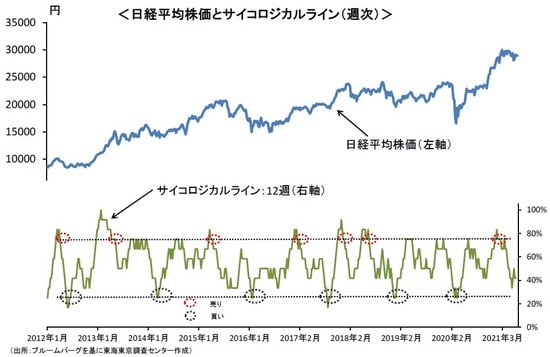

加えて、中期のテクニカル指標(サイコロジカルライン)でも売りサインが生じている。サイコロジカルライン(Psychological Line)は、RSI(相対力指数)や騰落レシオ等のオシレーター系(主に相場の過熱感や売られすぎを判断)のテクニカル指標。心理的統計を活用した分析手法と言えばわかりやすい。計算期間のなかで、前営業日比で上昇した日数が何%あるかの比率であり、投資家心理などを把握するために活用される。

サイコロジカルライン分析では、一般的に12日間(短期)のデータを使用するが騰落幅は考慮されず、売買タイミングの精度は低くなる(特に売りサイン)と言われる。そのため、週次や月次データを用いて75%を上限(過熱圏)、25%を下限(売られすぎ圏)と設定することで精度を高める投資手法がとられることが多い(正規分布の下で25%、75%の出現確率はそれぞれ5.37%)。

ただし、強いトレンドが生じている場合は余熱・モメンタム(勢い)が生じやすく、オシレーター分析の特徴として売りサインが早めに出やすい。そのため、過熱圏を突破し、その後、下に割り込む場面(モメンタム低下)で売りを行うなど、ワンテンポ遅らせることが有効な投資戦略となりうる。

25%に接近でロング(買い)、75%を上回ってその後下回った場合にショート(売り)する投資戦略を図示する(図1参照)。

コロナショックで同指標が25%をつけた(2020年3月20日時点)あと、日本株は上昇基調を維持していた。しかし、2021年に入って約83.3%(2021年1月22日時点)をつけたあと、2月26日に同指標が約66.7%となって売りに転換した。なお、6月18日終値時点で50%となっており、

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべきオルタナティブ投資」 >>他、資産運用セミナー多数開催!