資産を不動産にすれば、金融商品よりずっと節税になる

不動産を保有している間に節税や相続税対策などの税金対策ができる点も、他の金融商品にはない不動産投資ならではの利点です。

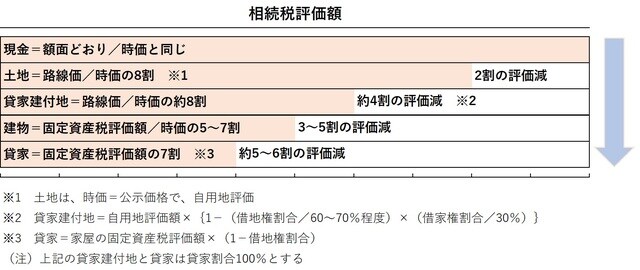

相続税の場合、①土地建物②土地③現金の順に節税につながります(図表2)。つまり、現金を相続して所有していると、そのまま課税され、税金として徴収されやすいのです。

土地に換算する場合、相続税路線価に基づいて計上されます。相続税路線価とは、相続税や贈与税の算出のために国税庁が示している、道路に面する宅地の1m2あたりの評価額のことです。建物の場合は、固定資産税評価で計上します。

賃貸アパートですと物件によっては5割ほど評価を圧縮することができます。

建物の場合は、固定資産税評価で計上しますが、こちらも現金に比べて7~8割の評価になります。

ちなみに平成27年1月1日以降、相続税の控除額が減少し、次のように相続税の対象となる人が増加していることをご存知でしょうか?

相続税控除額改正前……5000万円+(1000万円×法定相続人の数)

相続税控除額改正後……3000万円+(600万円×法定相続人の数)

改正前は、相続人が配偶者と子ども2人の場合、5000万円+(1000万円×3人)で8000万円まで不動産などの資産を持っていても控除の対象となりました。しかし、改正後は、3000万円+(600万円×3人)で4800万円に控除額が減少されました。

東京で一戸建てを所有している人の多くは、5000万円相当の資産を保有している場合が多いため、相続税の対象となる可能性が高いでしょう。そのため、相続税対策はもはや他人事ではなく、事前の対策が必要です。そのためにも、借入をして不動産を所有することは、相続税評価を下げる1つの有効な方法となります。

さらに、減価償却費用などを活用して不動産所得を会計上赤字にした場合、本業の給与所得からマイナスして計上できます。そうすることによって、給与所得の高い人ほど会計上の所得を減らせるため、所得税の節税へとつながります。

このように不動産投資には、安定した家賃収入はさることながら、高所得者への節税効果としてのメリットがあるのです。

オスカーキャピタル株式会社

代表取締役社長 金田 大介

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】