不動産投資の成功には、「最終的なゴール」が不可欠

あらためて、不動産投資で成功するとはどういうことなのか、その定義について考えてみましょう。成功の定義を明らかにしておかないと、とにかくお金を増やすことだけを考えてしまい、結果的に適切な投資判断がしづらくなってしまいます。

不動産投資に限らず、あらゆる投資や事業には目標設定が欠かせません。目標を設定しているからこそゴールが明確になるのであり、ゴールがあればそこから逆算して戦略・戦術を構築することができます。それが意思決定に反映されていくわけです。

一方で、どんなゴールを描いているのか明確でないまま不動産投資を始めてしまうと、逆算して考えることができず、意思決定にブレが生じやすくなります。それはつまり、判断軸が定まっていないということであり、選択が移ろいやすいということを意味します。

結局のところ、投資というのは選択の連続です。不動産投資であれば「どんな物件を購入するのか?」「どのように管理・運営するのか?」「どのタイミングで売却するのか?」など、一つひとつの選択が最終的な利益につながります。

それらの選択のベースとなる判断軸がブレてしまうと、状況に応じて意思決定の方向性が変わることとなり、一貫性のある投資ができません。最終的にはチグハグな投資を行うことになりかねず、成功確率もまた低下していくことになるわけです。

だからこそ、不動産投資における成功についてあらかじめ定義しておくことが大切です。自分がどこを目指しているのか、不動産投資で何を実現したいのかを明確にし、きちんと成功の定義を言語化できるようにしておくべきです。

「年金・保険代わり」「節税」の投資が失敗するワケ

では、不動産投資における一般的な成功にはどのようなものがあるでしょうか。通常、不動産投資を行う第一の目的は「資産の構築」です。不動産投資によって資産形成を実現することが、何よりも重要となります。

そうなると、資産を構築できない不動産投資は意味がないことになります。以降の連載でも詳しく解説しますが、次のような理由で不動産投資をすることは、本来の目的とはズレていると認識すべきでしょう。

●年金代わりにするため

●保険代わりにするため

●税金対策(節税)のため

もちろんこれらの利点も不動産投資ならではの特徴ですが、それは物件の収益が問題なく得られていてこそ価値のある事柄です。もし、不動産投資本来の収益がきちんと得られていないのであれば、本末転倒です。

特に、日本国内で不動産投資を実践するのであれば、意識するべきは、やはり「利回り」です。不動産の資産価値も重要なのですが、バブル期のように大きく値上がりすることはほぼありません。その点、売却益(キャピタルゲイン)は狙えません。

そうではなく、きちんと利回りを確保できる物件を購入することが、不動産投資における一つの成功となるでしょう。そのためにはどのような物件を、どのような地域で購入するべきなのかを押さえておく必要があります。

まずは、自分自身が不動産投資で何を目指すのかを明確にすること。そのうえで、日本市場における成功の秘訣「利回り」について知っておくこと。この二点についてしっかりと学んでおきましょう。

あらためて考える不動産投資のメリット・デメリット

不動産投資における成功についてあらかじめ定義し、正しい知識を得たうえで適切に実践していけば、不動産投資ほど堅実に資産を積み重ねられる投資はありません。事実、世界中のお金持ちは、何らかの不動産投資を実践しているものです。

これまでの話を踏まえつつ、そんな不動産投資のメリット・デメリットについて確認しておきましょう。どのような点でメリットがあり、どのような点がデメリットであるのかを理解しておけば、投資スタンスが明確になるはずです。

ほかの投資と比較したとき、不動産投資の代表的なメリットとして挙げられるのは、まず「手間がかからない」ことでしょう。不動産投資は物件さえ購入してしまえば、管理・運営を専門の業者に委託することができます。その点、やるべき作業は限定的です。

もちろん、入居状況や入居者の月々の収支状況などを確認する必要はありますが、入居対応や契約、物件の清掃等は、基本的に必要ありません。自分で行うというよりは、管理会社に任せてしまうのが普通だからです。

一方で、株式投資やFXなどの投資は、常に投資状況をチェックしておかなければなりません。デイトレードをしている人であれば、それこそ一日中パソコンに張り付いていなければならず、取引時間外でも情報収集が必要となるでしょう。

このように、必要となる手間や労力を考えると、不動産投資はほぼ“不労所得”であるといっても過言ではありません。不労所得とは、労働収入との対比でよく用いられる言葉であり、自ら働くことなく自動的に収益を生む仕組みのことです。

その前提として正しい投資判断が必要になるのはいうまでもありませんが、正しい知識を得て適切に投資を行えば、不動産投資ほど堅実な投資手法はほかにないといえます。そのことは多くの資産家がそうであるように、歴史が証明しています。

そのほかにも不動産投資には、「レバレッジが効く」という利点があります。レバレッジとは「てこ」のことです。つまり自らが有している信用力を「てこ」に融資を受け、大きなお金を投資し、資産形成ができることを意味します。

株式投資にも信用取引などでレバレッジを効かせることはできますが、不動産投資関連の融資ほど投資金額を大きくすることはむずかしく、また安定性も劣ることが多いのです。何より、不動産と違って現物資産を獲得できません。

では、不動産投資のデメリットについてはどうでしょうか。代表的なものとしては、利回りにも影響する「空室リスク」と「滞納リスク」です。

空室リスクとは、入居者を得られずに空きができてしまうことです。空きができると、家賃収入が滞ってしまいます。そうなるとローン返済にも影響が及ぶことになるため、できるだけ空きができない物件を選ぶ必要があります。

また滞納リスクとは、入居者はいるものの、その入居者が支払う家賃が滞納されているケースです。滞納を防ぐためには、管理会社ときちんと連携し、事前に対策を講じておくことが重要です。リスクを未然に防ぎつつ、デメリットをカバーしていきましょう。

うまい話にはウラがある…「サブリース」の落とし穴

不動産投資に関する近年の動向としてまず着目しておきたいのは、「サブリース問題」についてです。不動産業界では、投資スキームの一環としてサブリースの使用が一般化されていました。その問題点が、ここ数年で一気に表面化したわけです。

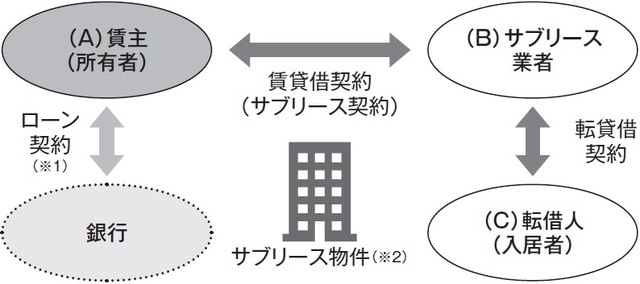

そもそもサブリースとは、資金や土地を提供する不動産投資家の代わりに、不動産業者が一定の家賃を保証しつつ、管理運営を行う仕組みです。その多くは、土地を保有する個人が建てたアパートを、建物ごと借り上げる契約方式となります。

法的な観点からすると、サブリースの仕組みはいわゆる“転貸”になります。転貸とは所有者(A)から物件を借りた人(B)が、その物件をまた別のだれか(C)に貸すというものです。サブリースの場合、Bに不動産業者が入ることとなります。

※2)サブリース業者に建築してもらった物件を購入する場合もあります。

出典:金融庁・消費者庁・国土交通省「アパート等のサブリース契約で特に覚えておきたいポイント例」を基に作成

不動産投資家にとってサブリースの仕組みは、利益の源となる家賃を保証してくれるものなので安心材料になります。当然のことですが、通常入居者がいなければ家賃収入は得られません。そしてそれが不動産投資における最大の懸念材料となるわけです。

考えてみてください。家賃収入が得られないということは、そこからローン返済額(元金+利息)を捻出することはできませんから、自らの資金で支出しなければなりません。つまり不動産投資だけで見ると赤字の状況です。

赤字にならないためにも、安定的に入居者を獲得し、家賃収入を得ることは不可欠です。そのように考えると、入居状況にかかわらず家賃が保障される家賃保証は、不動産投資家にとって非常に魅力的なオプションであるといえるでしょう。

しかし、よい話には裏があるというのが世の常です。物件の入居状況にかかわらず一定の家賃が保証されるということは、不動産業者が入居状況の波(リスク)を負うことにほかならず、どこかに落とし穴が用意されていると考えるべきです。

つまり「入居状況が想定以上に悪くなったら、サブリースを提供している不動産業者はどうするのか?」という発想を持つことが大切です。そのような発想があれば、サブリースのよい面だけでなく、悪い面にも目を向けることができます。

事実、サブリースで失敗している投資家の多くは、「契約後に条件が変更されてしまった」「家賃保証が打ち切られてしまった」などといった問題に悩まされています。もちろん業者の姿勢に問題があるのですが、リスクを負うのは不動産投資家本人なのです。

そのような罠に引っかからないためにも、「うまい話の裏には落とし穴がある」と理解し、不動産投資そのものの仕組みに立ち返るべきでしょう。入居者が得られるかどうか、家賃収入をきちんと確保できるかどうかは、やはり物件で判断するべきです。

そして、あらゆる投資には100%安全ということはありません。リスクがあるからリターンがあるのであり、その点を誤解しないようにしてください。今後はサブリースも減っていくと思われますが、同様の話に惑わされないことが大切です。

サブリース問題が収束するにしたがい、業界全体の膿(うみ)も出されようとしています。これからは健全に事業を行っている不動産業者と、きちんと成果を出せる不動産投資家が残る時代になるかもしれません。