500万円超の評価損を抱えても「積み立て続けるのか」

過去の日経平均株価の実際のデータを使ったシミュレーションで、「ドルコスト平均法」の長所と短所を確認してみましょう。あくまで過去のデータを使った簡易的なシミュレーションですので、細かな数字に拘らずに大枠を見ていただきたいと思います。

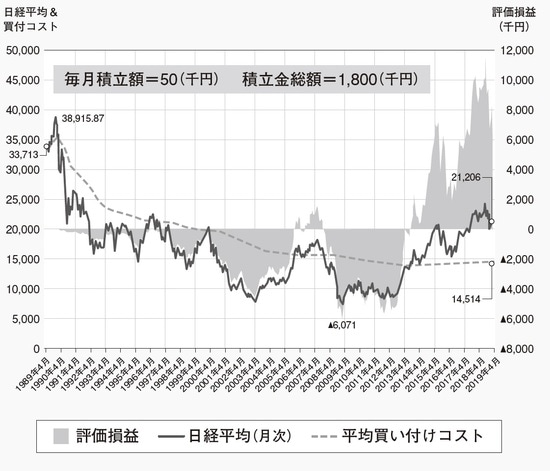

まず、バブル崩壊前の1989年4月から2019年3月まで30年間、毎月5万円、年間60万円を「ドルコスト平均法」を使って資産形成するとした場合のシミュレーションを見てください[図表1]。

シミュレーション結果を見ると、30年間の投資累計額1800万円に対して、投資終了の2019年3月末時点での評価額は約2612万円となり、800万円を超える評価益が出ています。

スタート時点の1989年4月末の日経平均株価が3万3713円に対して、ゴール地点の日経平均株価が2万1205円と、日経平均株価が1万2508円、率にして37%も下落したにもかかわらず、「ドルコスト平均法」の効果によって平均買付コストが1万4614円に抑えられたことで、株価が大きく値下がりする中でも800万円を超える評価益を確保するという好結果になりました。

ただ、シミュレーション結果を見れば明らかなように、評価益が出るようになったのはアベノミクスが始まって株価が上昇し始めた2013年に入ってからで、株価が低迷していた2012年秋までは500万円を超える評価損を抱えていました。

2012年秋ということは、「ドルコスト平均法」で資産形成を始めて23年半が経過した頃で、それまでの累計投資総額は1175万円程度まで膨らんできていた時期です。累計投資金額1175万円に対して500万円を超える評価損というのは、「ドルコスト平均法」による積立投資を続けることに対して疑問が湧いてきてもおかしくないかなり厳しい状況だったといえます。

しかし、2013年からアベノミクス相場がスタートしたことによって、2012年秋頃に500万円を超えるところまで膨れ上がった評価損は、日経平均株価がアベノミクス後の月末高値2万4120円を付けた2018年9月末には一気に1100万円を超える評価益に変わっていきました。最終的には最高値を記録した後2019年3月末までの半年間で日経平均株価が2914円、率にして12%下落したため、2019年3月末時点の評価益は800万円強まで減らして着地する結果となっています。

「ドルコスト平均法」を使った積立投資のスタートが1989年4月というタイミングだったということは、30年間の資産形成期間の間に1990年のバブル崩壊や2000年のITバブル崩壊、2008年のリーマン・ショックなど多くのショックがありましたから評価損益も大きく変動することになったのも当然のことです。

それでも最終的に800万円を超える評価益を生み出したことは、資産形成期間の株式市場が波乱の展開だったことを考えると悪くない成果だったといえそうです。

しかし、結果的に800万円という評価益を生んだとはいえ、ゴール時点の評価額は2612万円であり、「30年後に3000万円の金融資産を作る」という目標を達成できなかったことも事実です。

また、投資累計額1800万円に対して約800万円の収益を生んだわけですから、「ドルコスト平均法」によって約45%のリターンを上げたという言い方もできるかもしれません。しかし、30年間の平均運用利回りに直してみるとそれは1.25%でしかありません。同じ期間の10年国債利回りの単純平均利回りが2.09%であったことを考えると、結果論としては株式より安全性の高い国債運用をしていた方が賢明だったともいえる状況です。

たった1年のズレで「700万円以上の差」が生まれる

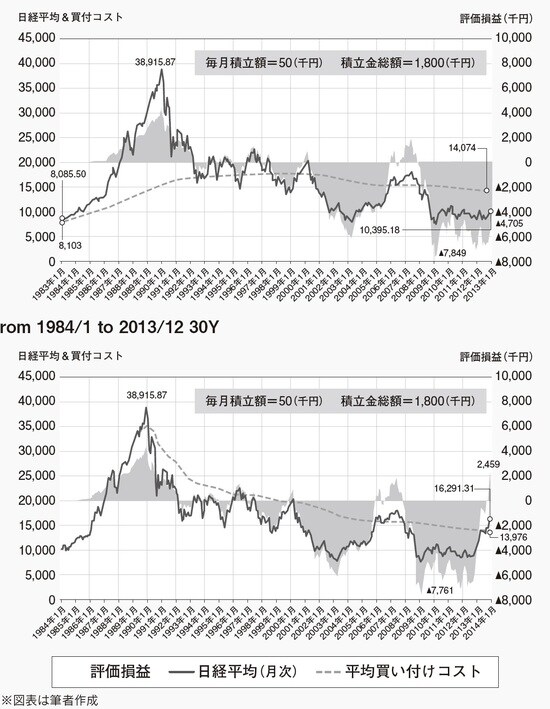

では次に、僅かな投資期間の違いで結果が大きく変わってくることを確認してみましょう。ここでは、1983年1月から2012年12月の30年間と、前述の1989年4月から2014年3月までの30年間で同じ「ドルコスト平均法」で日経平均株価に投資した場合の結果を比較してみたいと思います[図表2]。

運用期間も投資対象も、毎月の積立金額も同じなうえに、運用時期もほとんど同じですが、最終的な結果は大きく異なってきています。その原因は、資産形成期間が1983年1月から2012年12月までの30年間だった場合、運用終了時にアベノミクス相場が始まっていなかったことです。

アベノミクス相場がスタートする前の2012年12月に期間満了となった場合は、470万円強の評価損が生じたのに対して、アベノミクス相場を1年享受した2013年12月に期間満了を迎えたケースでは、約246万円の評価益が得られているのです。

このように僅か1年の運用期間のズレだけで、700万円以上評価益が異なってくるというのが、「ゴールに近づくにつれ価格変動リスクの影響を強く受けるようになる」という「ドルコスト平均法」の特徴なのです。

注目されるのは、両者の平均買付コストにはほとんど差がないことです。1983年1月から2012年12月までの30年間の「ドルコスト平均法」による買付コストは1万4074円である一方、1年後スタートの1984年1月から2013年12月までの30年間の平均買付コストは1万3976円と、僅か100円弱の違いしかありません。

つまり、どちらの期間でも「ドルコスト平均法」による「平均買付け価格を下げる効果」は同じように発揮されているのです。それにもかかわらず結果としての収益が700万円以上も異なってきているのは、ゴール時点の日経平均株価の違いが最終損益に大きく影響を及ぼしているからです。

アベノミクス相場がスタートする前の2012年12月末の日経平均株価が1万395円だったのに対して、アベノミクス相場がスタートした後の2013年12月末の日経平均株価は1万6291円と、1年間で5896円、率にして56.7%も上昇した影響です。

「ドルコスト平均法」による「平均買付価格を下げる効果」がほとんど同じであっても、ゴール時点の日経平均株価が異なることで、運用成果に700万円もの大きな差が生じてくるのです。

どちらのケースでも「30年後に3000万円の金融資産を作る」という目的を達成できなかったという点では同じですが、ゴールがアベノミクス相場のスタート後だった人は「ドルコスト平均法」による積立投資で損失を被ることはありませんでした。しかし、ゴールがアベノミクス相場のスタート前になった人は、目的を達成できなかったどころが、大きな損失を被る結果となったのです。

別に1年くらい株式を売却しないで保有し続ければいいだけだ、という意見も出てくるかもしれませんが、「大きなリスクを取れない年齢」になった時点で、1年間評価損を抱えた資産を保有し続けるという「大きなリスクを取り続ける」というのは容易いことではありません。

このように、「ドルコスト平均法」による積立投資は、最終成果がゴール時点の日経平均株価に大きく依存するという特徴を持っているのです。ゴールに近付けば近付くほど累計投資金額が大きくなるため、株式市場の価格変動の影響が大きくなるリスクを抱えているという「ドルコスト平均法」の特徴はしっかりと捉えておくことが重要です。

換言すれば、「ドルコスト平均法」による積立投資は、何もしなければ「歳を取るにつれて投資リスクが大きくなる」という投資手法であるということです。

つまり、「ドルコスト平均法」による積立投資は、「若いうちはリスクを取れる」、「歳を重ねるにつれてリスクを落とした運用をする」という「投資の常識」とは正反対の側面を持っているということです。現在の「投資の常識」である「若いうちはリスクを取れる」という考えと「ドルコスト平均法」による積立投資には、実は相いれない部分が隠れているのです。

「歳を重ねるにつれて投資リスクが大きくなる」「最終的な収益はゴール時点の日経平均株価の動向に大きく依存する」という「ドルコスト平均法」による積立投資の弱点を克服するためには、このような特徴を理解したうえで、それなりの工夫を加えていく必要があるということを知っておいていただきたいと思います。

【第8回】1000億円の解約…瀕死の金融業界が選んだ「次なる儲けワザ」

【第7回】積立投資という「苦情処理に忙殺される証券会社」が考えた虚像

【第6回】日経平均急落が生んだ「積立投資は必ず成功する」という虚像

【第5回】 投資の常識「若いうちはリスクを取れる」に対する壮大な誤解

【第4回】多くの日本人が「貯蓄から投資へ」に感じてしまう奇妙な違和感

【第3回】だまされ続ける日本人「政府と金融業界のカモ」を抜け出せない

【第2回】年金「14兆8038億円」を損失し、知らぬふりする政府の魂胆

【第1回】国民の税金「161.7兆円」を運用する「GPIF」、知られざる罪

近藤 駿介

金融・経済・資産運用評論家