\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナウィルスの感染拡大が米国経済に与える影響を懸念し、FRBは3月3日に11年半ぶりとなる臨時のFOMCを開き、政策金利を0.5%下げる事を決定した。利下げ直後は買いで反応した株式市場だが引けにかけ大幅反落。一方、金価格は大きく上昇。こうした政策金利の大幅な引き下げ前後で、米国株と金は投資家にどのようなリターンを提供したのか検証してみた。

金価格上昇の背景:短期的には米国の急速な金利低下の進行とリスク回避姿勢の強まり

追加金融緩和に慎重な姿勢を示していた米連邦準備制度理事会(FRB)だが、3月3日に、2008年10月以来11年半ぶりとなる臨時の米連邦公開市場委員会(FOMC)を開き、全員一致で政策金利を0.5%引き下げた。

この利下げ直後は買いで反応した株式市場だが、新型コロナウィルスへの警戒感の高まりから買いは続かず株式市場は大幅反落となった。一方で、金価格は先週の動きとは異なり今回は大幅上昇、「有事の金」の面目躍如となった。

この金価格の上昇要因だが、米国の金利の大幅な低下のみならず、政策金利の更なる引き下げを市場が織り込みにいった点とVIX指数の急騰に表れているようにリスク回避姿勢の高まりが背景にあると考えられる。

それでは中期的な視点に立った時、今回同様、政策金利が大幅に引き下げられた前後、いわば「有事」の前後において、米国株と金はそれぞれどのようなリターンを提供してきたのだろうかを検証してみた。

次の点に注目:「有事の金」は低金利環境下でより顕著にあらわれた

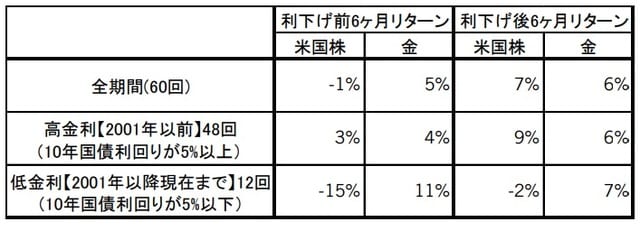

米国がドル金本位制から離脱した1971年8月15日以降、米国政策金利の0.25%を上回る引き下げ局面は今回を除き60回あった。米国株と金がその政策金利引き下げの前後6ヶ月間、どのようなパフォーマンスであったかを検証してた(図表1参照)。

※米国株:S&P500種株価指数(1988年以降配当込み)、金:NY金先物価格

※大幅な利上げ=0.25%を超える利下げ(0.25%は含まず)

全期間通じると利下げ後は株も金のリターンもプラスとなっていたが、米国10年国債の水準が5%超の時期(「高金利」の時期)と、5%以下の時期(「低金利」の時期)で、米国株と金のリターンの分布が異なってくる。

現在、私たちが置かれている低金利の時期の分析結果では、米国株は利下げ前は-15%と大幅に低く、利下げ後も-2%となったのに対し、金は利下げ前に既に+11%の上昇、利下げ後も+7%と期間を通じると+18%の上昇を示した。

政策金利引き下げ後の株のリターンが平均でマイナスとなった背景には、金融政策は財政政策と異なりマクロ経済への波及により時間がかかる事などが考えられる。

一方で、大幅な利下げ局面においても「有事の金」の格言は生きており、特に低金利局面においては、リスク資産に対し、より高い分散効果を提供してきた事が確認できた。

今回の分析対象の期間である2001年以降はそもそも金が大きく上昇した期間では、との指摘もあるかもしれない。確かに今回の低金利環境下の分析対象期間は2001年3月から2020年3月までの期間だが、この期間において米国株と金のパフォーマンスはそれぞれ年率8%、10%と、金は米国株をも上回る上昇率となったのは事実だ。金の持つ稀少性に対し米国では世界金融危機後の度重なる量的緩和拡大等で、マネーが急拡大したことがその背景と考えられる。

ただ、その低金利下での、利下げ前後1年の米国株、金のパフォーマンスはそれぞれ年-17%、18%と、今前段で述べた期間の米国株や金の平均リターンを米国株は大きく下回る一方で、金は大きく上回るパフォーマンスを示した。

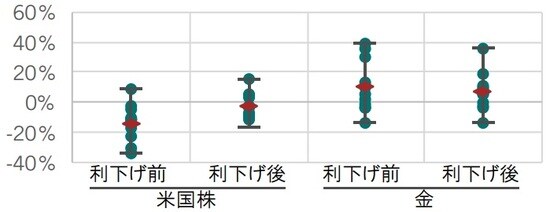

以上、大幅な利下げ局面においても、「有事の金」の格言は生きており、特に低金利環境下ではより顕著であることがわかった。ただし、今回の分析は傾向を見たもので、過去例外もあった事にはご留意頂きたい(図表2参照)。

※0.25%を超える利下げかつ、米10年国債利回りが5%以下のケース

※◆は平均値

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新型コロナで緊急利下げ、「有事の金」の格言は生きているか』)。

(2020年3月6日)

塚本 卓治

ピクテ投信投資顧問株式会社

投資戦略部長

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~