\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

3月11日、IMF(国際通貨基金)のトビアス・エイドリアン金融資本市場局長はロイターのインタビューで、ハイイールド債やレバレッジドローンなど比較的流動性の低い資産を運用するファンドの流動性リスクについて指摘した。原油安やコロナショックで投資家が流動性の低い資産の売却を急いだ場合、ハイイールド債スプレッドがさらに拡大して信用収縮を引き起こすリスクがある。

大幅にディスカウントされた米ハイイールド地方債ETF

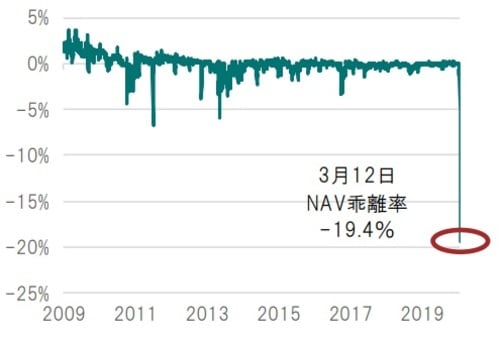

原油安ショックと新型コロナウイルスに対する懸念が高まった3月9日以降、流動性が低いハイイールド債ETFやレバレッジドローンETFの市場価格はベンチマーク以上に値下がりした。

中でも米ハイイールド地方債ETFの市場価格はNAV(基準価額)に対して3月12日時点で-19.4%と、突出して高いディスカウント率となった。大幅なディスカウント率は運用資産の流動性以上の解約が殺到した可能性が示唆される。

信用収縮の連鎖はすでに始まったか?

IMFのエイドリアン氏は現時点で広範な信用収縮は見られないとの認識を示しているが、原油安と新型コロナウイルスのパンデミック状態が長引き世界経済が低迷すれば、いずれはデフォルト(債務不履行)が増加し信用収縮を引き起こす可能性がある。

ブルームバーグの報道によれば、すでにホテル運営会社のHILTON WORLDWIDE やWYNN RESORTSが与信枠から資金を引き出したとされ、プライベート・エクイティ会社のBLACKSTONE GROUPやCARLYLE GROUPが傘下の関連会社に与信枠の利用を促したと報じられた。信用収縮が起こっていないからこそ与信枠を確保することが可能だったわけだが、今後クレジット・リスクが高まれば金融機関も不良債権化を警戒して与信枠を縮小させる可能性がある。また、ハイイールド債スプレッドはさらに拡大すれば、特に信用リスクの高い発行体はプライマリー・マーケット(発行市場)でも資金調達することが困難になるため、デフォルトが急増しかねない。

さらに、投資家も損失拡大を恐れてハイイールド債ファンドの解約を急げば、ハイイールド債スプレッドの拡大に拍車をかけ、信用収縮の連鎖が引き起こされる可能性がある。前述した米ハイイールド地方債ETFのNAVに対して市場価格が大幅にディスカウントされた状態は、来たる信用収縮の連鎖を示す予兆かもしれない。

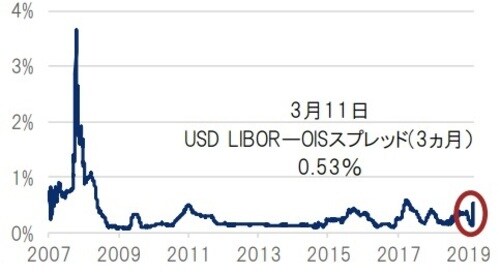

金融市場のストレスを示すUSD LIBOR/OISスプレッド(3カ月)は3月11日に0.53%まで急騰した。リーマンショック当時の水準には程遠いが、金融ストレスは徐々に高まりつつある。

※VanEck Vectors High Yield Municipal Index ETFを使用

NAV乖離率は(市場価格ーNAV)÷NAVで計算

※USD HY All Cash Bonds Sectors OASを使用

※LIBOR(ロンドン銀行間取引金利)、OIS(オーバーナイト・インデックス・スワップ)

出所:Bloombergのデータを基にピクテ投信投資顧問作成

記載された銘柄はあくまで参考として紹介したものであり、その銘柄・企業の売買を推奨するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『コロナショックで忍び寄る「信用収縮の連鎖」』)。

(2020年3月13日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは