「株や投資信託、売ったほうがいいのでしょうか!?」

FP(ファイナンシャル・プランナー)をしている筆者のもとには、今回のコロナウイルスショックによる株価下落に不安を覚えた方から「持っている株や投資信託を売ったほうがいいのでしょうか?」というご相談がたくさん寄せられています。

急激な株価の下落を見て不安になり、売却を検討したり、実際に売却した人は、今後の株価を「もっと下がるかもしれない」と予想しているわけです。

老後2,000万円不足問題をきっかけに、資産運用に関心を持つ人が増えてきたのはとてもいいことだと思っていますが、今回のような株価急落で「やっぱり投資は怖いものだ」と思ってしまい、投資嫌いになる人が増えないことを願うばかりです。

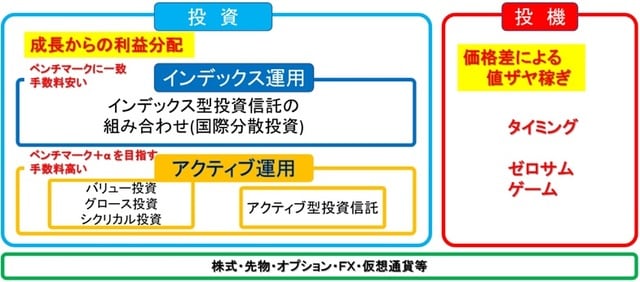

ここで皆さんにぜひ考えていただきたいのが、「投資」と「投機」の違いについてです。

FPとして個人の資産運用のご相談を受けていると、「投資」と「投機」についての誤った理解などが原因で、大きな損失を被ってしまった方にしばしば出会います。自分では「投資」をしているつもりだったのに、知らず知らずのうちに「投機」をしていた。そもそも投機と投資の区別があることを知らなかった。そのため、投資をしているつもりが投機をしていた…。このような例が後を絶ちません。

では、そもそも投資と投機はどのように違うのでしょうか。言葉のイメージからすると投資はよいもの、投機は悪いものに感じられますが、実際はどうなのでしょうか。また、両者を区別したとして、一体どちらを選べばよいのでしょうか。

ぜひ明確に知ってほしい「投資と投機の違い」

資産運用における「投資」も「投機」も、経済用語としての投資とは異なり、明確な定義はないようです。しかし、一般的な意味合いにおける「投資」と「投機」には、大きな違いがあります。

「投資」は、投じたお金を事業に使って企業に儲けてもらい、そこから利益を得ようとするのに対し、「投機」は、ある金融商品などを安い(高い)タイミングを見計らって買い(売り)、高い(安い)タイミングを見計らって売る(買う)ことによって、自分で稼ごうとするものです。

このことから、投資は「プラスサムゲーム(プレイヤーの得点と失点の総和はプラスになる)」、投機は「ゼロサムゲーム(プレイヤーの得点と失点の総和はゼロになる)」と呼ばれたりしています。

投資には、ベンチマークと呼ばれる指標に連動した投資成果を目指す「インデックス運用」、指標を上回る投資成果を目指す「アクティブ運用」といった運用の方法があります。

投資家・実業家のロバート・キヨサキ氏は、収入を得る方法によって働き方を4つに分類しています。①労働収入を得る人、②自営業者、③権利収入を得るビジネスオーナー、④投資家の4つです。そして、労働収入を得る①、②に対して、権利収入を得る③、④が自由な時間を手に入れ、人生の主導権を自分が握るのに適しているとされます。

「投機家」も④の投資家に属すると考える方もいます。しかし、筆者のなかの区分ではそうではありません。投資家は、お金を投じた企業に稼いでもらって収入を得る人です。これに対して投機家は、お金を稼ぐ手段としてお金を使っているとはいえ、自分でお金を稼いでいるため、①の「労働で収入を得る人」だといえます。ただし、①の生き方を否定するものではなく、①②③④のどの生き方をするかは、各人の選択の問題だと考えます。

焦った投資家が「投機的な動き」をしてしまうとき

しかし「投資家」たちも、知らず知らずのうちに投機的な行動に陥ってしまうことがあります。

下記の株価チャートの例を見てください(チャートはある企業の株価の動きですが、説明は仮想の例です)。

まずは「投機家」の場合です。たとえば、図表2の①のポイントで、チャートの形が売りのシグナルを出したとします。すると投機家たちは、その企業の業績自体は何も悪化していない、または、業績悪化につながるような大きな変化がなかったとしても、売ります(売りたい株を持っていないときは空売りをします)。その後、株価の動きを見ていてチャートの形が買戻しのシグナルを出したと判断したり、損切ラインに達したと判断したりする場合には買い戻します。つまり、投機家の株の売買の判断は多くの場合、企業の中味を判断材料にせず、株価や株価の動きを判断材料とするのです。

次に「投資家」の場合です。利益を継続的に出し続けている企業なのか、今後もそれを続けていけるのか、ほかの企業に比べて大きな優位性があるのか…などの観点から、その企業自体を評価します。そして、それにパスした企業について、株式市場がその企業の価値をどのように評価しているかを見ます。

このような見方、投資の仕方をする人々を「バリュー投資家」と呼び、その代表がウォーレン・バフェット氏です。

株式市場における企業の評価は株価に表れます。その企業の価値よりも株式市場の評価が低ければ「買い」ます。つまりその企業に投資します。

たまたまその「買い」のポイントが、投機家の売りと同じ、図表2の①のポイントだったとします。株価の下落は投資家にとって、適正な価格で投資できる絶好のチャンスを与えてくれるのです。そしてその後、たとえ図表2の②のように株価が下がったとしても、その企業の評価が変わらなければ売ることはしません。

株価は、経済指標で悪い数字が出たり、どこかで戦争が起こったりなど、さまざまな要因で時々刻々と動き続けます。しかし基本的に投資家は、それを見て売ったり買ったりはしません。つまり、投資家が売買の判断材料とするのは企業の中味なのです。

しかし人間の心は弱いもので、「投資家」であっても、自分が買っている銘柄の株価が下がっていくと不安になり、ついつい売りたくなってしまいます(例えば②のポイント)。しかし、そこで売ってしまえば「価格の動きを見て売買をする」ことになります。つまり、投資家ではなく「投機家」としての行動をしてしまうということです。

そして、さらに株価が急速に戻り始めると株価はもっと上がりそうだと考えて、焦って買ってしまいます(③のポイント)。あとで冷静になって考えればわかることですが、持っていた株を安い値段で売って、高い値段で買い戻すという最悪の結果になってしまいます。

本来投資家にとっては、どんなに株価が下げても、その企業自体の儲ける力や業界の構造などが変わらない限り、売る理由はないのです。

継続的に利益を出し続けていける企業であるならば、市場の環境に一時的に振り回されることはあっても、株価はまた回復して上昇していく可能性が高いと考えるのです。この心理的な罠に陥らないことこそが、投資を成功させる最大のキーポイントなのです。

青山 創星

FP相談ねっと認定 FP

BOS(バフェット・オンライン・スクール) トレーナー

企業年金管理士(確定拠出年金)

![[図表2]株価(見本)](https://ggo.ismcdn.jp/mwimgs/a/d/640/img_ad526eef7c52316f3790abaa3ac4a0c950778.jpg)