\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

2019年10-12月期は大幅なマイナス成長になった。理由は、10月からの消費税率引き上げだけでなく、米中通商戦争による産業部門の落ち込みが重なった複合的なものだ。新型コロナウイルスの影響もあり、2020年度はマイナスの下駄を履いた厳しいスタートとなるだろう。8年目に入り、アベノミクスは本格的な正念場を迎えたと言えるのではないか。

10-12月期:消費税だけが影響したわけではない

2月17日に内閣府が発表した2019年10-12月期のGDP統計は、実質成長率が前期比-1.6%、年率換算で-6.3%であり、市場の予想以上に厳しい結果だった。寄与度(前期比)では、民間最終消費が-1.6%、民間設備投資-0.6%、純輸出が+0.5%である。

大幅なマイナス成長となったことについて、10月からの消費税率引き上げを主因とする見方は少なくないだろう。ただし、それだけが理由とは言い切れない。例えば、日本経済新聞社の集計によると、昨年冬のボーナスは前年比1.0%減だった。所得の減少が消費に与えた影響もありそうだ。

米中通商戦争の余波により、昨年後半の収益が失速傾向になったことで、日本企業は賞与の支払いや設備投資に慎重になっている。それを反映して、GDP統計では、消費だけでなく民間設備投資も落ち込んだ。産業部門の活動の鈍化が景気全般に影響したことをうかがわせる。

また、輸出から輸入を引いた純輸出の寄与度はプラスだった。もっとも、内訳を見ると、輸出が前期比0.1%減少すると同時に、輸入も同2.6%減少している。つまり、輸出が伸びたわけではない。輸入が減った背景は、世界的な景気の停滞の下、原油などの資源価格の低下と見られる。

以上の点から、今回のGDPの大幅なマイナスは、複合的な要因によると考えるべきではないか。

ちなみに、4月1日に消費税率が5%から8%へ3ポイント引き上げられた2014年と比較した場合、増税直前の期となった昨年7-9月期の個人消費の寄与度は+0.2%であり、2014年1-3月期の1.2%を大きく下回っていた。つまり、駆け込み需要は盛り上がらなかったわけだ。

一方、2014年4-6月期は個人消費の寄与度が-2.9%に達したが、今回は先述の通りそこまでのマイナスにはなっていない。さらに、住宅投資の寄与度は7-9月期が±0.0%、10-12月期は-0.1%と大きな変化は見られなかった。

つまり、今回、増税前の駆け込み需要とその反動減は平準化されたようだ。政府による経済対策は凹凸を抑制する意味ではそれなりに功を奏したと言えるだろう。

2020年度:大幅なマイナスの下駄を履く可能性

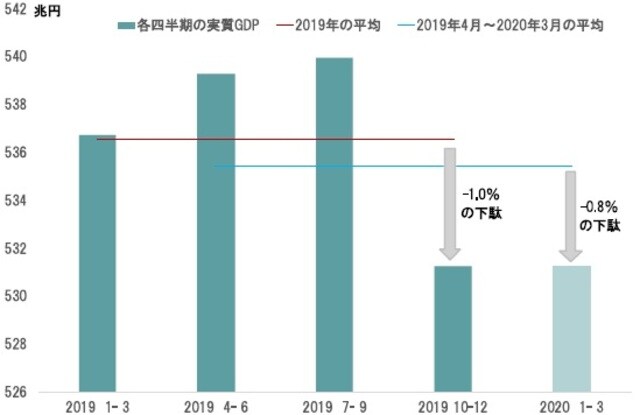

今回のGDP統計により、大きな課題として認識されたのは2020 年度と言える。2019年暦年の実質GDP は536兆5,241億円、10−12月期は531兆2,440億円なので、2020年のGDP成長率は既に-1.0%の下駄を履いた(図表)。

さらに、2020年1-3月期は想定外の新型コロナウイルスによる影響によりV字回復を期待するのは難しい。仮に昨年10-12月期のGDPの水準から横ばいと仮定した場合、2020年度についても、2019年度の実質GDPと比較して0.8%程度低い位置からのスタートになる。

東京オリンピック・パラリンピックへの期待はあるものの、同時に新型ウイルスによる経済への影響は不透明感だ。2020年度に関して政府は実質1.4%の経済成長を見込んでいるが、マイナスの下駄を履いた状態であり、2020年度は6年ぶりのマイナス成長となるリスクも否定できない。

安倍政権は、秋の臨時国会に大型景気対策を準備するだろう。それでも、2020年度の税収は政府見通しを大きく下回る可能性が強い。結局、アベノミクスは財政依存から抜けられず、日銀の出口戦略はより困難なものになりそうだ。これまで、堅調な海外経済に支えられてきたアベノミクスだが、8年目に入って本格的な正念場を迎えている。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2020年度、6年ぶりのマイナス成長か…アベノミクスの正念場』を参照)。

(2020年2月20日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~