「アクティブファンド特集」を見る

将来に渡って得られる利益を「現在価値」に引き直す

前回までは、株式市場に向き合う上での要点について解説した。ここからは、投資を行う上で基礎となる企業価値の計測方法と、その結果を投資に活用する上での考え方を説明する。まず、企業の価値を理解し、評価するための具体的な視点について解説する。次に「良い会社」を「安く買う」ということについて、その解釈を示す。そして最後に魅力的な投資機会とはどのようなものかについて述べる。

株主にとっての企業の価値は、企業のオーナーとして将来にわたって得られる利益の現在価値である。これは通常、企業が将来にわたって生み出す利益・キャッシュフローを適切な割引率で現在価値に引きなおすことで計算される。

それ以外にも、例えばライバル企業に買収される場合の買収額や、多額の含み益のある資産の売却額といった尺度もあり得る。しかし、このような価値が株価に織り込まれるかどうかは市場環境などに大きく依存してしまうため、ここでは基本となる、企業が将来にわたって生み出す利益・キャッシュフローに焦点を当てて価値を考えていく。

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)ライブ配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

将来の利益を押し上げる「成長要因」も考慮

企業価値の計算は、大きく二つのステップに分けられる。

【ステップ1】

企業が利益・キャッシュフローを生む仕組みを理解し、評価するための定性面・定量面からの分析

【ステップ2】

ステップ1の内容を、将来の利益・キャッシュフロー予測に落とし込み、実際に企業の価値を算出すること

ステップ1において意識すべき重要なポイントがある。それは、ステップ2において予測する利益・キャッシュフローが二つの部分に分けられることである。一つは、企業が現在の業容で長期にわたって平均的に稼ぐことのできる利益・キャッシュフローであり、もう一つは、平均的な利益・キャッシュフローを押し上げる成長要因がもたらす部分である。

前者は企業の価値を底支えする比較的確度の高い利益・キャッシュフローである。後者は、現時点での確度は相対的に低いものの、実現されれば企業の価値拡大につながる部分である。後述するが、このように分けることで、リスク・リターンの優れた投資機会を見出すことが可能になる。

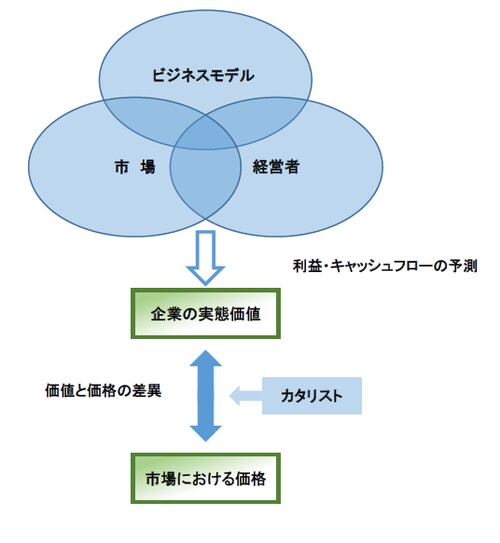

筆者の在籍する会社では下記の図の通り、経営者、ビジネスモデル、市場を三つの柱とするフレームワークに基づいて定性・定量分析を行っている。次回以降、それぞれの柱について、考慮すべきポイントを見ていく。

【三つの輪(柱)の概念図】

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~