「アクティブファンド特集」を見る

社長の目指すゴールの高さ以上の成功は望めない

割安なバリュー株を厳選して投資することで、着実に運用成績を上げていたスパークスだが、市場全体が下げ相場の時に上昇する銘柄を探すのは困難を極めた。

1992年に日経平均株価が1万4000円台に突入した時には、さすがに筆者も気力が萎えるのを感じた。しかし、アベ・キャピタル・リサーチのように筆者が一人でやっている会社であれば、いつでも畳むことができるが、スパークスはそうではなかった。アメリカでは一人で投資運用をしていたが、スパークスは起ち上げ時から6人の社員がいた。会社の盛衰は筆者の双肩にかかっており、筆者が投げ出すわけにはいかなかった。

スパークスを設立する時、筆者は運用残高を3000億円にすると目標を立てていた。当時の筆者にとって3000億円の資金はかなり大きな金額だった。しかし、現実には3000億円はおろか、1000億円にすら届かない日々が続いた。ようやく預かり資産が1000億円に到達したのは、創業から5年目の1994年のことだ。

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)ライブ配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

この年、後に日本を代表する企業となるソフトバンクが株式取引市場に上場する。初値は1万8900円だった。中・小型株を中心に投資をしていた筆者は、早速ソフトバンクについて調査を行い、孫正義社長にもお会いした。当時のソフトバンクは、パソコンソフトの卸売り・流通とパソコン雑誌の出版とを主なビジネスとしていた。現在のような通信業界の巨人の姿はまだ面影すらなかった。

当時のソフトバンクを見て、今の姿を想像することはできなかったが、筆者は孫社長の思いの強さに感心して、少額ながら投資をすることに決めた。孫社長は、上場したばかりのベンチャー企業の時代から、いつか世界一になるとの大志を胸に秘めていることが分かったからだ。もちろん、社長の思いが強ければ企業が必ず成功するというわけではない。しかし、社長が世界一になると思っていなければ、どんなにポテンシャルがあっても企業は絶対に世界一にはなれない。どんなに能力のある経営者でも、社長の目指すゴールの高さ以上の成功は望めない。

企業成長には経営者のビジョンと野心が必要不可欠

企業の成長にはいくつかのステージがある。まず、起業してから事業で利益が出るまでの第一ステージ。ここでは、経営者がいかに時間を惜しんで働くかがそのまま業績に表れる。次に、事業が軌道に乗るまでの第二ステージ。そして、自分が手を放しても組織が自立的に動き出す第三ステージがある。

この段階になると、経営者は楽をしようと思えば楽ができる。企業の長期的成長力の真価が問われるのはここからだ。もちろん事業には寿命があるので、成長を続けなければいつか手詰まりになると頭では分かっているのだが、同時に、起業した時のようにリスクを負ってまで事業拡大の手を打てなくなってしまう。そのため、企業の成長にとって経営者のビジョンと成長を志向し続ける野心は絶対に必要なものなのだ。

もちろん、経営者が野心的でないからといって悪い企業というわけではない。地域に根差して堅実なビジネスを行う中小企業は必要であるし、地域の雇用を守って人々から賞賛される企業はいくらでもあるだろう。ただし、そのような企業は必ずしも株式市場に上場する必要はなく、筆者どもの投資の対象にもならない。

孫社長と会って話しているうちに、筆者は、ソフトバンクはまだまだ大きくなる企業だと確信した。もちろん、現在のような売上高で日本有数の企業となる姿まで想像できなかった。しかし、少なくとも中小のベンチャー企業のまま終わる企業ではないことは明らかだった。

伝え聞いた話だが、ソフトバンクの孫社長は1981年の創業時、アルバイトで雇った社員二人に対し「10年で年商500億の会社にする」と宣言したそうだ。その二人はもちろん信じられなかったそうだが、1994年度の売上高は約1000億円だったから十二分に実現したことになる。

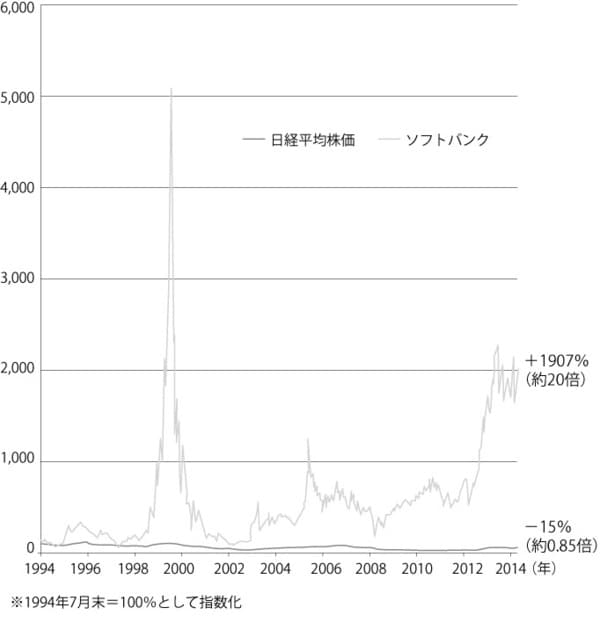

さらに1995年度の売上高は約1400億円、1996年度は約2000億円と、急速に業績を拡大していったため、株式市場においても人気銘柄となった。特に、日本では1994年以降、パソコン市場が急速に拡大してパソコン関連銘柄は軒並み上昇していた。世に言う、ITバブルの始まりだった。2000年の2月はITバブルの頂点で、ソフトバンクの株価は約20万円になっていた。また、ソフトバンクの子会社であるヤフーは、1997年の上場時の初値は200万円だったが、同じく2000年2月には分割考慮後の1株の価格が約6億7160万円になっていた。

投資に対する確かな目も持つ「孫社長」

企業の実態価値に対して割安な株価に投資を行うバリュー投資家にとって、ソフトバンク株の評価は不可能であった。また、当時のIT市場には地に足のついたビジネスの実態を感じることができなかったので、ITバブルには乗ることはできなかった。

おかげで大儲けはし損ねたが、ITバブルがはじけた時にも大きな被害は受けなかった。どこかの時点でバブル相場に入り、いつはじけるか分からない市場を後追いしないとの自ら決めた規律に従っていたからだ。ITバブルの膨張(ブーム)と破裂(バスト)を振り返ると、ソロス氏のリフレキシビティ(再帰)理論の典型的パターンを見ることができる。

ソロス氏は、市場は決して合理的な動きばかりをするわけではないと言った。日本のパソコン市場が拡大しているという市場参加者の現状認識から、IT関連銘柄への投資が行われ、株価が上昇するところまでは正しかった。しかし、ここでブームが形成されたため実態価値以上に株価が上昇してしまったのだ。

その後、バブル崩壊でソフトバンクの株価は100分の1になった。孫社長は株主総会で6時間にわたる熱弁をふるい投資家の心をつかんだそうだ。経営者の熱意と情熱が人の心を動かす。とはいえ、失った信頼を取り戻すまでには長い時間がかかった。行き過ぎたバブルの崩壊は、その修復に膨大な時間を要する。

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)ライブ配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

もちろんITバブルに乗った上で、高値で売り抜けることのできた人もいるだろうから、そのような人から見ればバブルに乗らなかった筆者は投資機会を逃したことになるのかもしれない。しかし、市場が過熱している時には、あえて投資を控えるのも賢明な投資家のあるべき姿だと考える。

以後のソフトバンクの躍進は、皆さんご存知の通りだ。ソフトバンクの高成長の背景には、何よりもまず、孫社長の強いリーダーシップと成長に対する強い意思(執念)があった。例えば、孫社長はしばしば「世界一の会社になる」「300年以上成長し続ける企業を設立する」などと語ってきた。何も知らない人が聞けば、大ぼらのように聞こえるかもしれないが、孫社長には絶対に実現するとの強い意思があったに違いない。

もちろん、ただ意思の力だけで会社が大きくなるわけではない。孫社長には、壮大なビジョンを実現するだけの戦術・戦略の実行・実現の経営力があった。特に筆者が驚かされたのは、孫社長の投資に対する確かな目である。ヤフー、アリババといったベンチャー企業への投資は、投資先企業が想像を絶するほどに成長し、大きな果実をもたらした。アリババについては、ジャック・マー社長に会って5分で投資を決めたなどと広く伝えられるくらい、即断即決の投資であったという。

これらのベンチャー企業への確かな投資は、ソフトバンクの巨額の資金調達に大きく役立った。ソフトバンクの株価が高く評価されている理由も、本体の事業価値に加えて、保有投資有価証券の莫大な含み益による。

【図表 ソフトバンクの株価の推移】

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~