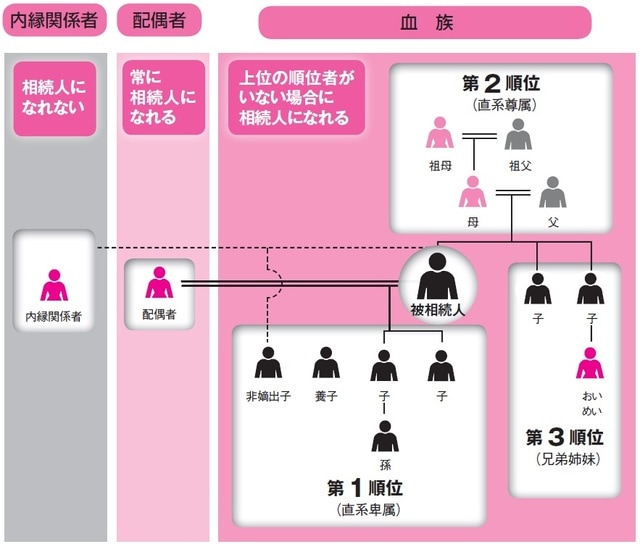

相続人の範囲・優先順位と、配偶者・血族の権利

民法では、相続人の範囲と相続する順位が決められています。血族関係にある相続人は直系卑属(子や孫など)、直系尊属(父や母など)の2つに分けられます。相続を放棄した人や相続権を失った人は、初めから相続人でなかったものと見なされます。配偶者(亡くなった人の妻や夫)は、どんなときでも相続人となります。ただし相続権があるのは、婚姻届が出されている正式な配偶者に限られ、籍を入れていない内縁関係の場合は、相続人にはなれません。

法律で定められた相続人(法定相続人)全員が公平に財産を相続できるわけではなく、誰が優先的に相続できるかも決められていて、上位の順位者がいるときには、下位の順位の血族には相続権はありません。

順番としては、まず被相続人の子が相続人となります。子が被相続人の相続開始以前に死亡しているときや相続権を失っているときは、孫(直系卑属)が相続人となります。このように本来の相続人の代わりになる人を代襲相続人といいます。

次に、被相続人に子や孫(直系卑属)がいない場合は、被相続人の父母(直系尊属)が相続人になり、父母が被相続人の相続開始以前に死亡しているときや相続権を失っているときは、祖父母(直系尊属)が相続人となります。

最後に、被相続人に子や孫(直系卑属)も父母や祖父母(直系尊属)もいないときは、相続人は被相続人の兄弟姉妹となります。兄弟姉妹が被相続人の相続開始以前に死亡しているときや相続権を失っているときは、おい、めい(兄弟姉妹の子)が相続人となります。

養子にも実子と同じように相続の権利があります。養子縁組をしている相続人は、何人いても相続人の立場は変わりませんが、相続税の基礎控除の計算に組み入れることができる養子の数は、決められています。

被相続人に実子がある場合は1人、実子がない場合は2人までとなっています。ただし、以下の場合の養子は、相続税の計算上、実子と見なされ、養子規制の対象からはずされます。

①特別養子制度によって養子になった人

②配偶者の連れ子を養子にした場合

③代襲相続人

また正式な婚姻関係にない男女間の子を「非嫡出子」といいますが、父親から「認知」を受けていれば、実子や養子と同様に第1順位の相続人になります。養子や非嫡出子は「法定血族」といいます。また胎児にも相続権があります。

<理解すること>

●相続人の範囲と順位は、直系卑属、直系尊属に分けられている。

●配偶者はどんな場合でも相続人となる。

●養子にも、実子と同じ相続権が発生する。

キーワード:相続人と被相続人

亡くなった方が被相続人、相続する人が相続人。正確には「法定相続人」といい、民法により相続する人と順番は決められている。配偶者は常に相続人となり、父母と兄弟姉妹は上の順位の相続人がいない場合にのみ相続人となる。

後々もめごとを起こさない、円満な遺産分割のコツ

財産は、被相続人の死と同時に自動的に相続人に移転します。しかし、そのままでは、相続人たちは、相続財産全体を共有財産として所有しているにすぎません。

相続人が複数いるときは、誰がどの財産をどれくらいの割合で相続するかといった話し合いをして、遺産の分け方を決めなければなりません。この遺産の分配を「遺産分割」といい、その割合を「相続分」といいます。

遺産の分割には決まった期限はありませんが、相続税の申告までに決まらないと配偶者の税額軽減の特例などが受けられないため、その頃を目安として分割しておいたほうがいいでしょう。

遺産分割が決まれば、遺産分割協議書を作成します。遺産分割協議書の作り方には決まったルールはありませんが、後にもめ事を起こさないためにも、次の2点には注意が必要です。

①相続人全員が名を連ねること

②印鑑証明を受けた実印を押すこと

さらに、相続人に未成年者がいる場合は、家庭裁判所で特別代理人の選任を受けた代理人が協議を行うことになります。

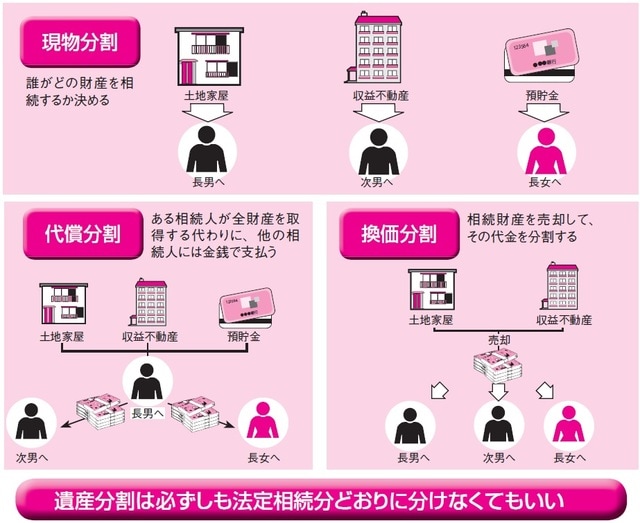

「法定相続分」に則らない場合の、3つの分割方法

民法で定められた相続分を法定相続分といいます。

①相続人が配偶者と子の場合→配偶者1/2、子1/2

②相続人が配偶者および被相続人の直系尊属の場合→配偶者2/3、直系尊属1/3

③相続人が配偶者および被相続人の兄弟姉妹の場合→配偶者3/4、兄弟姉妹1/4

相続人が被相続人より前に死亡したり、相続権を失った場合には子や孫が、本来相続人になるべきであった人の相続分をそのまま受け継ぎます。子、直系尊属、兄弟姉妹が複数いる場合は、それぞれの相続分を頭割りにします。嫡出子と非嫡出子は同等です。

遺言書がない場合、相続人全員が納得すれば、財産はどのように分けてもかまいません。つまり、必ずしも法定相続分どおりに分ける必要はないのです。遺産を分割する具体的な方法には、次の3つがあります。

・現物分割…誰がどの財産を取得するか決める方法。最も一般的。

・代償分割…ある相続人が全財産を取得する代わりに、他の相続人たちに相続分相

当の金銭を支払う方法。

・換価分割…相続財産を売却して、その代金を分割する方法。

以上の方法を組み合わせることも可能です。また、遺産の共有、すなわち遺産を相続人全員で所有するという選択肢もありますが、上記のいずれかの方法で相続人ごとに分割を決めることが一般的です。

<理解すること>

●相続税の申告までに、話し合いによる遺産分割をしなければならない。

●遺産相続の割合を相続分といい、民法で定められている。

●遺産分割方法には、現物分割、代償分割、換価分割がある。

キーワード:相続税の申告

申告書の提出期限は、相続開始の日、つまり亡くなった日の翌日から10カ月以内までで、被相続人の死亡時の住所を所轄する税務署に提出する。申告期限を過ぎていても、税務署長の通知が届く前であれば、申告書を提出できる。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士