「分筆」も工夫次第で節税になる

1つの土地を相続人で分けるために分筆する場合、地形や路線価が変わるために、土地の評価も変わり、結果的に相続税の節税につながります。

土地を分筆することが必ず節税になるわけではありませんが、次のような条件を満たすようであれば節税になります。

●分筆後の所有者が別々であること

●分筆により、地形や接する道路や路線価が変わること

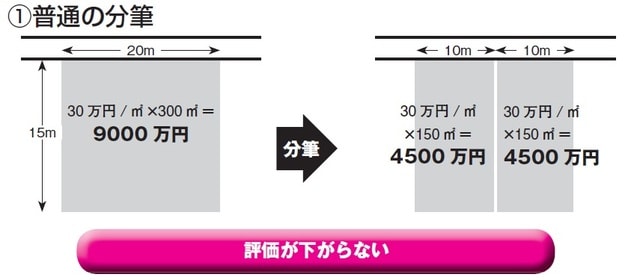

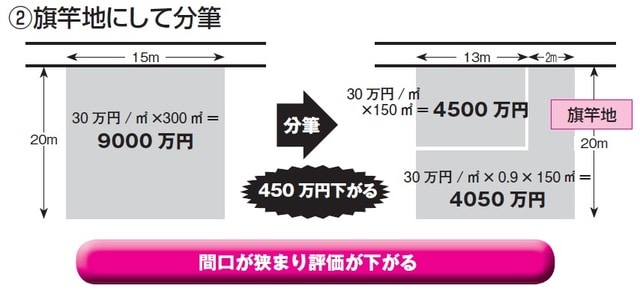

たとえば、下記の図表1~3のように、一方の道路に面する300㎡の土地の場合、①間口20m×奥行き15mと、②間口15m×奥行き20mでも、同じ路線価×面積で評価するため、評価額は同じになります。

ところが、遺産分割で所有者を分ける場合、図表1は間口10mずつの等分で分筆することができるので、それぞれの評価は変わりません。しかし、図表2の場合、間口の半分7.5mで分筆することも物理的には可能ですが、建築を想定すると無理が生じるため、手前の区画と進入路を取った奥の区画(旗竿地)に分けるのが一般的です。そうすると奥の区画は変形地となり、評価の総額が下がり、相続税が下がることになります。

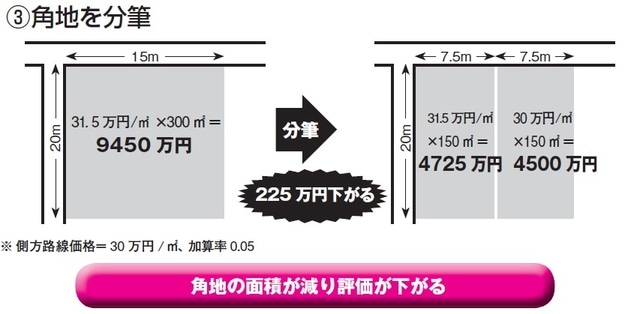

また図表3のように、二方の道路に面した角地や三方の道路に面した三方路地などを分筆することにより、角地の面積が減り、一方路に面する土地ができると、そこで路線価の違いが生じるため、結果的には相続税が下がることになります。

いずれにしても、土地の分筆による節税は、相続後に所有者が変わることが前提であり、分筆しても1人の相続人が所有するならば、減額にはなりません。

<理解すること>

●土地の分筆のやり方次第で、相続税の節税につながる。

●分筆後の所有者が別々になることが条件。

●地形や接する道路や路線価が変わるため評価が下がる。

キーワード:土地の分筆

登記簿上の1つの土地を、登記簿上複数に分けること。土地を分けずに複数の所有者がいる場合は共有となる。

土地の「面積・形状・道路状況」で評価を軽減

市街化の土地の評価は「路線価×面積」で計算されます。多くの土地は整形地といい、長方形、正方形に整った形状の敷地ですので、「路線価×面積」の計算式で算出できます。

しかし、なかには整形地でない土地もあり、現況を確認することにより、現実的な評価をすることで減額の要素が見つけられます。たとえば、旗竿地やL字型・三角型の土地、がけ地や傾斜地・高低差のある土地などもあり、これを不整形地といい、利用しにくい部分を補正率を適用することで評価します。補正率は1%以下となっており、整形地と比べて評価が低くなるのです。また、道路に接していない無道路地だったり、セットバックが必要な土地も評価が下がります。

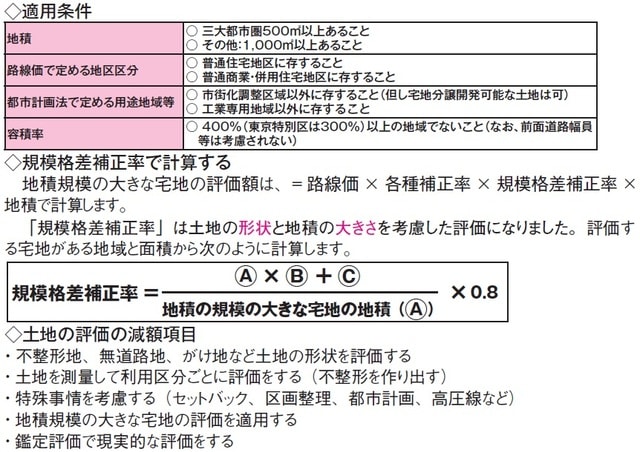

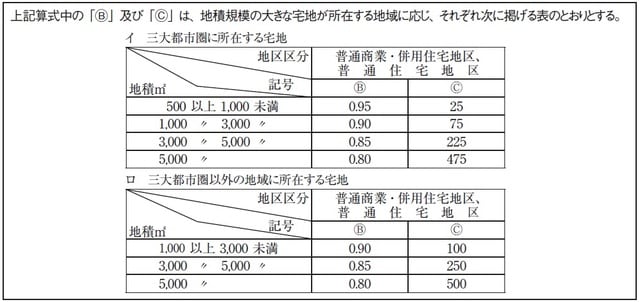

地積規模の大きな宅地の評価は、「規模格差補正率」を算出して計算する評価方法で、土地の形状と地積の大きさを考慮した評価になります。地積、地区区分、用途地域、容積率などにより補正率を算出しますが、今までの広大地評価よりは減額率は小さくなります。

また、路線価評価が市場価値と大きくかけ離れていることも多く、取引事例を基にした「不動産鑑定評価」を相続評価として申告することも可能です。

一体の土地を自宅や賃貸住宅や貸家など違う目的に利用していれば、利用区分ごとに土地を測量することで一つひとつは不整形地になることが多く、減額の要素となります。さらには、区画整理、都市計画道路、高圧線下などの特殊事情により土地の利用を制限されていることがあれば、マイナス要因として評価減することができます。

<理解すること>

●不整形地やがけ地は、整形で平たんな土地より評価は下がる。

●一体の土地を異なる目的で利用していれば、減額の要素となる。

●面積が大きな土地は、一定の条件に該当すれば、地積規模の大きな宅地の評価を

適用できる。

キーワード:地積規模の大きな宅地の評価

「規模格差補正率」による評価方法で、土地の形状と地積の大きさを考慮した評価になる。地積、地区区分、用途地域、容積率などの判断基準によって、補正率を算出する。今までの広大地評価よりは減額率は小さくなる。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士