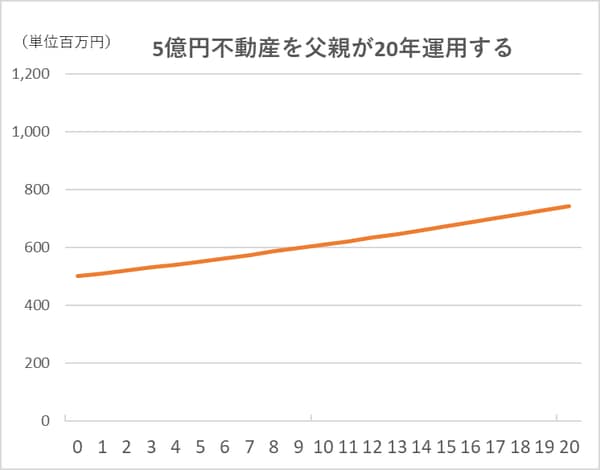

一方、父親が5億円で不動産(利回り2%)を購入し、所得の再投資を続けて20年間運用すると、次の図表6のようにおよそ7.5億円まで増えます。不動産所得の再投資という仮定は、建物の修繕をひたすら続けて資産価値を落とさないようにすると考えてください。金融商品よりも利回りが低いため、税引前で7.5億円と、それほど儲かっていません。

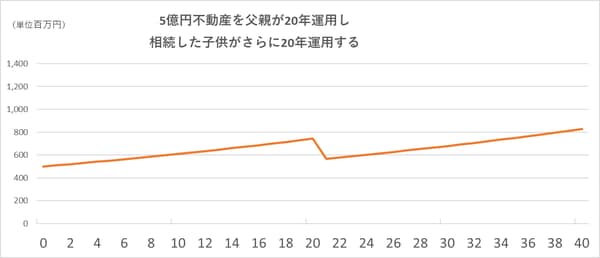

次に、父親が5億円で不動産(利回り2%)を購入し、不動産所得の再投資を続けて20年間運用を行い、相続を迎えるシナリオを検討します。相続人である子供が運用を継続し、さらに20年間運用を行いますと(トータル40年間の運用です)、次のグラフのようにおよそ8.5億円まで増えます。ただし、相続時に課税される評価額は、取引価額の半分まで50%圧縮されるものとします。

父親の世代で7.5億円まで増やしたのに、子供の世代では40年後に8.5億円となり、プラス1億円しか増えていません。これは、相続の際に相続税として▲1.8億円の支出を伴うからです。40年目に現金化したとすれば、最終的な税引前の利回り(IRR)は、1.3%となりました。相続税という大きな支出がありますので、当初の利回り2%を下回る結果となるのでしょう。

相続税を考えると「現金預金」は最悪の選択?

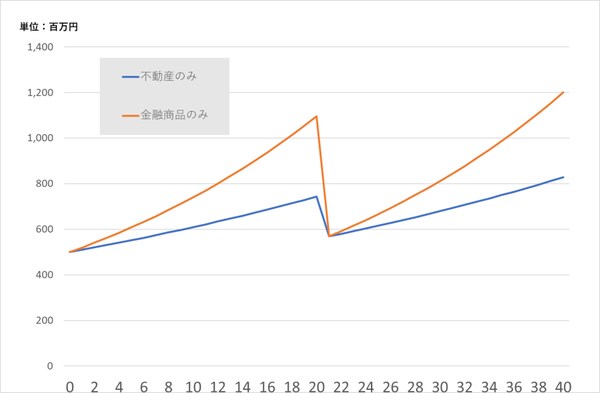

それでは、金融商品と不動産を単純に比較してみましょう。結論は、金融商品は資産を大きく増やすことはできるが、相続時に大きく減らしてしまう、不動産は資産を大きく増やすことはできないが、相続時でもあまり減らさないということです。

金融商品を売っている証券営業マンが利回りの高さをアピールしていることは、「資産を増やす」局面しか見ていないということであり、不動産を売っているハウスメーカー営業マンが土地活用による相続対策をアピールしていることは、「資産を減らさない」局面しか見ていないということなのです。

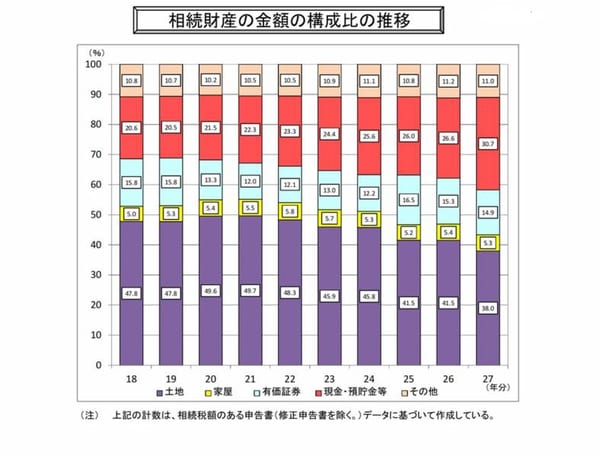

我が国の相続財産の構成比を見ますと、有価証券(金融商品)の割合はほとんど変化していませんが、土地の割合が低下している一方で、現金預金の割合が上昇しています。増やすための金融商品を所有せず、また、減らさないための不動産を所有していない状況は、世代間を通してみれば、確実にマイナスの運用利回りをもたらします。相続税という制度のある我が国では、現金預金という資産の所有は最悪なのです。

出所:国税庁、平成27年分の相続税の申告状況について

(https://www.nta.go.jp/information/release/kokuzeicho/2016/sozoku_shinkoku/index.htm)

岸田 康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役

国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士