金額の上限は2500万円、ただし贈与する人に条件あり

前回の続きです。

北井 贈与についてはもう一つ、「相続時精算課税制度」を利用する節税方法があります。

相子 あ、それ近所の方が利用して失敗していたんです。なんだか長い名前で覚えてるんですけど、どのような方法なんですか?

北井 「相続時精算課税制度」とは普通なら贈与税がかかる多額の贈与について、納税を先延ばしにして相続のときに精算することができるという制度です。一般に贈与税より相続税の税率のほうが低いので、祖父母や親の世代から住宅購入資金などを必要とする若い世代にお金が流れるよう2003年に導入されました。

相子 金額の上限は……えーと、たしか2500万円でしたよね?

北井 よくご存じですね。そのとおりです。ただし、贈与する人はその年の1月1日時点で満60歳以上で、贈与を受ける人の親もしくは祖父母に限られています。

相子 近所の方のお話を聞いて、最近少し勉強したんです。一度に2500万円を贈与できるのは大きな利点ですよね。

北井 そうですね。それに2500万円を超えた分についての贈与税は一律20%となっています。暦年贈与の場合にはたとえば3000万円以上なら税率は45%にもなるので、かなりお得です。

一度利用すると、以後は暦年贈与の非課税枠を使えない

相子 でも、なかなか現金というわけにはいかないと思うんですけど、何で贈与するのがいいんでしょうか。

北井 「相続発生時までに価値が上がると考えられる財産や、価値を生み出すと考えられる財産」を贈与すると、結果的に相続税を節税することができます。

相子 うーん、たとえばどんなものがありますか?

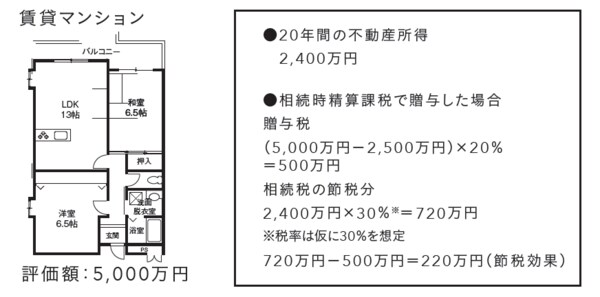

北井 たとえば賃貸マンションなど収益不動産の贈与はこの制度を使って節税できる典型的な例です。被相続人が所有し続けると、たとえば20年間で2400万円の不動産所得をもたらし、被相続人の相続財産を増大させます。相続時精算課税制度を活用して子供に贈与すれば、その分は子供の財産となるので、相続の際に課税されることがありません。

相子 利用の際の注意点はありますか?

北井 「相続時精算課税制度」を一度利用すると、その後は暦年贈与の非課税枠を使うことができません。また、土地を贈与したらその土地については自宅などの相続に利用できる「小規模宅地等の特例」という制度を使えなくなるというデメリットがあります。ちなみに「相続時精算課税制度」を利用するときには税務署への申告が必要です。

相子 よくわかりました。それぞれのメリットとデメリットをよく考えてから使わないといけませんね。

【図表】相続時精算課税制度の利用例

まとめ

● 暦年贈与はコツコツ地道な相続税対策なので、早めに始める必要がある

● 相続時精算課税制度は大きな額を一気に贈与できるので、先を見越して利用することが大切