父亡きあと、母は今の家に住み続けられるのか?

相子 先生、一つとても心配なことがあるんです。父にもしものことがあった場合、母は今の家に住み続けることができるんでしょうか?

北井 相続のことを考えるときにとてもたくさんの人が持つ心配事ですが、たいていの場合は大丈夫です。その理由は「小規模宅地等の特例」という制度があるためです。

相子 そんな制度があるんですか?

北井 はい。相続財産の中でも特に土地については、一緒に暮らしたり仕事をしたりしている家族にとって、高額の相続税が課税されると困ってしまうことがあります。そこで一定の要件に当てはまる土地については、相続財産として非常に低く見積もることが定められているのです。

「小規模宅地等の特例」の対象となる土地とは?

相子 具体的にはどんな土地が特例の対象なのでしょう?

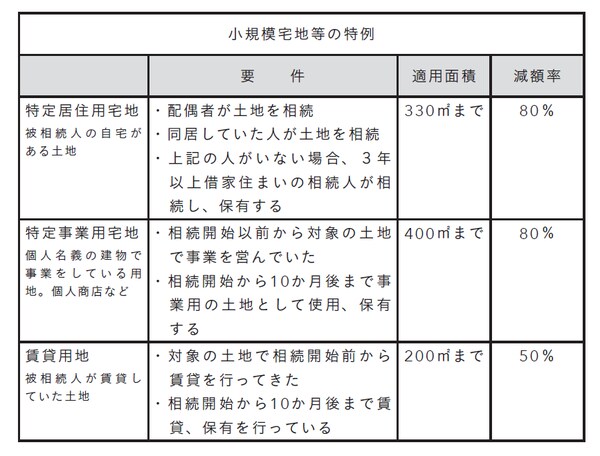

北井 「住宅の敷地として居住に使っていた土地」「事業に使っていた土地」「賃貸していた土地」という3種類が対象です。

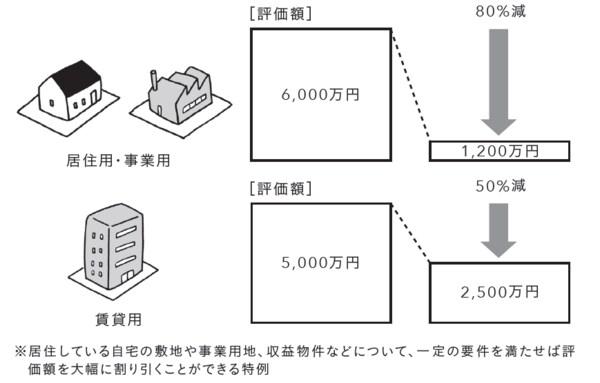

相子 特例が適用されたら、評価額はどのくらいに下がるんですか?

北井 土地の種類によって違いますが、たとえば居住している住まいの土地であれば80%引きとなります。5000万円の土地なら1000万円と評価されるのです。

相子 すごく大きな減額ですね。

北井 非常に大きいので、「相続税が課税されるかどうかはこの特例を使えるかどうかで決まる」という家庭も少なくありません。たとえば相続人が3人の場合、相続税の基礎控除額は3000万円+600万円×3人=4800万円となります。自宅の土地評価額5000万円、預貯金や金融資産が3000万円あれば、控除額を超えるので相続税の課税対象となります。ところが「小規模宅地等の特例」を適用すれば土地の評価額は1000万円に抑えられるため、預貯金等と合計しても評価額は4000万円となり、税金はかかりません。

[図表]小規模宅地等の特例