高い法人税のままでは国際競争力の弱体化も

法人実効税率は世界的に見ても引き下げられる傾向にあります。振り返ってみると、平成2年頃の日本の法人実効税率は最大50%で、欧州各国の税率も当時は平均的に40%を超えていましたし、中でもドイツは日本以上に高い税率でした。つまり、日本や米国が突出して高いわけではなかったのです。

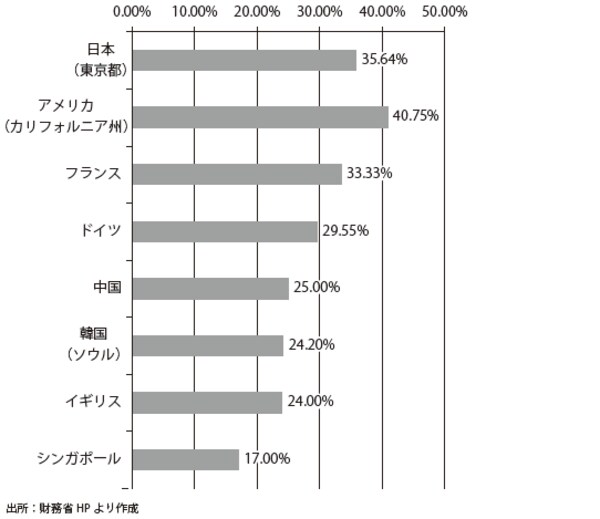

しかしながら、経済のグローバル化に伴い、世界の大企業はコストを抑えるため、より法人税率の低い国に本社を移転する動きを見せるようになります。結果、法人実効税率が高いと海外の企業が参入してくれず、税収が増えないという悪循環が生まれ、法人実効税率を引き下げる国が増えていきました。例えば、ヨーロッパ各国は前述のように、その多くがかつては40%台だったものが、今では20%台の国が増えています。

[図表]法人実効税率の国際比較

それに比べると、日本の税率がいかに高いかがわかるでしょう。隣接する中国や韓国も、法人実効税率は20%台です。企業からすれば税金はコストなので、利益の約4割を持っていかれるよりは、2割強ですむほうがいいに決まっていますから、おのずと中国や韓国に拠点を置く会社が増えてきます。このままだと、日本の国際競争力はますます弱体化しかねません。

そう考えると、法人実効税率はさらに引き下げる必要がありますし、現政権を握る自民党も、公約においては減税に前向きです。

個人事業主の課税率は最高で55%、法人化しなければ損

一方で、個人に対する課税の状況はどうでしょうか。実は、法人税とは真逆の方向に動いています。平成25年度の税制改正でも、平成27年1月1日からの所得税の最高税率が40%から45%(課税所得4000万円超の部分)に税率アップされ、増税されました。

背景にあるのは消費税増税です。よくいわれているように、消費税増税には低所得者のほうが高所得者より負担感が増すという、逆進性の問題があります。このことによる不平等感を解消するためにも、高所得者ほど負担感が増すことになる累進課税の強化が決定づけられたといっていいでしょう。

また、財政の歳入の面から考えても、法人税を引き下げるためには税収を確保する必要があり、個人から徴収する税金を上げざるを得ません。今後も、個人への課税強化に白羽の矢が立つのは免れないことといえます。

こうした流れを踏まえると、ビルオーナーが個人事業主として賃貸業の収益を得て、高い所得税(住民税10%部分と合わせると、平成27年1月1日から最高55%)を支払うよりは、法人化によって安くなりつつある法人税を支払ったほうが、今後両者の税率差が増大する可能性も含めると、トクする場合が多いと結論づけられるのです。