子どもたちによる争続を防ぐための「会社分割」

すでに法人化を駆使してビル賃貸業を営むKさんは、都内の山手線沿線の駅から徒歩10分以内の立地にある不動産を2棟所有しています。それら不動産を、Kさんは1社で所有していましたが、相続の準備を行う必要があることは常々感じており、試行錯誤をしていたそうです。

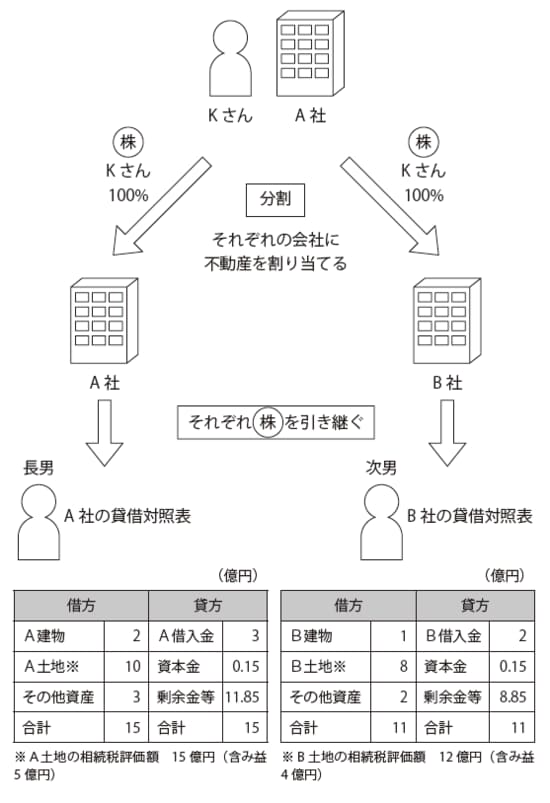

Kさんの頭の中には、長男にはA不動産を、次男にはB不動産を承継させる、というイメージができていました。不動産の時価は2棟合わせて30億円、含み益は9億円に達します。当初、Kさんは順調に増えていく会社の資産=株価を見ながら、所有する会社の株式をどのように子どもたちに相続させるのがいいのか、毎日のように悩んでいたといいます。

長男は外資系証券マン、次男は国内上場企業で部長を務めており、優秀な兄弟はお互いにライバル意識を燃やしてしまい、これまでにもたびたび衝突していた姿を見て、一緒に会社経営させるのは好ましくないだろうと考えていました。

不動産そのものはA不動産、B不動産ともに立地もよく資産価値や収益性といった面でも、無理に売却して現金で分割することは避けたいと考えています。とりあえずは、法人株式の生前贈与を少しずつしていけばいいのだろう、とKさんは考えていたようです。

Kさんの顧問税理士は、非常に高齢だったため、相続税対策への提案もありませんでしたが、たまたま弊社が開催したセミナーに参加された縁でコンサルティングを行うことになりました。

現在の状況のまま相続が発生してしまうと、兄弟2人で1社の株式を共有することになり、不動産の投資判断に支障をきたす可能性がありました。将来の「争続」の火種になりかねないため、早々の相続対策を提案させていただきました。

現実的には、2人の息子は優秀であり、それぞれ不動産を管理できる能力を持っていたために、私はA社を2つに完全分離して、それぞれに不動産を個別に保有させる「会社分割」の方法を提案させていただきました。

グループ内の法人と所有不動産を効率的に組み換える

イメージとしては次のような3ステップとなります。

●父を株主として会社を2社に分割する

●分割の際にそれぞれの会社に不動産を割り当てる

●兄弟が1社を共有することはせず、それぞれが100%株主となるように相続する

前回ご説明した組織再編税制を活用することでこの方法が可能となります。いわゆる100%株主グループ内であれば、かなり効率的にグループ内の法人とその所有する不動産を、含み益に対する課税を気にせず組み換えることが可能です。

[図表]会社分割を相続に生かす

本来、このような組織再編税制は製造業と販売業を行っているような一般事業会社で活用されることが多く、その際には、株式評価額を大きく引き下げ、相続税の直接的節税につながることも少なくありません。

これを不動産所有法人で活用する場合には、財産評価の仕組み上、直接的な相続税の節税を生み出せることは多くなく、検討する価値がないなどと思われがちです。

しかし、兄弟で共有することになった結果、自由に活用することができない相続財産を取得することよりも、会社分割によりそれぞれが自由に活用できる財産を取得できるようになるのであれば、それはそれで財産の有効活用という意味で、かなり重要な財産承継対策の一つであるといえます。

ただし、新設法人では新規に不動産を取得することで、「不動産取得税」や「登録免許税」といった不動産の移転に伴うコストが発生するために注意する必要があります。不動産取得税は、不動産と併せて一部事業を移転するなどの条件を満たせば課税されないケースもあるので、税理士などに確認してみてください。

分割後の対策としては、オーナー(Kさん)には遺言書をきちんと作成して、A社株は長男、B社株は次男としっかり指定しておくように依頼しました。

事前に、父から子どもたちに説明をしているとはいえ、相続発生時の状況がどのように転んでいるかは本当にわかりません。せっかく分割をしたのに、それが故に争続になってしまっては、Kさんも何のための対策だったのかとがっかりしてしまいます。

また、開業後3年未満の会社は不動産の評価についての「3年縛り」があるため、株式の評価額が高い状態になりがちです。そのため3年経過し評価額が下がったところで、Kさんの持ち株を毎年、それぞれ長男と次男に贈与していくようにしました。

今後、順調に借入金が減少し、会社の純資産が増加していくことが確実視されていけば、「相続時精算課税」を使って、一括贈与することを検討してもいいかもしれません。