「土地の無償返還に関する届出書」で不利益を回避

ビルオーナーにとってメリットが見込まれる法人化ですが、今まで個人で行っていたものを法人と個人を駆使して行っていくことになるので、いろいろと複雑な面が生じてきます。このあたりについては、税理士の指導を受けつつデメリットを回避し進めていくことが重要です。

その中でも特に注意しなくてはいけないのが、ビルの土地に関する部分となります。相続が発生したときに過大な相続税を納める事態を避けるためにも、この部分はぜひしっかり理解し、準備しておくことが大切になります。

例えば、父親の土地に建てられた商業ビルを、子どもが代表となっている法人Aに譲渡した場合、通常の取引では「借地権」が発生して法人Aは地主である父親に地代を支払うことになります。

地代は、例えば固定資産税額の3倍程度といった「相場」に応じた金額を支払う必要がありますが、問題なのは借地権を設定する場合、契約書を交わして「保証料」「権利金」といった名目で一定の金銭を預かることになるのが一般的であるということです。借地権の相場となると実際には数百万円、数千万円の単位になってしまいます。

そこで、実際には父親のような親族の保有する土地の上に、同族が運営する法人Aが建物を所有する場合には、借地権設定のための保証料や権利金は受け取らないのが通常となっています。

ここで問題になるのが、通常は借地権として発生するはずの権利金を、税務手続き上、適正に処理しておかないと、税務署側で「認定課税」を行い、権利金に相当する金銭の授受があったものとして法人Aに法人税が課税されてしまうケースがあります。

これが通称「権利金の認定課税」といわれるものですが、課税されない方法があります。それは、税務署に対して、あらかじめ「土地の無償返還に関する届出書」を提出しておけばいいのです。

この届出書を出すことで、法人Aが将来、土地を無償で土地の所有者である父親に返却することを表明することになり、結果として権利金の授受がない状態であっても、借地権の認定課税がされずにすみます。また、実際に相続が発生して、権利関係が変化して借地権契約を解消しなければならなくなったときでも、スムーズに処理されることになります。

そういう意味では、この土地の無償返還に関する届出書を出しておく、おかないでは大きな違いが出てくることになります。

法人化には「給与所得控除」などのメリットも多い

不動産の法人化のメリットの中でも、法人化することでいろいろな経費を損金として計上できるメリットは幅広く知られているものです。とりわけ、先ほどからご説明しているように妻や子どもを法人の役員や従業員にして、給与を支払って必要経費として計上することができるメリットはほとんどのビルオーナーが使っている節税法の一つです。

役員や従業員に支払った給与は受け取った側では「給与所得」となり所得税の課税対象となるのですが、給与所得には、あらかじめ定められた金額が「給与所得控除」として課税対象額から差し引かれる制度があります。個人事業主の必要経費の代わりに、実際にお金を使う、使わないにかかわらず、一定額を必要経費として認めてくれる制度です。

本来、必要経費は実際に支払った分だけを必要経費として計上することになるのですが、給与所得控除額は収入金額に応じて控除金額が決まっているので、言い換えれば現金を支払うことなく必要経費として算入できることと一緒になります。つまり、「給与所得控除」という、コストなしの税制上のメリットを活用することができるというわけです。

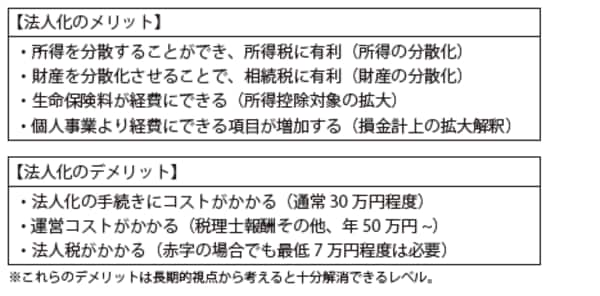

[図表]法人化のメリット・デメリット