金は長らく個人や各国政府により貴金属として評価され、今日も使用されている最も古い交換手段および価値保存手段の一つです。世界市場において、金は米ドル建てで取引されるため、金と米ドルの間にはしばしば逆相関の関係が生じます。日本など米国外の投資家にとっては、それが為替リスクをもたらします。従って、日本の投資家による金投資のリターンは、米ドル建ての金価格と米ドル・円為替レートの変動という2つの主要因に影響されます。そこで今回は、2000年以降の25年分のデータをもとに、ステート・ストリート・インベストメント・マネジメント社のゴールドストラテジストであるアーロン・チャン氏が、「金と円」の関係とヘッジの有効性について考察します。

為替ヘッジの効果は、レジームによって大きく異なる

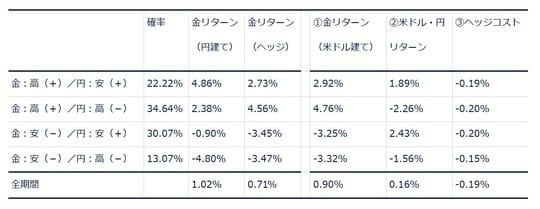

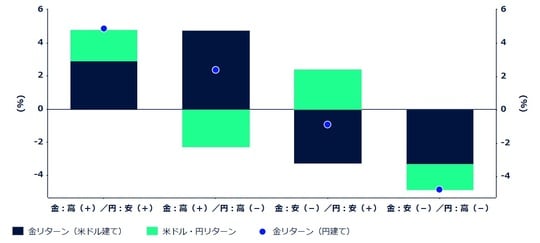

図表2に示すように、過去のデータから、ヘッジの有効性がレジームによって大きく異なることは明らかであり、特定のレジームではヘッジの必要性が低くなる一方、他のレジームではリスク管理のためにヘッジがより重要となる可能性があります。

特に注目すべきは、米ドル建て金価格の平均月次リターンが0.9%だったのに対し、米ドル・円レートのリターンはわずか0.16%だったことです※2。

これは、円ベースでみた金投資のパフォーマンスが主に米ドル建て金価格の変化によって決定され、米ドル・円レートの変動は二次的な役割しか果たさないことを明確に示しています。

図表3はこの関係を裏づけており、すべてのレジームにおいて金投資のリターンの構成要素として、金価格のリターンが一貫して米ドル・円のリターンを上回っています。

「金:高(+)と円:安(+)」(レジーム1)時には、ヘッジなしのリターンは+4.86%に急上昇し、ヘッジありのリターン(+2.73%)を大幅に上回っています。

逆に、「金:高(+)と 円:高(-)」(レジーム2)の下では、ヘッジにより為替変動のマイナスの影響が緩和されることから、ヘッジありのリターンがヘッジなしのリターンを上回っています。こうしたレジームの月では、ヘッジありリターンが平均+4.56%だったのに対し、円高によりヘッジなしリターンは+2.38%に低下しています。

「金:安(-)と円:安(+)」(レジーム3)では、ヘッジなしの円建て金投資が有利な為替効果を享受し、ヘッジありのリターンを平均2.55%上回っています。これら3つのレジームは分析事例の大半を占め、その発生確率は合計で87%となっています※3。

一方、不利なレジームである「金:安(-)と円:高(-)」(レジーム4)の間は、為替変動により、ヘッジを行っていない日本の投資家にとっては損失が大きく増幅される可能性があります。それらの月では、ヘッジなしの円建て金投資の平均リターンは-4.8%となっている一方、ヘッジありでは約-3.5%と、ドローダウンが約1.3%ポイント軽減されています(損失は27%縮小)※4。

この不利なシナリオは全体の検証月の13%でしか発生していませんが、そうした状況ではヘッジによるプロテクションが特に有益であることが証明されています。

ヘッジは、円高の影響を効果的に打ち消し、金価格の下落による損失がさらに増幅されるのを防ぎ、ドローダウンとボラティリティの両方を低減します。

たとえば、円建ての金投資家にとってパフォーマンスがもっとも悪かった2008年10月には、ヘッジなしのリターンが23.46%の下落だった一方、ヘッジありのリターンは17.84%の下落にとどまり、5.6%ポイントの差がつき(損失は24%縮小)、ヘッジは投資家が市場の混乱期をより上手く乗り切る助けとなりました※5。

無料セミナー(会場+オンライン)

【資産運用】3月26日(水)開催

<WBCオフィシャルパートナー特別企画>

里崎 智也氏×上重アナが語る!世界を制した「リード術」

ステート・ストリート・グローバル・アドバイザーズ株式会社

ヴァイス・プレシデント

ゴールド・ストラテジスト

2024年6月にステート・ストリート・グローバル・アドバイザーズ株式会社に入社。グローバルのSPDR(スパイダー)・ゴールド・ストラテジー・チームに所属する日本拠点のストラテジストとして、日本における機関投資家ビジネスおよびファンドやETFを担当するインターミディアリービジネスのセールス活動を、金(ゴールド)とETFプロダクトの専門家としてサポート。

ステート・ストリート・グローバル・アドバイザーズ株式会社に入社以前は、ウェルメイ株式会社のゼネラルマネージャーとして不動産投資の評価や新しい投資機会のソーシング業務に従事。それ以前は、ナットウエスト・マーケッツ証券会社、ソシエテ・ジェネラル証券株式会社、ICBCスタンダードバンクでさまざまな役職を歴任。ICBCスタンダードバンクでは金を含むプレシャス・メタル(貴金属)の営業担当として、ビジネスの推進や顧客リレーションの開拓も担当。ボストン大学経済学学士およびマギル大学大学院経営学修士を取得。また、慶応義塾大学にて日本語プログラムを修了。

なお、ステート・ストリート・インベストメント・マネジメントは、ステート・ストリート・グローバル・アドバイザーズ株式会社が行う資産運用関連業務のブランド名である。

著者プロフィール詳細

連載記事一覧

連載【ステート・ストリート・インベストメント・マネジメント】金市場を徹底分析

〈注釈〉

※1 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

※2 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

※3 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

※4 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

※5 Bloomberg Financial L.P. and State Street Investment Management. Data from October 1, 2008 to October 31, 2008.

※6 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

※7 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to December 29, 2006.

※8 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2007 to December 31, 2019.

※9 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2020 to July 31, 2025.

※10 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

※11 Bloomberg Financial L.P. and State Street Investment Management. Data from January 1, 2000 to July 31, 2025.

★1 出所:ブルームバーグ・ファイナンスL.P.、ステート・ストリート・インベストメント・マネジメント、データ期間: 2000年1月1日~2025年7月31日、注記:307ヵ月の観測期間のうち、円相場が安定していたため、4つのいずれの相場局面にも該当しなかった月が1ヵ月ありました。したがって、棒グラフには合計306ヵ月が示されています。

★2 出所:ブルームバーグ・ファイナンスL.P.、ステート・ストリート・インベストメント・マネジメント、データ期間:2000年1月1日~2025年7月31日、注記:円建て金価格(為替ヘッジなし)は(1)米ドル建ての金価格のリターンと(2)米ドル・円レートのリターンで形成されます。これに対して、円建て金価格(為替ヘッジあり)は(1)米ドル建ての金価格のリターンと(3)ヘッジコストで構成されています。一般的な指針として、為替ヘッジは円高局面ではプロテクションを提供する一方、円安時にはリターンを抑制する可能性があります。

★3 出所:ブルームバーグ・ファイナンスL.P.、ストリート・インベストメント・マネジメント、データ期間:2000年1月1日~2025年7月31日

〈用語集〉

・中央銀行……国または国家連合のために、貨幣および信用の創造と分配を独立性をもって管理する金融機関。

・中央銀行金協定……第1次中央銀行金協定(CBGA-1)は、ワシントン金協定とも呼ばれ、1999年9月26日に欧州15ヵ国の中央銀行と欧州中央銀行(ECB)によって締結されました。

各国中銀による協調性を欠いた売却と金の貸出増加が価格下落を招く事態となり、同協定は金市場を安定化させることを目的としていました。

同協定では、通貨準備における金の役割が再確認され、公的部門の活動に制限が設けられました。署名国中央銀行による金の売却の総量は5年間で2,000トン(年間約400トン)を上限とし、金の貸出やデリバティブの利用を増加させないことで合意しました。

この措置は不確実性を軽減し、透明性を高め、現代の金市場ダイナミクスにおける転換点となりました。

同協定はその後、2004年、2009年、2014年と3回にわたり延長・更新されました。2019年に、ECBはこの20年続いた協定を延長しないことを発表し、金は依然として重要な準備資産だと指摘しました。

ECBと同協定に署名した21ヵ国の中央銀行は、大規模な金売却の計画はないことを確認し、中央銀行は10年近くにわたり金を買い越していると強調しました。

【ご留意事項】

本書は、投資の推奨や投資アドバイスを意図したものではなく、そのようなものとして依拠されるべきではありません。

本稿に示されている見解は2025年9月17日時点のSPDRゴールド戦略チームの見解であり、市場やその他の状況によって変わる場合があります。本資料には、将来の見通しと見なされる可能性のある記述が一部含まれています。その様な記述は、将来のパフォーマンスを保証するものではなく、実際の結果や展開はこれら予想とは大きく異なる場合がある点にご注意ください。

提供された情報は、投資助言に該当するものではなく、そのようなものとして依拠されるべきではありません。本情報は、有価証券の購入の勧誘または売却の申出とみなされるべきものではありません。本情報は、投資家の特定の投資目的、戦略、税務上の地位または投資期間を考慮したものではありません。ご自身の税務・財務アドバイザーにご相談ください。

ここで言及されている商標およびサービスマークは、それぞれの所有者の所有物です。第三者のデータ提供者は、データの正確性、完全性または適時性に関していかなる保証または表明も行わず、また、かかるデータの使用に関連するいかなる種類の損害に対しても責任を負いません。

当社の書面による明示的な同意なしに、本著作物の全部または一部を複製、複写もしくは送信し、または第三者に開示することはできません。

コモディティやコモディティ指数に 連動した証券は、全体的な市場動 向の変化や金利の変化、さらには天 候、疾病、通商停止や政治的ないし 規制的な展開、対象コモディティに 係る投機者や裁定者の取引活動な ど、他の要因の影響を受けます。

コモディティへの投資は大きなリスクを伴うため、すべての投資家に適した投資対象ではありません。

過去の実績は、将来の投資成果を保証するものではありません。

本資料は、ステート・ストリート・グローバル・アドバイザーズが作成したものをステート・ストリート・グローバル・アドバイザーズ株式会社が和訳したものです。内容については原文が優先されることをご了承下さい。

ステート・ストリート・グローバル・アドバイザーズ株式会社

金融商品取引業者 関東財務局長(金商)第345号

加入協会:一般社団法人 日本投資顧問業協会、一般社団法人 投資信託協会、日本証券業協会

© 2025 State Street Corporation.

8430467.1.1.APAC.RTL

Exp date:9/30/2026