ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

「公的な保障制度」を踏まえたうえで、必要最低限を考える

ときどき、「病気で入院したら、保険が下りて得しちゃった!」という声を耳にすることがあります。本人は得した気分かもしれませんが、この認識はいただけません。

そもそも保険とは「滅多に起きないが、起きてしまったら大変」な事態に備えるものです。もしかすると「得した」と思った人は、必要以上の保障の保険に加入し、毎月多額の保険料を払っているのかもしれません。保険は必要最低限でよく、もし貯蓄でなんとなかなる範囲であれば、保険は必要ないのです(第9回『健康不安高まる高齢者、同世代には重病人もチラホラ…やはり「医療保険への加入」は不可欠か?【FPが解説】』も参照)。

さらにいうと、公的保障についてもっとしっかり理解する必要があります。公的な保障制度を理解すると、いかに自分が過剰な民間保険に入っているかわかるかもしれません。

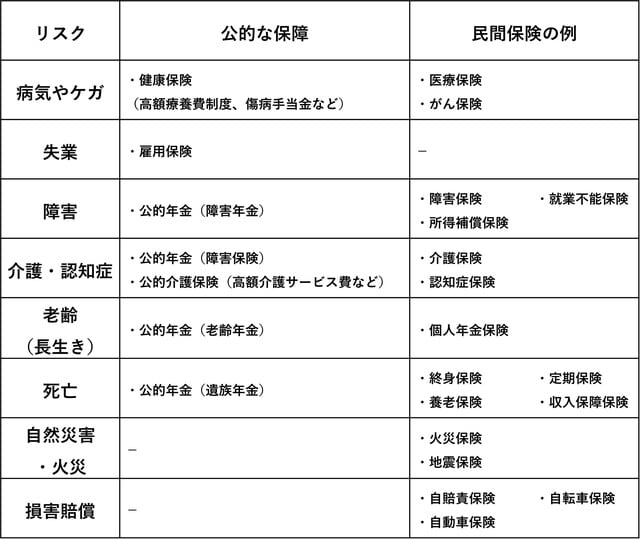

公的な保障制度のなかで重要なものを、掘り下げてみましょう。[図表1]には、公的保障制度を記載しました。関連する民間保険も併記しています。

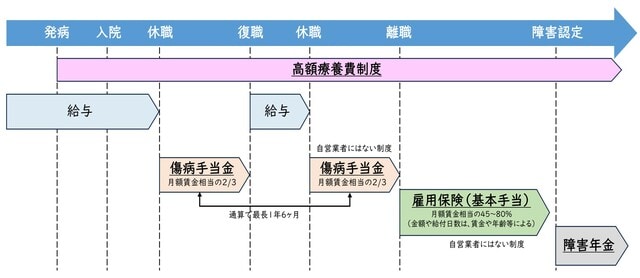

このなかで、とくに闘病時に利用できる公的保障制度を理解することが大切です。[図表2]は、闘病時に利用できる公的保障制度を利用できるタイミングがわかるように時系列で表しています。

[図表2]では、会社に勤めているときに発病して入院し、長期療養のために休職することになり、その後復職したものの再度休職し、最終的に離職を決断し、その後障害認定を受けたという例を示しています。この流れの中でのような制度が利用できるかを考えていきます。

◆高額療養費制度、企業によっては付加給付制度

健康保険には高額療養費制度があります。国会で議論されていたので聞き覚えのある人も多いのではないでしょうか。窓口で支払う医療費には上限があるのです。「病気をしてもまったく生活に影響しない」とはいいませんが、「病気をしたことで生活が破綻してしまった」とはならないように、健康保険から保障をしてくれるのです。これは非常に意味のある制度です。

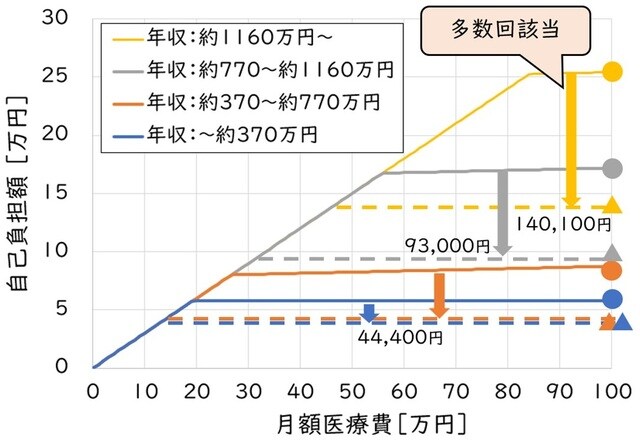

高額療養費制度のイメージを3割負担の人を例に[図表3]に示します。斜めの直線が3割負担のラインです。実際に医療にかかった金額(月額医療費)に対して自己負担額はその3割です。単純な3割負担では、高額な医療を受けた場合に青天井で自己負担が増えてしまいます。医療を受けることを断念する人や、日々の暮らしに支障が出る人が出てきてしまうかもしれません。

そのため、自己負担に上限を儲ける高額療養費制度が用意されています。高額療養費制度によって、自己負担の上限は3割負担の斜めのラインから横に伸びる実線のラインになります。年収によって月額の医療費負担の上限が決まっていることがわかると思います。非常に助かる制度であることがよくわかると思います。

加えて、治療が継続して医療費負担が重い人のために「多数回該当」という制度もあります。過去12ヵ月以内に3回以上限度額に達した場合、4回目から限度額が下がる制度です。点線のラインが多数回該当となった場合の月額の自己負担額です。

高額療養費制度は、年収のグルーピングがやや大括りという課題はありますが、非常に助けとなる制度といえます。

さらに、勤め先の健康保険組合によっては、付加給付制度がある場合があります。高額療養費制度の上限額をさらに下げてくれる制度です。上限を月額2万円、3万円といったかなり低いところに設定してくれる健康保険組合もあります。もし付加給付制度が充実している健康保険組合に加入している場合は、民間の医療保険の保障がどの程度必要なのか、しっかり見極めてください。「必要ない」という判断に至る人も少なくないと思います。

参考として、月額100万円の医療を受けた場合の自己負担額を[図表4]に示します。図表内の丸や三角の記号は、[図表3]の同じ記号のところの自己負担額を示しています。3割負担であれば30万円の自己負担額になるわけですが、実際には高額療養費制度によって30万円よりもかなり低額に抑えられることがわかります。そして、勤め先に付加給付制度があれば、さらに低額になることもイメージできると思います。

◆傷病手当金

勤め先の健康保険制度に加入している人の場合、病気で長期療養となり会社を休むことになると「傷病手当金」が支給されます。細かな条件などがありますが、月収の2/3を日割りした額相当が最長で1年半支給されます。なお、自営業者が加入する国民健康保険に傷病手当金はありません。

◆高額介護サービス費制度

病気の支出からは少し話がずれますが、介護サービスを受けるときにもお金がかかります。その際には、介護保険制度があるので、自己負担は一部です。それでも介護サービスの支出が高額になった場合には、病気のときの高額療養費制度と同等の仕組みとして高額介護サービス費制度があります[図表5]。介護サービスの自己負担にも上限があるということです。

◆高額医療・高額介護合算療養費制度

そして、「医療費も介護サービス費も両方でわが家は大変」という場合には、さらに「高額医療・高額介護合算療養費制度」という制度があり、年額で自己負担額の上限が決められています[図表6]。

つまり、医療費や介護サービス費には自己負担の上限があり、家計が破綻に至らないような制度が作られているということです。これらの制度は今後、時代とともに変わっていく可能性はありますが、それでも価値あるものに変わりはありません。

◆失業保険

治療が長期にわたり、仕事への復帰がむずかしくなると、仕方なく退職に至ることもあります。会社に勤めている人が退職した場合には、失業手当を受け取ることができます。勤めていた期間や退職理由などによって給付内容は異なります。

◆障害年金、遺族年金

場合によっては、障害認定を受けて障害年金を受け取ることもあるでしょう。亡くなった場合は、遺族が遺族年金を受け取ることになります。

公的保障を理解したうえで「民間保険の必要性」を見極める

上記で説明した通り、公的保障によって、病気・けが・介護にまつわるかなりの費用をカバーできます。決して潤沢な金額ではありませんが、これらの制度を踏まえたうえでなければ、民間保険の保障額は決められないといえます。

日本の公的保障は充実しています。それらをもってなお不足する保障はなにか、そして、民間保険でいくらの保障を確保したいのかを、ぜひ考えてみてください。

小さな子どもがいる夫婦の場合は、「死亡保障は遺族年金だけでは足りない」という判断に至る人がほとんどです。医療保障は各自が加入している健康保険制度によって判断が異なるでしょう。特に自営業の人は保障が少ないので、民間保険でカバーしなければいけない領域が大きくなります。民間の介護保険についてはメリットなしとの判断に至る人が多いようです。いずれにしても、加入する人の判断ではあります。

しかし「なんとなく不安だから」という理由だけで保険に加入するのは止めてください。保険は高額な金融商品であり、毎月の保険料はバカになりません。第11回の『日本の平均的な家計、住宅資金4,000万円超/子どもの教育費1人1,000万円超/老後資金不足額1,000万円超だが…さらに背負う「民間保険」の恐るべき支払額【FPが解説】』で解説した通り、生涯に支払う金額は相当な額になります。漠然とした不安を解消する目的で保険に入るぐらいなら、老後のために貯金しましょう。

保険を見直すべきタイミングはいつ?

では、保険の見直しのタイミングはいつがいいのでしょうか? ここまで読んできて、「今すぐ見直した方がいい」と思った人は今すぐ見直してもらうのがよいと思います。そうではない人は、人生における大きなイベントが起きて、必要な保障額が変わるタイミングで検討するとよいでしょう。

死亡保障を例にすると、次のように考えることができます。

●子どもが生まれたとき

親に万が一のことがあれば、子どもが自立するまでの生活費や教育費に困ることになります。つまり、死亡保障額を大きく増やす必要が出てきます。

小さな子どもがいるのに数百万円の死亡保障にしか入っていない人を見かけることもあります。必要な保障を確保することが大切です。

●住宅を購入したとき

住宅ローンを組んだ際には、団体信用保険に加入します。もし住宅ローン契約者に万が一のことがあると、住宅ローンの返済義務は消滅します。つまり、団体信用保険の保障額分は、民間保険の死亡保障額を減額できると考えられます。

住宅ローンを組んでも、加入している生命保険の死亡保障を見直していない人が多いです。見直しできる絶好のタイミングですから、保障額を下げる検討をしましょう。

●子どもが自立したとき

子どもを養う必要がなくなったことで、死亡保障額を大きく減額できます。本来は、子どもが自立する年齢に近づくにつれて徐々に保障額が減っていくことが理想です(このニーズには収入保障保険が最適です)。

しかし、子どもが自立した後も高額な保障額のまま放置している人を見かけることも多いです。適切な保障額に見直すとよいでしょう。

「ライフスタイルの変化」に応じて見直しを

保険を契約したまま保障額を見直していない人はたくさんいます。同じ額で更新を繰り返したり、子どもが独立しても保障をそのままにしていたりする人もいます。ぜひライフスタイルの変化に応じて見直しましょう。それによって家計も改善できます。

見直しをする際に決める「保障額」ですが、この判断は簡単ではありません。ここはプロの出番なのですが、保険を売る人への相談はやめておいた方が無難です。ほしい情報が得られず、売りたいものを勧められる可能性があるからです。保険には多くのお金を支払うことになりますから、決して間違った判断をしないようにしてほしいと思います。

本当に価値のある制度がテレビCMで周知されることはありません。

もしも、取り扱っている保険商品を説明する前に公的な保障制度をしっかり説明してくれる保険の営業担当者がいたら、その人は確実に信頼できると思います。そのような人が皆さんの周りにいると安心できるのですが、どうでしょうか。

小林 篤典

FP事務所 きずな 所長