投機筋の“方向転換”が、急激な「米ドル高・円安」をもたらす?

ところで、このように過去最大規模に拡大した投機筋の米ドル売り・円買いポジションは、米ドル/円を底固くさせるだけにとどまらず、米ドル高・円安をもたらすリスクもあるといった見方も一部にあります。

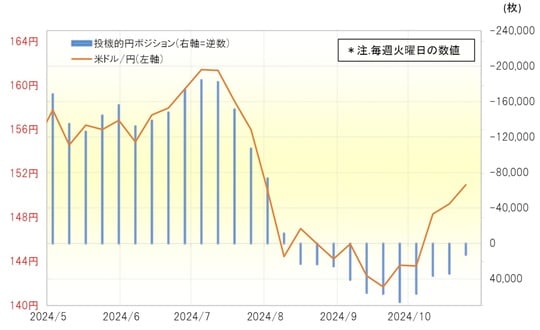

ちなみに、方向は正反対ですが、2024年7月にかけて過去最大規模に拡大した投機筋の米ドル買い・円売りの反動が、ほんの1ヵ月で約20円もの米ドル/円大暴落の主因のひとつになったことがありました(図表4参照)。

では今回、行き過ぎた米ドル売り・円買いの逆流で急激な円安が起こる可能性はあるのでしょうか。

この点、筆者は、昨年7月と最近では、為替相場を巡る因果関係が大きく異なると思います。

2024年7月の161円までの米ドル高・円安は、日米の金利差縮小を差し置いて起こったものでした。金利差と米ドル/円の関係からすると、むしろ150円を大きく割れる下落(円高)に向かう可能性があったなかで、正反対に160円を超える上昇(円安)となったのです(図表5参照)。

ちなみに、この日米の金利差の変化で説明できない米ドル高・円安をもたらした原因こそが、過去最大規模に拡大した投機筋の米ドル買い・円売りでした。

これに対し、最近にかけての米ドル安・円高は、日米の金利差縮小に沿って起こったものです。

したがって、この先どれだけ米ドル高・円安に戻るかは、日米の金利差がどこまで拡大するかが基本的な目安となり、行き過ぎた米ドル売り・円買いの反動で急激な円安が起こる可能性は低いと考えられます。

”異例の金利差縮小”を受け、米ドル/円の反発も限られる可能性が高い

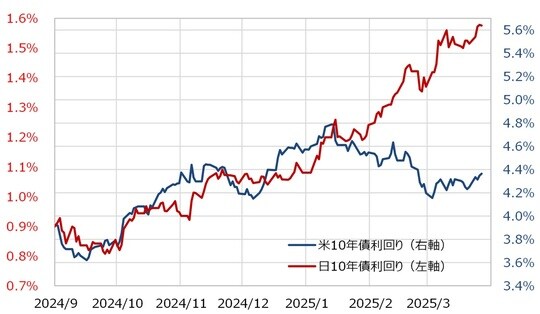

すでにみてきたように、日米の金利差は3月にかけて大きく縮小しましたが、その中身は異例といえるものでした。

日本の長期金利は、基本的に“世界一の経済大国”である米国の影響を強く受けることから、両者は連動する傾向にあります。

したがって、これまでの金利差縮小は米金利の低下局面で起こるのが基本でしたが、今回は米金利低下傾向を尻目に日本の金利が大きく上昇するなかで起こったものです(図表6参照)。

この“異例の金利差縮小”のなか、日本の金利水準は当初の予想を大きく上回る修正となりました。したがって、日米の金利差拡大は、当初の大方の予想よりかなり限られる可能性が出てきました。

この状況を鑑みると、米ドル/円の反発も限られる可能性が高いといえるのではないでしょうか。