相続税申告における書面添付制度の記載例

相続税申告に関わらず、書面添付制度を利用できるのは税理士だけなので、参考程度にご覧ください。

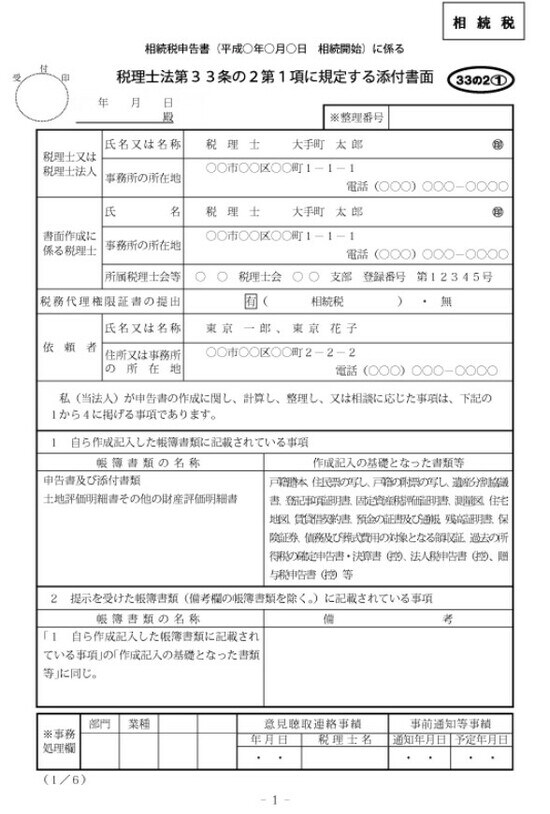

図表3は、東京国税局が作成した、相続税における書面添付制度(税理士法第33条の2第1項に規定する添付書面)の記載例です。上記イメージは1ページのみ抜粋していますが、添付書面自体は全6ページあります。

なお、財産の種類ごとの記載事項が異なりますが、以下、預金に関する記載事項の一例を紹介します。

このように、どういった事項を税理士が検討し、申告書に反映したかを個別具体的に書面に記載して添付する必要があります。実務的には、上記の書面添付と共に「税理士法第33条の2の書面添付に係るチェックシート〔相続税〕」の全8ページも記入をして申告書類に添付します。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】